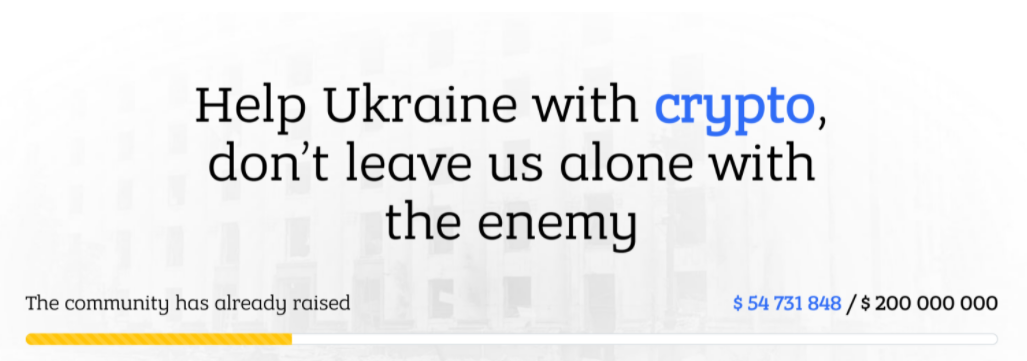

美联储宣布2018年以来首次加息,美股与加密市场同步回落

Kyle北京时间3月17日凌晨2点,美联储公布议息决议,将基准利率上调25个基点至0.25%-0.50%区间,为2018年12月以来首次加息,符合市场预期。

加息决议公布后

美联储利率决定公布后,美股三大股指短线走低,道指涨0.4%,纳指涨1.66%,标普500指数涨0.8%。加密市场方面,比特币短时回落至40000美元下方,日内跌幅达到2%。

美联储点阵图中值显示,16名委员中,有11人预计到2023年底联邦基金利率将高于2.4%的中性利率。预计2022年美联储将加息7次。(12月为3次)

美联储FOMC声明:委员们以8-1的投票比例通过此次的利率决定。预计在接下来即将召开的一次会议上,美联储将开始减持美国国债和机构抵押贷款支持证券。 继续加息是合适的。

美联储相关的隔夜指数掉期(OIS)显示2022年将加息190个基点,加息的次数增加,利率决议前为加息189个基点。

美联储布拉德倾向于在此次会议上将目标利率提高50个基点。

市场评论

分析师Chris Anstey:

鲍威尔在本月参议院银行委员会的听证会上表示,美联储将在这次会议上设定资产负债表缩减的上限。因此,当联邦公开市场委员会(FOMC)会议纪要公布时,我们可能会得到更多有关该计划的对市场的影响信息。除非鲍威尔在新闻发布会上给我们不同的指示。

考虑到收益率的飙升,很难看到股市在交易日结束前保持盈利,但让我们看看鲍威尔有什么要说的。当然,关于俄罗斯-乌克兰谈判,存在着相互矛盾的说法。

机构分析:美联储加息,标志着对抗通胀的强势转向

美联储周三将利率上调0.25个百分点,这是美联储新近采取的积极应对通胀的姿态,这将在2023年将借贷成本推至限制性水平。声明没有直接提及新冠肺炎疫情,而是称乌克兰冲突“对通胀造成了额外的上行压力”,并对经济活动造成了压力。利率路径所示决策者比预期的更鹰派的预测,反映出美联储对通货膨胀比预期更快更持久的担忧,这也让美联储希望轻松摆脱为抗击疫情而实施的紧急政策的希望面临风险。

加息决议公布前

金十期货特约华泰期货:

本次议息会议似乎没有多大悬念,美联储终将加息,美联储资产负债表也终会撤出疫情状态,市场交易的核心依然在于加息的节奏以及资产负债表收缩的力度。我们认为美联储在真正退出疫情政策的同时,对于未来货币政策的考量更多的落脚点在于支持美国经济的扩张上。

澳新银行:

预计美联储将加息25个基点,并上调计划中的紧缩路径轨迹。预计美联储主席鲍威尔将对在数据得到支撑的情况下加息50个基点的可能性保持开放,至于经济预期概要(SEP),预计美联储将大幅上调2022年PCE通胀预期,并下调GDP预期。

财经网站Dailyfx:

美联储料将宣布疫情以来首次加息。在俄乌冲突之前,以布拉德为首的多位美联储委员就主张以激进方式加息,3月加息50个基点。自那以后,市场就定价美联储至少保守加息25个基点。除加息外,美联储还将公布季度经济预测,但需要注意这些预测可能在俄乌冲突之前就已经敲定,因此可能已经过时,鲍威尔或在会后新闻发布会上提到这一点。

北欧联合银行:

预计美联储3月会议将加息25个基点,且不会对逆回购利率或超额准备金利率进行技术调整。美联储此次利率点阵图料显示今年加息6次(此前为加息3次),明年加息4次(此前为加息3次),最终利率顶峰达到2.50-2.75%,略高于FOMC中性利率2.5%。

三井住友:

美联储周三可能会提高对联邦基金利率的长期预测,目前为2.5%。该央行本周很有可能将政策利率上调50个基点,并在6月前开始出售所持资产。随着今年美国将举行中期选举,拜登必须阻止汽油价格进一步上涨以获得选民支持。因此,除了传统的货币政策外,美元正成为对抗通胀的工具。

Insight Investment投资组合经理Scott Ruesterholz:

市场和投资者关注重点不是美联储首次加息,而是至此后的政策路径,因为当前政策仍然相当宽松。

MKM Partners首席经济学家兼市场策略师Michael Darda:美联储加息25个基点只是部分放松被动宽松货币政策,这种调整是在通胀预期不断上升的情况下实现。市场预期美联储将启动一轮较08年金融危机后更快的加息周期,目前市场预期美联储今年加息6-8次,累计加息幅度150-200个基点之间。

美银:

预计美联储将在本次会议以加息25个基点启动加息周期,还将发布其《缩减美联储资产负债表规模原则》附录,具体规定其所持美国国债和机构证券的平仓上限。我们基线预期是长期美债持有上限600亿美元,MBS持有上限400亿美元,短期美债无限额。这将发出美联储准备在5月启动量化紧缩(QT)的强烈信号。此外在经济摘要中,我行预期美联储加息周期中值提前,今明后三年分别加息5次、4次和1次。

机构前瞻美联储利率决议:预计尽管部分委员会反对,美联储仍将加息25个基点

美国联邦公开市场委员会(FOMC)可能在本次会议上加息25个基点,此前美联储主席鲍威尔已经作出暗示。预计之后的利率路径将会更具不确定性,而这很大程度上将取决于美联储各委员对于高油价带来的冲击性影响的解读。如果成员们主要认为通胀将在明年自行消退,通胀预期仍然良好锚定,与市场定价的7次加息相比,点阵图将显示更为温和的路径。然而,如果委员态度更为鹰派,对通胀脱锚的担忧加剧,点阵图将可能暗示7次加息。我们认为前者更有可能发生。

亿万富翁投资者Novogratz:

比特币不会随着美联储加息而大幅攀升。

中国银行:

预计本次美联储可能加息25个基点,但是美联储的政策导向未必如市场预计般的鸽派。此外,还需关注基本金属市场对于贵金属价格的外溢影响。

加息预测:

荷兰国际银行:料加息25个基点,今明两年分别加息6、2次;料下调GDP、上调通胀预期;或上调IOER和RRP;

北欧联合银行:料加息25个基点,今明两年分别加息6、4次;料下调GDP、上调通胀预期;IOER和RRP料不变;

西太平洋银行:料加息25个基点,5、6月分别加息25个基点;预计第二季度启动缩表,此次会议后料给出指引;

荷兰合作银行:料加息25个基点,5、6、7月分别再加息25个基点;9月或暂停加息以评估此前的四次加息行动;

美国银行:料加息25个基点,今明后三年分别加息5、4、1次,料下调GDP、上调通胀预期;预计在5月启动QT;

澳新银行:料加息25个基点,鲍威尔料对加息50个基点的可能性持开放态度;料大幅上调PCE、下调GDP预期;

富国银行:料加息25个基点,此次会议在资产负债表方面料不会有新政策;料下调今年GDP预期、上调通胀预期;

德意志银行:预计将宣布月缩表规模上限,并于5月宣布在6月启动QT;预计今明两年缩表8000亿和1.1万亿美元。