加密货币的未来是否正在形成乌云?

十文本文作者:Tom Mitchelhill??

根据Nassim Nicholas Taleb的论文提出的观点

6月20日,Nassim Nicholas Taleb,一位非常成功的前“量化”交易员,在话题为金融中的概率哲学和数学中发表了一篇 5 页的论文,批评了比特币作为未来市场上可行资产的实用性。

Taleb 提供了 3 条主要论点,通过这些论点他得出结论,比特币的时间线本质上是注定要失败的,并且会在不远的将来通过其价格反映出来。

Nassim Taleb是如何预测比特币逐渐沦为数字古代的?期望比特币在伟大的网络时代博物馆的某个地方只会成为一个闷烧的废墟,一个被囚禁在一个玻璃柜中的失败实验,这是否公平?

为了回答这个问题,我将从Taleb的第一个批评开始。

论点 1:无收入泡沫的脆弱性

Taleb在他的论文开始时声称比特币的实际价值正好是 0,直到其灭亡。只是投资者还不知道。他首先辩称,比特币为其持有者提供了“对未来收益的无预期”,这是证券定价文献的核心原则。

“无收益资产是有问题的”他继续说;由于没有任何预期的股息、反向稀释或回购可以为持有者在未来提供收益,所以一旦矿工灭绝,比特币的价值将为零。他表示,如果我们可以在未来的任何时候期待这样的结果,那么 BTC 的价值就已经为零了。

这在我看来是公平的批评。如果在开采最后一枚硬币后,所有当前的收益激励措施都将失效,我们可以期待比特币提供什么样的价值?显然,支撑比特币项目的去中心化账本技术具有巨大和革命性的价值,但有什么能阻止任何其他具有成熟交易市场和更大使用价值的加密货币,结合已知的未来盈利潜力持有人,在未来几年超越并取代它?

以太坊:比特币刺客?

考虑到我自己幼稚的理解,以太坊是一种具有巨大现实世界潜力的资产,因为它为 DApp 和其他 de-fi 服务提供了一个平台,并充当了智能合约中介。它具有主动使用功能;即取代大量陈旧的“会计”和银行服务,这些服务使我们作为法定系统的被动用户每年花费近 3 万亿美元。

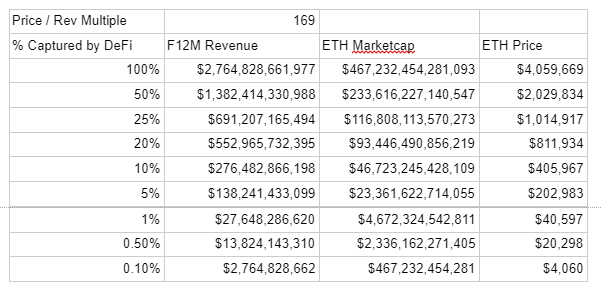

目前,以太坊在法币世界的银行和会计服务中获得的所有潜在可捕获财务收益中约占 0.05%。如果我们假设它能够通过提供智能合约及其与区块链相关的一系列金融服务仅获得法币总收入的 0.5%,那么其价格将约为每个代币 40,000 美元。此外,与比特币相反,这将通过其效用的实际应用来完成,而不仅仅是作为“价值存储”坐在那里,并像比特币那样充当加密货币项目的象征性旗舰?

不完全是数字黄金?

说到“数字黄金”,如果我们继续沿着 Taleb 批评的阶梯走下去,他认为像许多人(包括我自己)所做的那样进行“比特币是数字黄金”的比较是一个糟糕的类比,与事实相去甚远:

“黄金和其他贵金属在很大程度上是免维护的,不会在历史范围内降解,也不需要随着时间的推移更新其物理特性。

加密货币需要对它们产生持续的兴趣。”

Taleb 强调,黄金和其他稀土矿物确实是无股息的,很像比特币,但它们本质上是不同的,因为它们拥有 6000 多年的财务状况,拥有黄金和白银的人可以放心地继续拥有所有权这些财产再过一千年(它们不会随着时间的推移而退化或变异)。

在这里,塔勒布吸引了一种叫做 林迪效应的东西; 一种理论,它规定不易腐烂的东西的未来预期寿命与它们当前的年龄成正比。更简单地说;如果某样东西已经存在了 100 年,那么它很有可能还会再存在 100 年。几千年来,我们的文化为用于珠宝的金银创造了价值,这一事实表明,在可预见的未来,我们将继续这样做。

此外,与比特币不同,黄金具有充足的工业用途,一半的黄金供应用于珠宝,十分之一用于工业,四分之一用作中央银行储备。它有各种强大和反脆弱的方法,通过这些方法它可以作为一种价值储存手段,尽管在 1971 年大部分时间不受现代货币的束缚,但仍然保持这种地位。我必须承认,Taleb在这里提出的案例很有趣。

路径依赖

接下来,Taleb 放弃了“路径依赖”这个词,这大致意味着过去幸存下来的事物之所以如此,是因为它们改变的抵抗力。如果某件事是路径依赖的,那么它实际上依赖于“设定的路径”,因此缺乏在其底层系统的关键冲击和压力源中幸存下来的能力。据此,他认为:

“我们不能指望分类账上的账簿条目需要有兴趣和受激励的人积极维护,以在任何此类时间段内保持其物理存在,这是货币价值的条件——当然,我们不确定兴趣、心态和后代的偏好。”

正如我们所见,黄金不是路径依赖的。今天存在的几乎所有东西都是旧的、不太有用或不太吸引人的东西的替代品。进步的基本真理是创新破坏,它使旧事物变得无用。这只是进化的自然过程,或者说:“选择者”。相对于过去的生存期,技术往往会被其他技术所取代。

如果你回顾历史足够长,你会发现 99.9% 曾经存在过的物种后来由于改良或灭绝而灭绝。然而,尽管历史上发生了巨大变化,但黄金和白银等物品已被证明不会灭绝,因为我们确实找不到比这些矿物更好的东西来实现我们预期的功能,因为它们随着时间的推移而变化。

然后 Taleb 提供了以下原则:

“累积破产——如果任何非股息收益资产最有可能触及‘吸收障碍’,那么其现值必定为 0”

吸收阻隔是从指防止创新和文化形式传播的屏障社会科学的术语。Taleb在他的《游戏中的皮肤》一书中更通俗地将其定义为以下内容:

“吸收障碍是一个点,你无法超越它。如果你死了,那就是一个吸收屏障。所以,大多数人没有意识到,正如沃伦巴菲特一直说的,他说为了赚钱,你必须首先生存。这不像一个选项。这是一个条件。所以,一旦你达到那个点,你就完成了。

就比特币而言,这个吸收障碍将是最后一枚硬币被开采的点。所有赚钱的激励措施都停止了,资产(除非我们的企业在未来为它提供了交换功能(例如用它购买特斯拉))降为零。比特币是否会触及这个吸收障碍还有待观察可见。

现在,我知道许多比特币纯粹主义者会冲进来各自尖叫:“bitcoin 以前在崩溃中幸存下来!”然后继续敦促“bitcoin 会再做一次”。为什么会这样呢?声称事情会因为过去发生而再次发生是致命的认识论错误,这也是我们继续犯错误的主要原因。只是因为事情已经发生在过去绝对不意味着他们会在今后继续这样做。

能够在未来继续生存的事物之所以能够如此,是因为它们的?真正效用?加上它们各自的寿命和过去证明能够抵抗冲击的能力。比特币只有 12 年的历史,是的,它在崩溃中幸存下来,但似乎只是通过对其未来效用的猜测来做到这一点,正如Taleb指出的那样,它很可能为零。不可否认,Taleb提出的案例是彻底的,应该促使顽固的比特币人修改他们的长期假设,这是值得关注的。

然而,我仍然不同意比特币不能充当类似黄金的替代品的假设,因为它确实提供了优于实物黄金的独特优势。随着时间的推移,这些优势是否会被证明是有用的还有待观察。

比特币:优于黄金的优势

- 无法独立验证黄金的全部供应量,而比特币的全部供应量可通过其构建的区块链分类账集立即验证。任何金融机构都可以进行快速检查,并在几秒钟内找出比特币的总供应量。这不能用黄金来完成,因为我们不知道地上还剩下多少,也不知道每个现有的碎片在哪里。

- 也很难验证黄金是否真实。中国最大的珠宝公司金金珠宝用 83 吨假黄金骗取了一份价值 30 亿美元的合同,最终迫使该公司从纳斯达克退市,并为投资者蒙受了数十亿美元的损失。假黄金也进入了美国的联邦金库和摩根大通等投资公司。比特币解决了这个问题,因为它是建立在几乎牢不可破的加密代码之上的,它可以立即验证并且无法伪造。

- 实物黄金也很难运输、储存和分割。你必须把它从地下挖出来,精炼它,把它锻造成金块,然后通过使用真正汽油的卡车将它运送到极其昂贵的地下金库,并需要大量的安全操作来保证所有的安全。比特币很容易分割,可以立即传输,个人投资者和大型投资公司都可以安全存储。

论点 2:在错误的地方取得成功

这个论点非常简短,但 Taleb 指出,大多数加密货币的根本缺陷和矛盾在于:

“该系统的发起者、矿工和维护者目前从其货币的通货膨胀中赚钱,而不仅仅是从它们的基础交易量中赚钱。”

从Taleb的角度来看,比特币完全没有成为公认的货币(到目前为止)被比特币价值的通货膨胀所掩盖,这反过来又为大量的人创造了足够的利润来进入比特币,有关讨论远远领先于提供的任何实际实用程序。

更简单地说,Taleb的担忧;比特币价格的任何上涨与其效用无关,只是虚假的通货膨胀,为狂热者提供了足够的财务“证据”来对其价值大肆宣扬。

速度、成本和无固定价格

然后,他有效地瞄准了比特币交易的当前(高)成本和缓慢的速度。比特币如何与万事达卡或 VISA 竞争,万事达卡或 VISA可以在几毫秒内验证任何商品的购买,而在 BTC 中需要大约 10 分钟。没有人愿意仅仅因为你是一个加密爱好者而在咖啡店里尴尬地多站 10 分钟。如果比特币或任何其他与此相关的加密货币希望被视为有效的支付系统,则它需要既快速又安全。

此外,比特币目前每笔交易的能源使用量达到惊人的700KWh。这使得目前形式的比特币完全无法容纳大量交易,在我看来,这是任何大型或雄心勃勃的支付系统的基本特征。

Taleb通过说明以下内容来结束本节:

“迄今为止,它的生命已经十二年了,尽管大张旗鼓,除了萨尔瓦多公民的价格标签(3 个比特币)之外,目前比特币没有固定价格”

论点 3:货币的原则

在这里,我们返回对黄金的分析,但这次 Taleb 更倾向于将其用作创造货币的基础,特别是关注固定价格以及加密货币对法定货币的套利潜力。

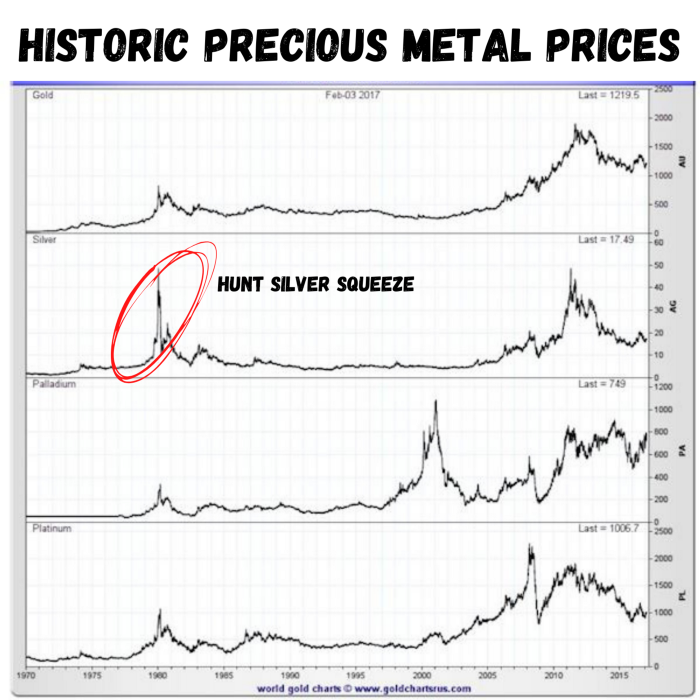

Taleb 用黄金和白银历史上的一个当代例子来更好地解释为什么不能将贵重矿物视为可靠的“计价器”(商品价格的相对标准化基准;使用?Taleb?的术语)或通胀对冲。

示例如下:

在 1970 年代初期,亨特兄弟(当时的石油亿万富翁)开始囤积白银。随着他们在 70 年代后期加速持有白银,白银市场出现价格挤压,导致白银价格投机性爆炸。这反过来又导致贵金属价格普遍上涨约 5-10 倍。当泡沫最终破灭时,金属价值下跌了 50% 以上,然后在这些新低点保持了 20 多年。同样的事情发生在2008年的金融危机中。金融危机后金银价格暴涨100%以上,经济复苏后再次下跌。

黄金、白银和其他贵金属通常被视为对冲通胀的工具,但它们并不总是随着对通胀的担忧而上涨(看看现在的黄金价格)。它们往往仅在巨大危机时期或人为的市场“挤压”期间充当价值储存手段。这使 Taleb 得出结论:贵金属等潜在的投机性资产并不是货币的最有效基准,事实上,最有效的数字是以(法定货币)支付的大部分工资。

所有消费者级别的价格都与他们获得的收入直接相关,因此相对于该收入,物品可以被视为昂贵或便宜。像兰博基尼这样的东西很贵,因为它们代表的单品价值是美国工资中位数的 5 到 6 倍,而像咖啡这样的东西可以被认为是便宜的,因为它们不到工资中位数的 0.01%。

正是在这里,Taleb攻击了:

“幼稚的自由主义幻想,认为两个成年人之间的交易……可以成对地被隔离和讨论”

开放经济中的任何交易都不能被视为成对分析;这意味着商品和服务的价格会根据人们支付的工具而波动,因为这些工具的价值也会波动。货币要发挥作用,其价格必须相对稳定。

因此,为了让人们能够定期购买以比特币计价的商品,他们还必须有固定的比特币收入。现在,雇主要以比特币支付工资,雇主必须获得同样以比特币固定的收入。此外,为了创造和制造以比特币销售的商品,他们必须将他们的开销固定在比特币中。我们现在可以看到可扩展性问题如何死亡螺旋。

为了使上述所有情况发生,BTC 和美元之间必须具有足够低的波动性,以使变化对比特币用户保持无关紧要。BTC 和美元价格之间的任何差异大到足以让人们注意到,都将导致直接或间接套利。

套利是指同时买卖资产以利用相同资产的不同价格。当法定货币的兑换率有利时,客户将从比特币购买商品,而当他们不利时将在其他地方购买。

Taleb详述:

“[目前] 似乎以比特币定价的唯一项目是其他加密货币。即便如此,仍有许多差异。”

套利的概念很快就否定了运行双重货币(双金属)模型的想法,因为我们希望看到比特币是否会成为一种合法的交换方式。最近的全球化和外汇/期权交易的霸权似乎不允许两种或多种不同/独特的货币在同一市场中共存。其中之一必须获胜。

在总结他关于比特币作为货币有效性的论点时,Taleb指出,拥有一种没有政府的真实货币是可取的。但是,这种新货币需要更具吸引力,作为一种跟踪“具有最小误差的加权一揽子商品和服务”的价值储存手段。

我自己的总结性想法

当我开始阅读这篇论文时,我准备用一把细齿梳子解构它,向你展示它的许多缺陷。不幸的是,就有效批评而言,我几乎空手而归。Taleb 指出的所有问题都非常有效,并且有强有力的证据支持。尽管这篇论文只有 5 页长,但它有效地解构了我认为有利或只是表面价值的许多关于比特币的事情。

我仍然坚信,更广泛的加密货币将为金融领域提供巨大的效用,只有大量全新的、经过充分研究的信息才能改变这一点。据我所知,以太坊和许多其他基于函数的代币是最具革命性的金融技术之一,我将继续持有大量加密货币。

在这一切中,最让我担心的不是Taleb对比特币的彻底剖析……而是他的前同事和受人尊敬的经济学家Saifedean Ammous的回应 。

Ammous 并没有用理性的反驳来寻找 Taleb 立场的缺陷,而是提供了一个尖锐的两个字的回答:

“CRY HARDER.”

我不能说这让我充满信心......