一文测评Uniswap V3的新奇玩法

达瓴智库在四月的DeFi Summer以来, DeFi受到了大量参与者的关注,并成为了整个区块链行业中最为热门的领域之一,其中DEX更是一直都处于DeFi中最被人熟知的赛道,而近期随着区块链被越来越多的人所熟知,DeFi也迎来了再一次高潮:截止目前( 10月28日),DeFi总锁仓量达到了历史新高$103.75b。而作为早期就被人熟知的DEX龙头项目- Uniswap 也达到了 $6.93b。总锁仓量仅次于 Curve Finance,而相对于支持多链的Curve而言, 建立于以太坊公链的Uniswap可以获得如此大的锁仓量,足以可见其在以太坊生态的DEX赛道中的地位。

即使在行情剧烈下滑的情况下,Uniswap V3依然备受关注,整个加密市场曾一度将目光锁定在Uniswap V3协议上。 (注:以下“Uniswap V3”简称 “Uni V3”。)

接下来,带领大家看一下目前Uni V3平台是如何为基金项目创建一个良好的生态环境的。

二 、Uni V3带来的优势

1.降低滑点:在Uni V3中,资金主要聚焦在当前价格附近。在有限的范围内聚焦资金,会使Uni V3的交易滑点大幅度降低;由于滑点的原因,Uni V2不适合大额交易,而Uni V3的滑点降低之后,大额交易可以成为常态。

2.更低的手续费:有多种手续费率可以选择。用户可以选择最低比例手续费(0.05%)的流动池进行操作,从而降低支出成本。(0.05%的USDC/WETH是当前交易量最大的流动池)

三、Uni V3面临的挑战

LP做市难度大幅增加:Uni V3设定了当价格滑出范围时,需要决定是否调整头寸。然而,每一次头寸的调整,都带有损失的可能性。这提供了DeFi过往的入门门槛,更加倾向于专业人士。

Uniswap V2和Uniswap V3对比图

数据信息来源:Uniswap官网、达瓴智库

对于以上的优势和挑战,接下来让我们一起细看这些项目究竟是如何运作的。

四、专业LP 选择Uni V3 的理由是什么?

由上看来,Uni V3带来的好处确实有很多,但需要注意的是Uni V2到Uni V3的迁移将在完全自愿的基础上进行。Uni V3作为分布式交易平台,通过汇聚流动性来提供服务。理论上任何人都可以成为流动性提供者(Liquidity Provider),但实际上要高效地提供流动性,需要专业知识、深入的数据分析和相应的自动化工具。所以对于不太成熟的用户,提供流动性可能会有些困难。

所以,倘若Uni V2是彻底消极的AMM,那么Uni V3就变成了需要积极管理的PMM,不断增加专业做市商对散户的优势,逐渐创建一个新的生态。

在传统金融领域中,基金就是为投资者提供日常流动性的一个重要存在,就像银行通过活期存款提供的流动性一样。每种基金均需要由一个经理或一组经理去负责决定该基金的组合和投资策略,并且基金经理能够提供专业知识,根据市场变化完成投资策略的调试、维护和创新,不断实现价值增值。

所以,为了更好地利用Uni V3这个平台的优势,也为了让DeFi能更好地给予所有投资者回报,专业的LP基金项目开始出现。

如果你是专业的LP, 你在Uni v3 中可以进行相较于Uni v2 中更大的资金操作,并且能降低手续费成本。

五、如果你不是专业的LP, 那你有更简单的玩法

这也是Uni V3的独特之处以及魅力所在。那么,具体怎么玩呢?后面的项目举例会为你揭晓。

Uni V3 中,帮助客户管理资金并且进行投资的项目正在一个个的搭建起来。这些项目将逐渐形成Uni V3 ,乃至DeFi 赛道中新的分支与热点,以下面三个项目为例:

Hotpot v2:

Hotpot v2是一个建立在Uni V3的专业做市商,作为开放式金融的基金项目(DeFi项目),它结合了自身的Token质押奖励和流动性收益,由部署在以太坊上的一套智能合约组成。

在Hotpot v2中,投资者将任一数字资产(ETH/ USDC/ USDT)存入公共基金池,基金池以智能合约的形式存在,除投资者本人以外,任何人无权转移用户资产,投资者可以随存随取。

基金经理(manager)则负责投资操作,将公共基金池中的资金投入到Uni V3流动池获得收益。基金经理只能在代码设定的范围内进行策略组合投资操作,无权转移基金池中的任何资产,并且只能在选定的Token种类内投资。每一笔操作都是透明、公开、可追溯的,且可以随时取出。最重要的是Hotpot v2基金只有在盈利的时候,基金经理才会分取10%的利润;在亏损状态下,将不分取利润。通过分布式的交易模式拉开了与传统基金的距离,用户不需要担心自己承担每一笔头寸调动时所带来的损失,所投入的资金也是在平台的权限之内由基金经理直接管理,提供了传统基金经理的自由度同时也保障了用户资金的安全。并且Hotpot v2支持个人与机构的参与,所以除对个人用户友好以外,Hotpot v2也鼓励机构在平台上创建并管理基金。

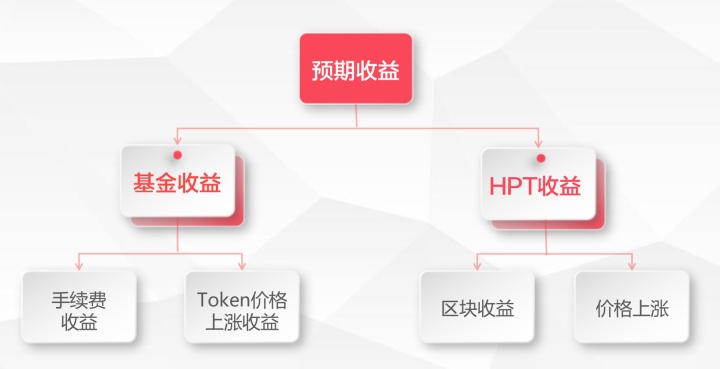

此外,还需要注意它的经济模型,HPT (Hotpot Token) 是由Hotpot v2推出的用于筛选与激励Hotpot v2中的优质基金项目,并且对于审核通过的优质基金,平台提供HPT奖励支持和帮助吸引流量。同时,HPT设置了销毁机制,规定每一个Hotpot v2平台上的基金通过控制器合约,在用户或者机构进行每一笔交易时,都会有相对应比例的HPT会被销毁,并形成一个完全的通缩,导致产量的持续性减少,从而HPT未来的价格会得到一个相对的支撑。

图1:Hotpot v2经济模型,来源:Hotpot v2官方

所以在这样的设置下,Hotpot v2的收益除了来源于基金的手续费收益外,还包括了HPT 的奖励收益和价格上涨,从而为参与者建立了良好的收益保障。自Hotpot v2 2月上线以来,截止10月24日总投入为$825.11K。总收益率目前为24.33%。对于绝大部分个人投资者来说,Hotpot v2操作简单明了,降低了个人投资所需要承担的风险且获得了稳定的收益。

图2:Hotpot v2收益分配,来源:Hotpot v2官方

除了Hotpot v2之外,Charm与Visor也开始在Uni V3中为参与者提供流动性:

Charm

Charm是推出在Uni V3 上的LP保险库,是目前同类产品中较为简单和稳定的 LP 保险库,会自动为投资者管理 Uni V3上的流动性。

Charm可以使用Uni V3中新的集中流动性功能产生更高的收益。它的定期重新平衡功能会使投资者的资金比例保持平衡,所以投资者不必担心管理头寸,只需将存款留在金库中即可。这种重新平衡是使用范围订单被动执行的,以避免掉期费用和价格影响,交易费用也会自动从 Uniswap 池中收取。Vault 股份表示为 ERC-20 Token,因此是可组合和可互换的。Uniswap 的 5% 费用进入 Charm 国库(Vault项目Pool),这些将部分用于支付再平衡的 Gas 成本。未来,这个协议费用将可以由 Charm Token持有者修改。

由于其策略和执行,Charm只是被动地重新平衡,以避免 Uniswap 的 0.3% 掉期费和任何潜在的价格影响。这笔费用听起来可能很小,但如果经常重新平衡,这笔费用会对 LP 的表现产生巨大影响。

相较于同类产品的交易对数量,Charm 可选取交易对如下图所示。但是该项目暂时无法知道收益率的情况,所以现在估计长期 APY 或风险状况会是什么样子还为时过早。

图3:Charm平台目前可进行选择的pair,来源:Charm官网

同时,对于参与流动性的用户也存在一定的风险,即参与者每一次参与不论盈亏都需要支付一定比例的手续费。因为对于Charm的再平衡功能,是否会为用户带来相对比例的收益来覆盖掉用户参与的手续费成本,将成为绝大部分参与者需要把控的因素之一。因此广大投资者还是需要注意控制风险。

Visor

Visor是Uni V3上的可编程流动性的智能保险库。它允许 DeFi 参与者利用 NFT 智能保险库在 Uni v3 上进行流动性供应和主动流动性管理。Visor的特征也很明显,第一是主动流动性管理,Visor 通过费用优化和做市策略管理 Uni V3 上顶级Pool中的资产;第二是费用的再投资,在 Uni V3 中,投资者的 LP 费用不会自动重新投资。Visor 为通过 Visor Smart Vault 提供流动性的每个人重新投资费用;第三是资本动量梯度,项目可以使用 Visor 主动管理其流动性或运行价格优化的流动性挖掘程序。

在经济模型方面,Visor创立了自己平台的Token-VISR。根据Visor Finance向VISR的抵押者提供协议收入分配,VISR的利益相关者会因其参与而获得适当的回报,这对Visor Finance的长期发展起到了重要的作用(目前VISR质押年收益为 11.7%)。现在Visor 正在向 VISR 利益相关者引入协议收入分配。对于 Visor Finance 的未来而言,利益相关者因其参与而获得适当奖励非常重要。

其次,Visor 通过收取再投资的 Uni V3 费用的 10% 来收取费用。费用将每 X 小时重新投资,这也是 VISR 与 10% 的费用同时购买的时间,然后将该 VISR 分发给将 VISR 放入其保险库的人。同Charm一样,即参与者不论盈亏都需要支付10%的费用,参与者还是需要考虑其中投入风险的。

从以上三个项目的分析来看,它们在分布式基金赛道各有特色,Charm和 Visor 通过再平衡功能确保用户的资金池保持在一个相对合适的比例,这样确保了用户的资金不会遭受大幅度的震荡,将价格区间锁定在一定范围内保障了资金的安全。而每一次的再平衡动作都需要支付一定比例的手续费来进行维持,同时参与者不论盈利或亏损,都会被收取10%的操作手续费,而Hotpot v2 通过专业LP的管理,在获得相对稳定收益的同时可以通过Hotpot v2 自身的Token进行质押来获得收益,且专业LP仅在参与者盈利的情况下进行10%手续费的受理,当亏损时不受理手续费。

六、未来展望

Uniswap V3作为ETH中目前最受欢迎的DEX之一,目前是DeFi赛道最具代表性的分布式平台,它逐渐建立起了自主流动性管理平台,实现了通过连接分布式钱包来进行兑换、转账和加入资金池来赚取收益等功能,而作为刚入门的参与者进行DEX上的自主管理需要一定的学习成本。综上看来,Hotpot v2等基金项目建立在Uniswap V3协议情况下,其一键操作功能为用户提供了便利性,节省了大量的时间成本,并保证了资金的安全和一定程度的收益,这是否会是新一次浪潮的开始?对于DeFi来说,这是一次新的扩张,将人类现实生活现有的部分与区块链行业相结合,在现实生活中轻松接受DeFi。

以上介绍仅供参考,并不能成为您的投资建议。

作者:Kerwin Amber

排版:Shine

审校:Jane

Reference list :

[1]https://defipulse.com/

[2]https://www.hotpot.fund

[3] Charm Finance: an ecosystem of innovative products within DeFi

[4]http://visor.finance

[5]https://www.zhihu.com/tardis/sogou/art/359817564

[6]https://mp.weixin.qq.com/s/qpnA2g7fk3qXnxnYs0z2Uw

[7]https://mp.weixin.qq.com/s/26ep6d9FDGJTzLmjKnzKGg

[8]https://www.wwsww.cn/qkl/8053.html

[9]https://mp.weixin.qq.com/s/4MkPN3yMTFESwrPFlDLlRg