节卡机器人拟科创板IPO 10倍产能扩充计划是否合理?

投资者网《投资者网》黄韵欣

5月9日,对话式人工智能平台思必驰科创板上会被否,上交所反馈,需要思必驰结合报告期持续亏损、净资产大幅下降等情况,说明公司经营能力的可持续性。

而在同一天,另一家人工智能企业节卡机器人申请科创板IPO获受理,从招股书披露数据来看,节卡机器人也难逃持续亏损、现金流连年为负的问题。此外,公司拟募投产能是现有产能的十倍,结合市场需求量来看,募投项目合理性或存疑。

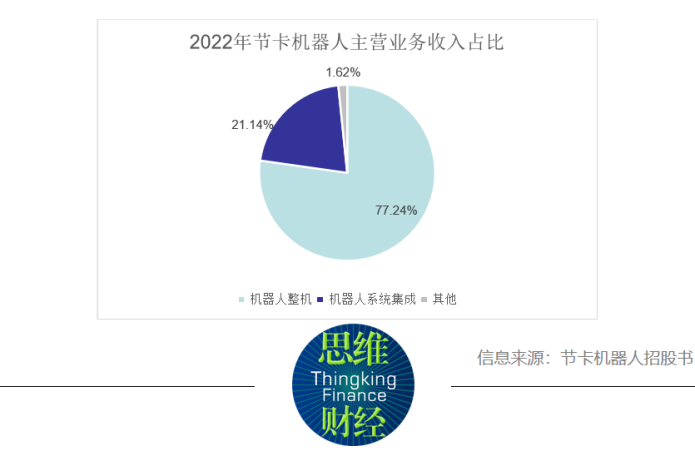

公开资料显示,2022年公司主要收入来源于机器人整机的销售,占主营业务收入的比例为77.24%,此外,机器人系统集成业务收入占主营业务收入的比例为21.14%。

扭亏为盈或昙花一现?

2020年、2021年及2022年,公司营业收入分别为4827.86万元、1.76亿元和2.81亿元,同期净利润分别为-2395.78万元、-723.31万元和573.57万元。公司非经常性损益包括政府补助和投资收益等,扣除各期非经常性损益后,公司扣非归母净利润分别为-2612.91万元、-1846.38万元和4.40万元。

虽然节卡机器人在2022年扭亏为盈,但值得注意的是,这是受公司2022年汇兑收益大幅飙升的影响。公司2020年、2021年汇兑损失为6.52万元和22.28万元,2022年汇兑收益达3525.40万元。

对于汇兑损益的大幅变动,节卡机器人表示是受汇率波动的影响,2022年上半年公司引入外资股东SPRINGLEAF、TRUE LIGHT、软银愿景基金及AVIL等,上述外资股东以美元出资,使得公司账面存在较大金额的外币。

2020年、2021年及2022年,剔除汇兑损益影响后的扣非归母净利润分别为-2607.36万元、-1827.44万元和-2992.19万元。从上述数据来看,公司2022年的利润亏损口径相较于2021年仍在扩大。截至2022年12月31日,公司合并报表口径未分配利润为-3571.47万元,公司仍存在累计未弥补亏损。

此外,节卡机器人的现金流状况欠佳,2020 年、2021年及2022年,公司经营活动产生的现金流量净额分别为-4238.78万元、-3559.42万元及-1.05亿元,呈持续净流出状态。

拟募投产能合理性存疑

公司此次IPO拟募集资金扣除发行费用后共计7.5亿元,其中4.2亿元拟投入年产5万套智能机器人项目,3.06亿元募集资金拟投入研发中心建设项目。

对于年产5万套智能机器人项目,公司表示,项目建成后,可形成年产5万套机器人及7000 套组件、1000套非标设备的生产能力。公司未在招股书中详细披露项目产能建设具体时间安排,此项目在常州市武进国家高新技术产业开发区管理委员会完成项目备案,但环评手续仍在办理中。

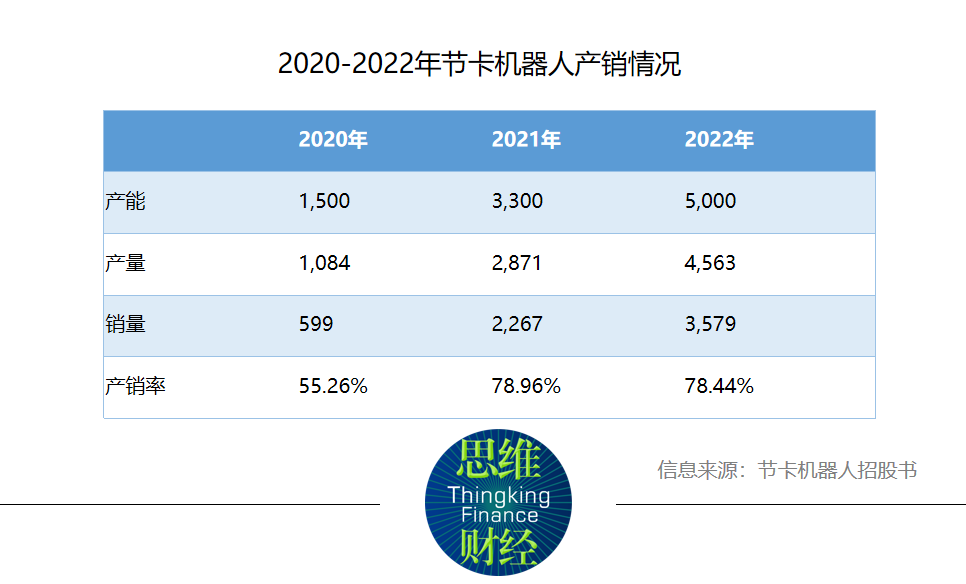

2020年、2021年及2022年,公司协作机器人整机的产能为1500台、3300台和5000台,产量为1084台、2871台和4563台,销量为599台、2267台和3579台,产销率为55.26%、78.96%和78.44%。

节卡机器人2022年产能为5000台,公司拟建设的年产5万套机器人产能是目前产能十倍。近年来公司产能未完全利用,且产销利用率不超过八成。从全球协作机器人市场容量来看,根据IFR数据,2021年全球协作机器人销量是3.9万台,根据高工产业研究院(GGII)预测,2023年全球协作机器人销量将达8万台。

“买卖”背后的人际关系

近年来节卡机器人直销模式收入占主营业务收入比例逾六成,前五大客户的销售占比在四成以上,公司营业收入的增长一定程度归功于直销大客户的订单额增加。在节卡机器人的下游客户中,化工材料、汽车零部件企业居多。2020年至2022年间,订单额不断增长的下游大客户有新乡化纤、星宇股份和进和。

公司与大客户星宇股份的关系似乎可以倒推至2020年。2020年12月,先进制造产业投资基金二期(有限合伙)(下称“先进制造基金”)认缴公司新增注册资本。值得注意的是,先进制造基金执行事务合伙人高国华,同时也是星宇股份的董事。招股书显示,2020年星宇股份并不在节卡机器人的前五大客户之列,2021年及2022年,星宇股份分别为公司第三大和第五大客户,销售占比分别为4.39%和3.89%。2022年3月,星宇股份通过新增注册资本及股权转让共获得节卡机器人0.55%的股权。

2020年及2021年,星宇股份不在公司前五名应收账款余额客户之列。2022年,星宇股份成为公司第二大应收账款客户,应收账款账面余额为527.84万元。从销售来看,2021年和2022年公司总共向星宇股份销售金额为1865.17万元。

在招股书呈列的前五大客户与前五大供应商中,反复出现苏州绿的谐波传动科技股份有限公司(下称“绿的谐波”)。近三年节卡机器人最大供应商都是绿的谐波,采购占比分别为18.76%、20.52%和19.56%。节卡机器人向绿的谐波采购谐波减速器,减速器是机器人最重要的传动零部件,构成机器人运动的“关节”,协作机器人使用的减速器通常为谐波减速器。此外,2021年节卡机器人的第四大客户是绿的谐波及其关联主体。

招股书虽未详细提及,但事实上,节卡机器人实控人之一致行动人赵言正与绿的谐波实控人左昱昱和左晶有其他商业往来。江苏镌极特种设备有限公司(下称“镌极设备”)成立于2020年9月23日,目前左昱昱和左晶通过苏州镌山企业管理合伙企业(有限合伙)公司间接控股镌极设备,赵言正通过苏州极攀企业管理合伙企业(有限合伙)间接持有镌极设备近14%的股权。且赵言正在2020年9月23日到2021年9月10日间曾于镌极设备担任董事长职位。

赵言正持股公司节卡机器人与左家兄弟旗下绿的谐波频繁交易,互为客户和供应商。由于赵言正在股权关系上与绿的谐波无关,故以上交易并不体现在节卡机器人招股书披露的关联交易章节上。

节卡机器人仅在招股书中简要披露公司与镌极设备的关联交易,表示公司实控人之一致行动人赵言正曾在镌极设备担任董事长,报告期内向镌极设备销售2台机器人整机,关联销售金额较小。(思维财经出品)■

来源:投资者网