2019年4月VR/AR融资:总融资额28.9亿元,海外占99.3%

VR陀螺2019年4月份达成融资共13笔,国内2笔,国外11笔。国内外融资总额共28.9亿元,国内融资额仅0.2亿元,而国外融资额则达到了惊人的28.7亿元。

4月份获投的公司分别是线上VR医疗教学平台GIBLIB、日本视网膜投影AR眼镜厂商QD laser、智能助视AR眼镜公司苏州宜视智能、美国AR眼镜公司Magic Leap、AR教育应用公司RosieReality、丹麦的VR教育初创公司Labster、VR企业培训初创公司Mursion、360°视频会议解决方案公司Owl Labs、3D房产建模和解决方案公司Hover、日本VR/MR医疗公司HoloEyes、三维捕捉技术公司Fyusion、VR教育公司讯飞幻境以及VR社交平台Ambr。13笔融资的具体情况如下:

图1:2019年4月份融资情况一览表

总融资28.9亿元,大踏步向前的VR/AR市场

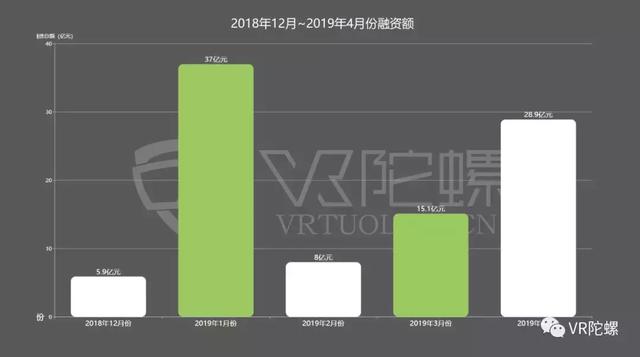

2019年2、3、4三个月份的融资额(见下图)分别为8亿元、15.1亿元和28.9亿元,从中可以看出,全球VR/AR市场的融资总额可以说是大踏步式地向上稳定增长。

4月份融资额突破28亿元的背后离不开吸金大王Magic Leap 2.8亿美元(约合人民币19亿元)的贡献。4月份和1月份(Niantic 为1月份37亿元的融资额贡献29亿元)的情况一样,天文融资额的背后都是由于特例的出现。

图2:2018年12月~2019年4月份融资额

环比上涨91.39%,同比上涨622.5%

2019年4月份融资笔数与3月份持平,均为13笔融资。而融资金额上也出现了较大的波动,4月份的融资额(28.9亿元)接近3月份(15.1亿元)的两倍,环比上涨91.39%,相较于2月份(8亿元)则上涨了261.25%。整体而言,2-4月份的融资笔数相差无几,但融资金额却大幅增长,这侧面反映出4月份有单笔大额投资助力。

图3:2019年2~4月份融资笔数与融资额情况

看过今年的数据,我们再来回顾一下2018年4月份的融资情况(见下图)。历史就是一个轮回这句话应验在18和19年4月份的融资笔数(均为13笔)上,但二者的融资额却是天差地别。从下图可以明显看出,2019年4月的融资金额(28.9亿元)和去年同期的融资额(4亿元)根本不在同一个量级——今年4月融资额足足是去年同期的七倍有余!

即使把Magic Leap贡献的19亿元除开,今年4月的融资额依然是去年同期的两倍有余。可见,相比于2018年,随着5G建设提上日程,2019年的VR/AR投融资市场不仅成功回暖,还实现了稳健的增长。

图4:2018年4月份VS 2019年4月份融资数据

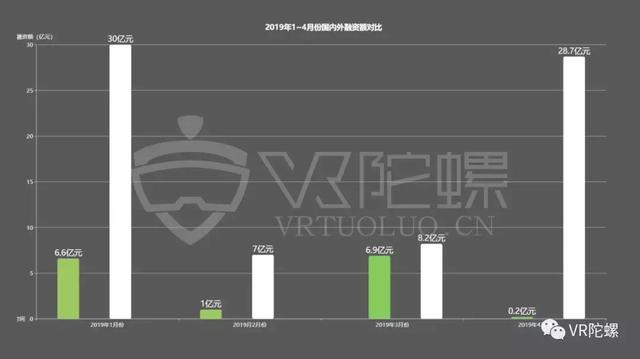

国外市场占比近99%以上

在28.9亿元的总融资额中,有28.7亿元是来自国外市场,占比99.39%,而国内仅贡献了近2000万元,占比0.69%。从下图可看出,就国内外融资占比情况而言,4月份的情况与2月份非常相似,同样都是海外融资就几乎占满了总融资额的全部版图。

上个月国内融资好不容易与国外将将打成平手,却在温暖的四月份骤然遇冷,断崖式下跌至0.2亿元。国外市场即使没有Magic Leap这个大变量,国内也依旧难是其对手。国内融资笔数和融资额均变少的情况,陀螺君猜测随着国内5G市场终于从过去的展望变成现实,但其稳定性和实际应用效果仍不明朗,国内投资人变得更加谨慎,并未盲目跟风投资。也许等到5G技术慢慢成熟、市场普及率更高,国内VR/AR投融资市场又会有一番新气象吧。

图5:2019年1~4月份国内外融资额对比

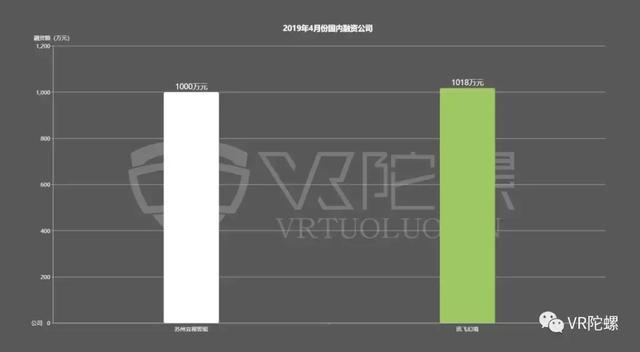

4月份国内获得融资的公司仅有两家,一是智能助视AR眼镜公司苏州宜视智能,一是VR教育公司讯飞幻境。苏州宜视智能科技公司表示本次融资后公司估值将达到8000万元,本轮融资将主要用于智能助视AR眼镜的持续开发与推广,拓展AR技术在智能助视细分行业的应用,及完善和升级产品功能,给低视力群体带去福音。

图6:2019年4月份国内融资公司情况

国外融资公司有11家,分别为:GIBLIB、QD laser、Magic Leap、RosieReality、Labster、Mursion、OwlLabs、Hover、HoloEyes、Fyusion以及Ambr。

其中金额最大的一笔是从日本日本通信运营商NTT decomo公司获投312亿日元(约2.8亿美元)的Magic Leap。此外,NTT还将取得该设备在日本的代理销售权。Magic Leap还面向日本市场推出相应版本的内容平台,为NTT的服务提供MR适配,以及配合NTT在推进的“5G Open Partner Program”,促进日本国内的MR内容的开发。

除Magic Leap之外,融资额超过1000万美元的有日本视网膜投影AR眼镜厂商QD Laser、丹麦的VR教育初创公司Labster、360°视频会议解决方案公司OwlLabs、Hover和三维捕捉技术公司 Fyusion这五家公司。从中可以看出,行业应用领域的公司较受青睐。

图7:2019年4月份国外融资公司情况

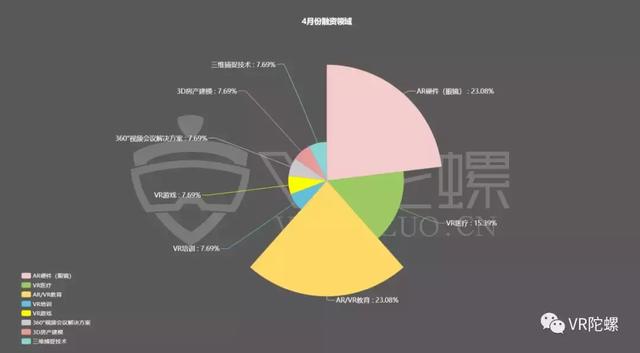

投资三大热点:教育、医疗、硬件

13笔融资的领域可分为以下八类:AR硬件和AR/VR教育各占3笔,VR医疗占2笔,VR企业培训、VR社交平台(更正:下图中的“VR游戏”当为VR社交平台)、360°视频会议解决方案、3D房产建模和三维捕捉技术分别各占1笔。

4月份的融资领域分明,其中教育、医疗和硬件三个领域吸金能力突出,看来大家依然还是还是倾向于更加实际落地的应用场景。而AR和VR方面,AR的融资主要集中在智能眼镜的研发和应用上,VR领域的应用仍是市场的主要投资选项。

图8:2019年4月份融资领域

最后,4月份全球融资额的表现其实相当令人满意,海外市场一如既往地没有让人失望,继续发挥了领头羊的作用。感叹之余,也不禁让人思考Magic Leap到底有什么魔力能够如此受资本市场的“独宠”。就国内而言,3月份国内市场表现太令人惊喜,没人料到这4月份的反转竟来得如此之快。但也许这就是让人又爱又恨的资本市场吧,你永远猜不到会下一秒会发生什么。