短期盈利无望,为何云从科技能抢跑上市?

镭射财经作者 | 黄老邪

来源 | 镭射财经

7月20日,上交所发布科创板上市委2021年第48次审议会议结果公告,云从科技集团股份有限公司(下称“云从科技”)通过审议。

公开资料显示,云从科技成立于2015年,总部位于广州南沙,是一家提供人机协同操作系统和行业解决方案的人工智能企业,

在“AI四小龙”中,云从科技素来有“人工智能国家队”的称号。一方面,其创始人员基本来自中科院,创始人周曦博士担任中国科学院、上海交大博士生导师。

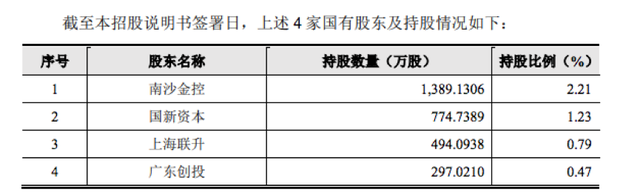

另一方面,其投资机构不乏国资背景。企查查显示,云从科技已完成6轮融资,投资机构包括中国互联网投资基金、工商银行、南沙金控、长三角产业创新股权投资基金、海尔金控、上海国盛等。

在“人工智能国家队”定位加持下,云从科技在广州、重庆等地已拿下多个政府级项目,其主要客户包括工行、农行等大型国有银行与央企,中国东方航空、广州白云机场等重要机场及民航企业,以及全国多省市公安。

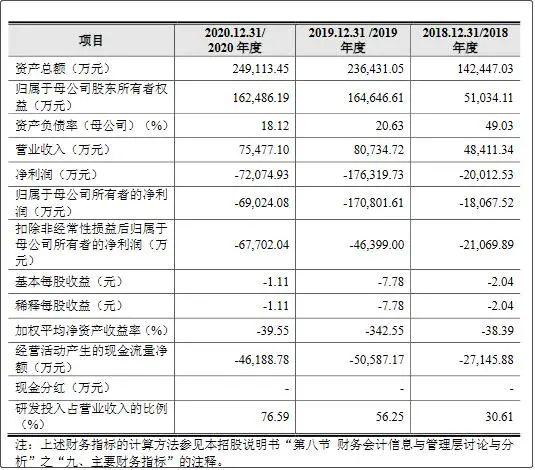

尽管如此,云从科技依旧陷入人工智能行业中商业模式不清晰、持续亏损态势明显的通病。招股书显示,2018年至2020年,云从科技营收分别为4.84亿元、8.07亿元、7.55亿元,2020年同比下降6.51%。

长年累月地亏损也是云从科技的特征之一。同期云从科技净利润分别为-2亿元、-17.63亿元、-7.21亿元,且存在大额的未弥补亏损。截至2020年末,云从科技合并口径累计未分配利润为-14.35亿元,若日后发展不及预期,未弥补亏损存在持续扩大的风险。

研发费用持续走高,商业回报不及预期,是云从科技亏损的重要因素之一。2018年至2020年,云从科技研发费用分别为1.48亿元、4.54亿元和5.78亿元,营收占比30.61%、56.25%和76.59%。

云从科技在招股书中透露,2018年至2020年经营活动产生的现金流量净额持续为负,主要原因是报告期内公司处于快速扩张阶段,人员支出及采购金额相对于销售回款而言较大。

短期内产出与投入不成正比,势必造成现金流压力,企业往往选择登陆资本市场。云从科技此次上市拟融资37.5亿元,其中,6.93亿元计划用于补充流动资金,8.13亿元用于人机协同操作系统升级项目投资,8.31亿元用于轻舟系统生态建设项目投资,14.12亿元用于人工智能解决方案综合服务生态项目投资。

在讲究利润至上的资本市场,云从科技毛利率在同行业中的优势并不突出。2017至2020年上半年,云从科技综合毛利率为36.79%、21.70%、40.89%、53.35%,同行业综合平均毛利率69.28%、68.72%、63.47%、66.61%。

综合毛利率上升的同时,云从科技也很难短期内交出盈利产出的答卷,其在招股书中坦承,结合目前经营计划、在手订单情况以及相关条件假设,若公司进行测算假设的扭亏为盈的条件均可达成,基于公司测算,其扭亏为盈的预期时间节点为2025年。

而即将拿下“AI领域第一股”的云从科技,在同行业的云知声、旷视科技、依图科技纷纷撤回或终止IPO申请的背景下,无疑取得先机优势,但这并不能保证其在后续发展中保持领跑优势,云从科技要做的,正是通过上市获取扩大经营规模所需的资金,在高速发展的人工智能产业中提速研发速度和能力,通过明确自身商业模式和破解盈利困局打造自身护城河。