“云”拐点已至:联想复刻微软式蜕变?

老铁科技说经历2020年大放水,再到2022年加息下资本市场的跌宕起伏,一些公司会在潮起潮落中展现出其本来面目,在过去的一年时间里,我们在资本市场见识了泡沫吹大后的幻灭,也有企业以其表现极力扭转市场观感的情景。

最近我们也会重点关注一些企业的表现,来判断一轮大周期之后,企业的定性是否会随之调整。

先从联想集团做起。

之所以选择此公司,主要为企业在资本市场存在诸多争议(成长性空间),而另一方面市盈率长期在10倍以下,市场中也充满着“低估”言论。在一轮牛熊市之后,可能是讨论联想集团的好时机。

除此之外,2022财年联想集团对组织架构进行了一次大调整,联想集团董事长兼CEO杨元庆发布内部信称,自2021年4月1日起组建一个全新的业务集团——专注行业智能与服务的SSG方案服务业务集团。

未来,联想核心业务将由三大业务集团组成,分别为专注智能物联网的IDG智能设备业务集团、专注智能基础设施的ISG基础设施方案业务集团(更名自DCG,数据中心业务集团)及专注行业智能与服务的SSG方案服务业务集团。

意在强化云计算业务对未来企业经营的权重。也基于此,资本市场中也就出现了将联想估值向“云计算概念”偏转的倾向(估值模型区别于原有IDC业务),这也就更激发了我们对联想集团的兴趣。

加息开启 谁在裸泳

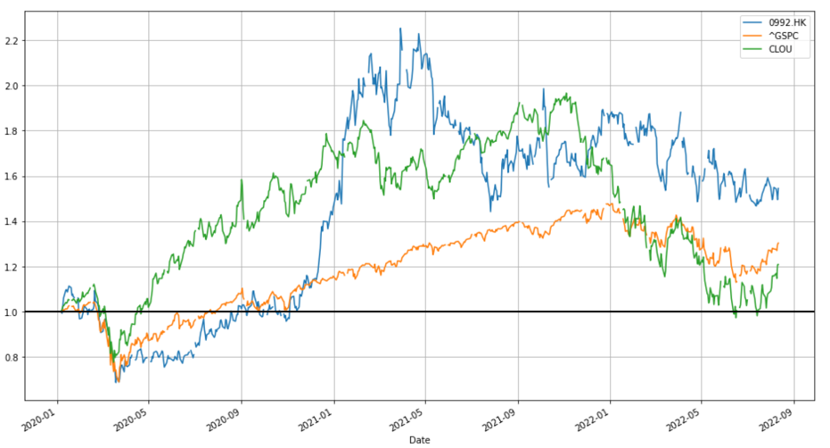

在2021年之后,由于ISG和SSG业务不错的体现,市场中又有声音将联想集团视为云计算概念股,为客观对比,我们选择联想集团,云计算ETF(CLOU)和标普500做数据对照组,以2020年初股价为起点1,测算其后每日股价变动,并制图如下:

对于联想集团,在过去两年多时间里可谓是跌宕起伏,2020年初受疫情下全球资本市场大动荡影响,连续下挫,直到2020年第四季度后才逐渐回到正值,彼时标普500和指数基金早已开启牛市通道(受全球货宽松影响)。

此阶段内,联想集团反应最慢,但进入2021年之后,联想集团表现开始优于其他,且一直维持在高位,在加息等因素导致的资本市场大动荡中,联想集团表现仍然要好于标普500和指数基金。

这是令我们比较诧异的,原因在于如果联想集团在高位仅仅是受益于货币超发,那么一旦货币流动性回撤,资本的风险偏好改变,这些企业必然是要摔的最狠(如奈飞,亚马逊等等),但联想集团在此过程中基本经受了考验,此阶段股价上涨除货币因素之外,应该还有基本面因素。

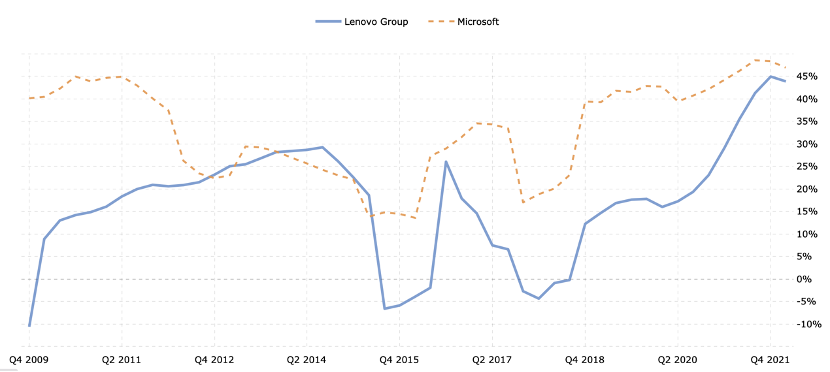

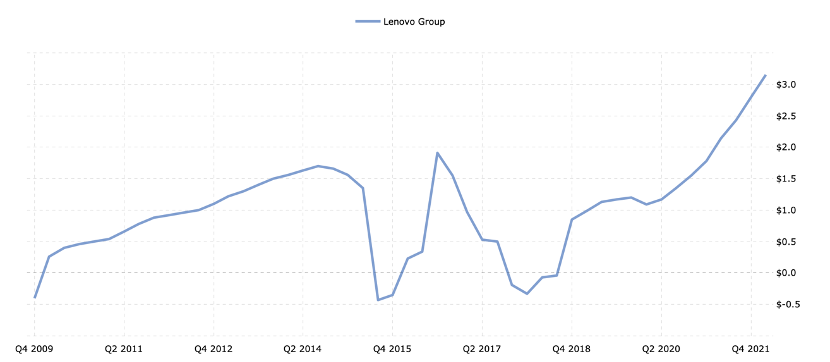

作为一家老牌上市公司,ROE(净资产回报率)乃是其重要的指标,我们将联想集团ROE与微软进行对比(微软过去几年也经历了向云计算转移,可与开篇所言联想集团云化做呼应),以此衡量联想集团对股东回报率所处水平,见下图

在上图中可以比较直观看到,2018年之前的联想集团确实遭遇着相当大的不确定性,这其中既有传统业务成长性的收窄的原因,亦有第二曲线创新业务起步之艰难的因素,不过在2018年之后,其ROE走势就大致与微软保持了同频步伐,尤其在疫情之后,两家企业的ROE均在不断优化进程中(原因下文有详细介绍)。

在此我们需要强调的是,由于ROE=利润/净资产,在过去几年微软净资产有一定涨幅(主要为利润留存),联想集团大致保持稳定,这也就是说,微软的ROE可能有被人为抑制的可能(留存收益过大,降低资产变现效率),而联想集团ROE的改善则主要归功于利润的改善。

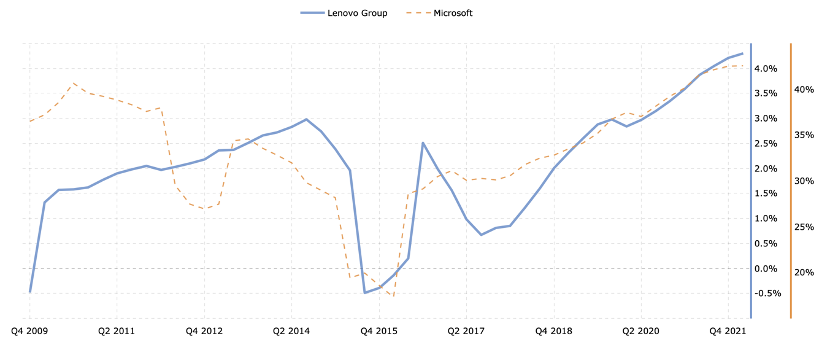

上图为联想集团和微软在过去十余年来 经营利润率走势情况,可以看到尽管两家企业利润率绝对值大有不同,但两者升涨幅度极为接近,尤其在2018年之后,两条线几乎重回,表现了同一行业属性强化下(云化红利)企业基本面的全面转好。

在最近公布的财富全球500里,联想集团ROE位列上榜中国企业第二,仅次于中国医药,高ROE成色较重,对于吸引目标投资者,降低货币政策调整对市值的扰动至关重要。

资本市场中投资一家公司大致有两种思考:其一,赚预期的钱,对于热门高成长性行业,资本赚的往往是估值的溢价,尽管这些公司往往是在亏损;其二,赚稳定的收益和分红预期,这些企业的ROE以及分红比例都是长期投资者所重要仰赖的指标。

对于联想集团,其实也经历了一轮从投估值溢价到投收益率的过程,这其中既有产业启程转合之必然,也是企业经营必须面对的挑战和机遇,两大估值投资理念往往悄然之中完成逆转,令市场猝不及防。

我们认为当下联想集团之所以在市场表现中要好于指数基金和标普500大盘,其主要原因还是利润预期的改变,吸引了长期投资者,这也就成了当下联想集团价值的“锚”。

在2022/23财年Q1中,ISG(基础设施方案业务)经营性盈利达到1100万美元,SSG(方案服务业务)总营收达到15亿美元,经营性盈利高达22.6%,两大业务对集团经营性盈利贡献超过40%,如果说联想集团利润改善是吸引投资者的主要原因,SSG和ISG功不可没。

总结本部分对联想集团的定性:

其一,过去两年多的表现证明市场对联想集团评判其实是经历了一个过程,大致从2020年末开始,市场对其信任开始强化,考虑到其ROE的高成长也始于此,我们有理由相信,净利润改善预期是投资者对其定性改变的开始;

其二,其股价走势与云计算指数基金CLOU极为接近,而其ROE的走势又与微软有较一致性(值得注意的是微软在云计算开创之初,ROE下行,市场亦有悲观之声,这与联想集团亦有几分相似之处)

其三,联想集团利润改善的主要推手是与云计算密切相关的SSG和ISG,再次强化上述观点。

联想集团云计算业务拐点始于2018年

接下来我们再来讨论:联想集团此番表现究竟是暂时还是趋势性的。

对于联想集团,其ISG和SSG本质上是受服务器市场景气度影响(云计算的基础设施),其业务表现的预期就发可分为行业和微观企业个体两个层面。

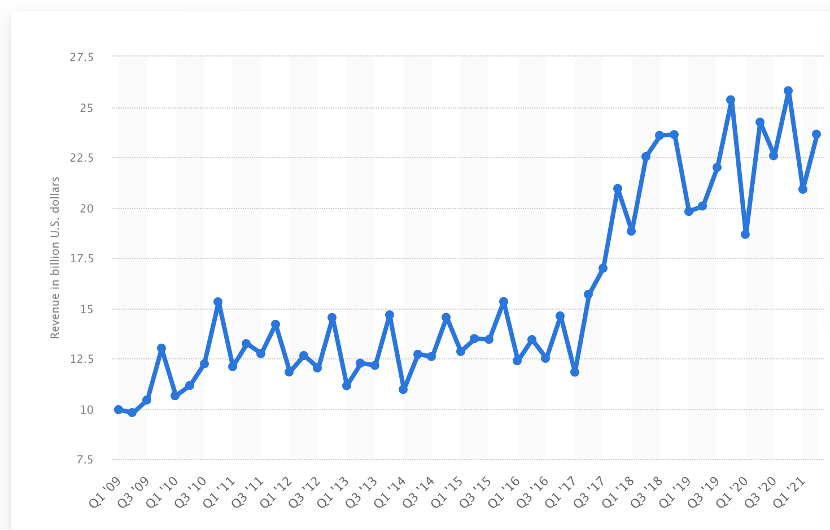

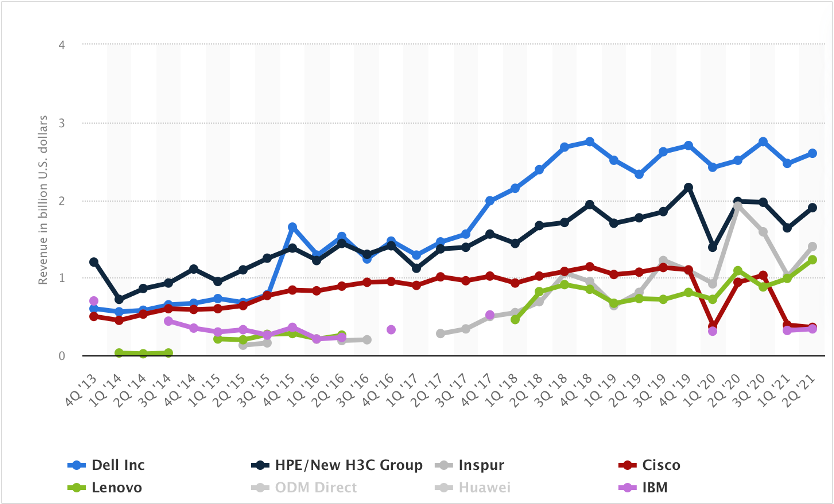

上图为IDC制作全球服务器市场走势,值得注意的是2018年可谓是行业近年的一个“大年”,该年服务器需求大增,从此行业进入了一个新阶段。

究其原因主要为云计算以及AIoT行业在的激增,带来基础服务需求的跃升,尽管云计算行业早已有之,但如果以服务器市场需求量来看,2018年可谓是行业真正的分水岭,此后无论是数量抑或是质量与之前都有天壤之别(如智能汽车对基础设施的需求要远大于传统消费物联网)。

这也就使得我们有兴趣去研究2018年前后全球云计算IT基础设施市场的收入情况。

上图为根据IDC数据所整理的主要云计算基础设施企业的营收变化情况,可以很比较直观看到在2018年前后全球老牌厂商(如惠普,IBM,思科),其总营收水平往往呈水平状或下行态势,反观中国企业(如浪潮和联想集团),其总营收则是上升的态势。

其主要原因,一方面在于中国市场在数字化领域进展之迅速,中国企业在本土可得红利更多,而另一方面也意味着传统企业的竞争优势在不断弱化,加之其价格往往较高,中外云计算企业的权重在悄然改变。

如联想集团TruScale服务品牌的核心定义是XaaS“一切皆服务”,把传统的硬件、软件、服务分散采购的模式,设计、建设、运维分段实施的模式,整合成可以订阅的、一站全包的服务模式。

2022年联想集团混合云品牌Lenovo xCloud正式发布。这是联想集团加快企业级云市场布局、加速以服务为导向智能化转型的重要里程碑。

中国云计算厂商在此进取心十分强烈。

行业大利好与企业进取心结合,企业在此处预期陡然上升,在中短期应该会维持此表现,且基本面早在2018年已经得到体现。

2018年前后云计算需求量的激增,以及云计算业务经营质量的好转,开始改善集团层面的经营质量,当我们现在讨论企业的拐点抑或是“定性”问题时,情况可能在2018年已经有所改变,结合上述分析,我们不妨再看联想集团的EPS情况(每股盈利)。

在2017年之前联想集团EPS一度跌入谷底,市场对企业也出现了一轮悲观看法,而在2018年中后(也恰是全球云计算市场激增期),EPS开始逆转,直到如今回到高点。

这也就再次验证了我们的观点:2018年对于联想集团着实关键,称其为拐点之年也毫不为过,今日市场之表现乃是四年前培育结成的果。但市场就是这般,逢拐点之时也是外界对企业最为悲观之时,殊不知暗流已在涌动。

就目前情况来看,联想集团该业务会面临如下挑战和机遇:

其一,短期内随着全球经济不确定性的增大(西方国家仍然面临高通胀),会一定程度上抑制总需求,且随着加息会出现低效企业的出清现象,这可能会一定程度上减缓工业类云计算的需求,这是整个行业都要面临的挑战;

其二,对于联想集团,其2022年Q2财报中ISG和SSG业务成长性和盈利性都得到了证实,且这是发生如上行业风险加码的当下,这是难能可贵的,意在说明企业产品在市场中有足够竞争力,可以一定程度上对冲行业风险,是否借此在此抓住提高行业市占率,这对接下来提高企业的整体估值水平意义重大,也是我们所重点关注的。

浅谈估值

最后我们谈谈联想集团的估值问题。

联想集团估值能力为何迟迟无法体现

在对联想集团进行上述分析后,有个疑问始终无法得到解答:既然企业在2018年已经出现了“拐点”,若市场是有效且能捕捉到这一信号,这将有利于改善联想集团的估值能力,但事实上该情况并未发生。

上图为联想集团市盈率和利润率水平,可以比较直观看到在过去五年时间里,联想集团利润率水平确实在不断改善中,但相比之下市盈率却并未在此得到证实,尽管在2019年前后有短暂的上扬,但整体仍然较为低迷,大多数时间都在10倍上下。

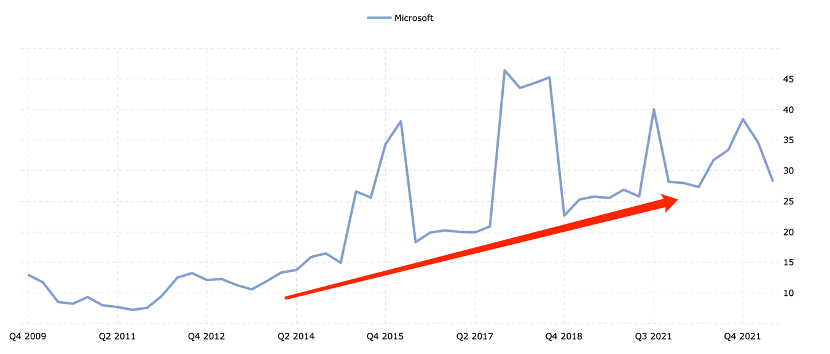

无独有偶,同样进行云计算转型的微软也曾遭遇过此窘境,在2008年之后受传统Windows业务预期低迷影响,市场遭遇了严重估值压缩,很长一段时间其市盈率也在10倍上下徘徊(与当下联想集团极为相似),见下图

在上图中可以看到,微软市盈率真正的起飞在2015年之后,也就在2015年Q2之后(微软2016财年第一季度),微软开始进行一次大的组织结构调整,云计算业务正式独立,市场捕捉到此信息,从此估值一路上扬。

值得注意的是,联想集团也在2022财年亦进行了一次大规模的组织架构调整(如开篇所言),以微软为参考,加之联想集团基本面改进步伐与其相一致,这是否会使市场重新调整对联想集团的估值框架呢?

我们先理清楚联想集团估值受限的主要原因:

其一,在过去的几年,全球货币政策的超宽松带来的市场偏好巨大改变。在低息环境中,投资者风险偏好提高,喜爱追逐于高成长性和高风险企业,而低息也催生了资产价格的上扬。

巴菲特被木头姐所超越,与其是投资能力的较量,不如说是市场偏好扭转下的必然结果(巴菲特的价值投资更侧重于收获ROE,而木头姐则侧重于估值倍数)。如今加息周期开启,木头姐亏损连连,这其中并非是能力抑或是完全归咎于企业基本面的问题,而是市场整体行为偏好的再一次调整。

其二,联想集团在2018年开始侧重以提高盈利能力的ISG和SSG业务,改善企业现金流和利润情况,结合货币政策和资本市场风险偏好,意味着联想集团意在强化自身的“价值股”属性,而该板块在低息环境中往往不如高成长股票。

综上所述,联想集团估值的低迷既与业务转型期市场的观望态度有关,亦与资本市场的风格切换有直接关系,如果忽略其中因素,我们往往会对当下联想集团的估值能力感到困惑。

但在全球进入加息周期之后,价值股的“价值”重新浮出水面(重点看ROE和利润率),也就有了开篇所言的稳定回报率的预期。若此情况得到延续,在此后一段时间内联想集团的价值股属性还是会被强化,这其中既有经营的必然结果,亦有货币和宏观环境影响的因素。

且以同为转型云计算的联想集团为参考,如果联想集团可以稳住云计算业务的成长性,将ROE,EPS等价值股的重要指标维持在业内高水平,我们认为企业估值溢价的回升应该是大概率事件。

总结本文

其一,联想集团在2018年之后实现了触底反弹,但由于货币政策,资本偏好等一系列因素影响,价值并未得到充分体现;

其二,ISG和SSG对企业贡献颇大,有利于扭转外界“定性"看法,也是未来一段时间内我们观察的重点;

其三,以微软为参考,联想集团的估值有持续回升的空间。