商汤科技赴港上市:三年亏损240亿元有何隐忧?

博望财经文|恒心来源|博望财经

8月27日晚间,据港交所官网显示,“AI四小龙”中的北京市商汤科技开发有限公司(“商汤科技”)递交了上市申请,中金公司、海通国际、汇丰为联席保荐人,这仿佛使其看到了上市寒冬中的一丝曙光。

要知道,“AI四小龙”其余三家的上市之路是多么不顺,其中云从科技曾因财务资料过期而一度被中止发行上市审核,但现已顺利过会;旷视科技一度折戟港股,现转战科创板,刚回复第二轮问询;而依图科技已撤回申请,现在其发行上市审核已终止。

商汤科技成立于2014年11月,是全球领先的深度学习平台开发者,专注于打造人工智能视觉引擎。商汤基于自主研发的深度学习平台,输出全套人工智能视觉技术,包括成像处理、感知、识别,服务于金融、平安城市、机器人、无人驾驶等多个行业。

商汤科技本次募集资金主要用于:60%用于研发,其中的10%将用于扩大AIDC的算力,10%用于加强人工智能芯片的设计能力及开发自有的人工智能芯片解决方案,15%用于提升与人工智能模型有关的能力,25%用于进一步开发产品,并增强其他人工智能研发能力, 以维持行业领先地位;15%用于业务发展,具体为用于投资新兴商业机会以及提高产品及服务在国内外各垂直行业及企业层面的采用率及渗透率;15%用于寻求战略投资及收购机会,以就产品开发及服务,以及开发及行业渗透实施我们的长期发展策略,并培养公司充满活力的人工智能生态系统,以进一步扩大商汤在业界的影响力;以及剩余10%将用作运营资金及一般企业用途。

商汤科技所处人工智能行业竞争激烈,面临着云从科技、旷视科技、依图科技等人工智能企业的竞争,其中既包括核心算法技术实力的比拼,也包括人工智能应用和行业解决方案的较量,整体市场竞争较为激烈。对于云从科技、依图科技的问题,博望财经在此前的《云从科技成功“过会” 科创AI第一股如何避免重蹈前人“覆辙”》、《再次终止IPO,严重“缺钱”的依图科技还能“自救”吗?》文中已经分析过,本次重点看一看商汤科技的典型问题。

事实上,商汤科技所处的中国人工智能产业处于高速建设阶段,市场前景广阔,备受资本青睐,但因涌现出大量人工智能企业而致使行业竞争激烈,多次融资背后是巨额烧钱焦虑;叠加商汤科技优先股及其他金融负债的公允价值亏损和研发投入不断扩大,致使其陷入“增收不增利”怪圈;此外政府客户较多,存在客户过于集中的风险,对商汤科技业务开展或多或少会产生不利影响。

01

备受资本青睐的背后是巨额烧钱焦虑

据招股说明书中显示,商汤科技投入大量资源进行研发创新,包括投建大型AI超算中心以及开发AI芯片和AI传感器等核心产品,上述研发项目资金投入大、回报周期长,导致负现金流,2018至2021年上半年经营现金流净额分别为-7.5亿元、-28.7亿元、-12.3亿元及-8.3亿元。

经营活动现金量持续为负,表明商汤科技主业盈利能力持续承压,不得不对外融资。

据企查查官网显示,商汤科技自成立以来先后获得10轮融资。

资料来源:企查查官网。

明星股东云集、软银为商汤科技第一大机构股东、此外还包括阿里巴巴、保利资本、中银投资、全明星投资基金、Tiger Global Management、厚朴投资、富达国际、中银集团投资有限公司、高通风投、自贸区基金、深创投等,历史总融资金额为52亿美元。

股东及持股方面,IPO前,Amind持股为21.73%,SenseTalent持股为12.17%,SVF Sense持股为14.88%,淘宝中国持股为7.59%,春华资本持股为3.08%,Silver Lake持股为3.05%;IDG中国持股为1.42%,国调基金持股为1.39%,上海国际集团持股为1.33%,赛领持股为1.29%,鼎晖持股为1%。

而在商汤科技高管中,汤晓鸥持股比例约为21.73%,徐立持股0.9%,王晓刚持股0.73%,徐冰持股0.33%。另外,徐立、王晓刚、徐冰通过SenseTalent所持B类股票约为12.17%。

值得注意的是,多次融资背后,意味着商汤科技巨额“烧钱”的焦虑。

02

因优先股公允价值变动损失及研发投入致使其陷入“增收不增利”怪圈

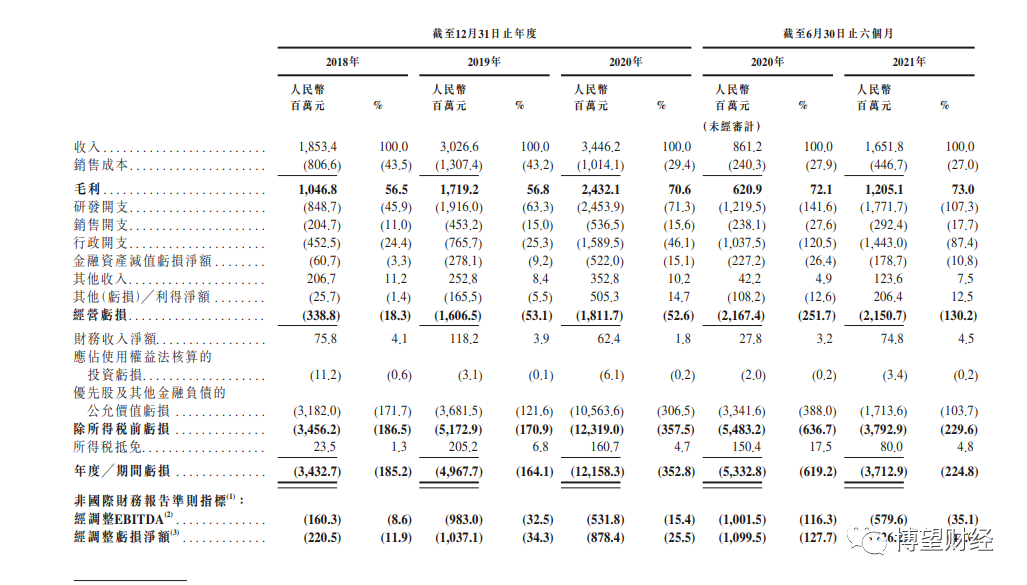

据招股说明书显示,商汤科技2018年至2020年分别实现营业收入18.5亿元、30.3亿元和34.5亿元;但重要盈利指标却持续处于亏损状态,同期经营亏损分别为3.39亿元、16.07亿元和18.12亿元;净亏损分别为34.33亿元、49.68亿元和121.58亿元;经调整后的亏损额分别为2.21亿元、10.37亿元和8.78亿元。

此外,商汤科技2021年上半年实现营业收入16.5亿元,较上年同期的8.61亿元增长91.8%;经营亏损分别为21.51亿元;净亏损为37.13亿元;经调整后的亏损额为7.26亿元。

通过上述数据足可见商汤科技深陷“增收不增利”怪圈。

数据来源:商汤科技招股说明书。

此时大家是否会和笔者一样心存疑惑,为何商汤科技2021年上半年营业收入大幅增长超9成的同时没有实现利润,反而持续处于亏损状态?

基于此,商汤科技在招股说明书中明确表示,“历史期内的亏损净额主要是来自于优先股的公允价值亏损。”

但笔者认为,亏损还与大量研发投入有关。

据招股说明书中显示,商汤科技2018至2021年上半年优先股及其他金融负债的公允价值亏损分别为31.82亿元、36.82亿元、105.64亿元和17.14亿元;同期研发投入分别为8.5亿元、19.2亿元、24.5亿元及17.7亿元,两者合计分别为40.32亿元、56.02亿元、130.14亿元和34.84亿元,分别占营业收入的217.95%、184.88%、377.22%和211.15%。

令人大跌眼镜的是,商汤科技优先股及其他金融负债的公允价值亏损和研发投入合计占营业收入的比例均超180%,2020年更是营业收入的近4倍,这也就不难解释商汤科技在营业收入大幅增长的同时仍处于亏损状态,累计亏损额高达242.7亿元,扣除优先股公允价值变动等非经常性损益,调整后累计亏损为28.6亿元。

商汤科技再招股说明书中明确表示,“本公司在业务纪录期内产生巨额经营亏损,且未来可能无法实现盈利或维持盈利,且于业务纪录期内录得负资产淨值或净亏损。”

03

过度依赖政府客户

据招股说明书显示,商汤科技的商业模型,是基于其人工智能基础设施SenceCore产生工业级人工智能模型,并基于SenceCore为客户开发具有模块化、灵活性的软件平台,快速部署在客户的IT基础设施、云端等,从而实现商业化。商汤科技具体提供的服务包括面向智慧商业的SenseFoundry-Enterprise,面向智慧城市的SenseFoundry,面向智慧生活的SenseME、SenseMARS及SenseCare平台 ,面向智能汽车的SenseAuto。根据商汤科技的官网介绍,这些服务的客户有上海西岸、交通运输部、上海地铁、西安地铁、郑州地铁、深圳地铁、国家卫星气象中心等。

截至2021年6月末,商汤科技软件平台的客户数量合计已超过2400家,包括超过250家《财富》500强企业及上市公司,119个城市以及超过30余家汽车企业,还赋能了超过4.5亿部手机及200多款手机应用程序。

然而,令人大跌眼镜的是,商汤科技存在客户过于集中的风险,且政府客户居多。

据招股说明书显示,截至2018~2020年末及2021年6月末,商汤科技的最大客户应占收入的百分比分别为8.7%、7.7%、11.9%和22.9%,而同期末前五大客户应占收入的百分比分别为28.4%、 26.3%、31.4%和59.3%。

商汤科技在招股说明书中表示,“智慧城市业务在2018年、2019年、2020年以及截至2021年6月30日止六个月分别产生28.6%,41.9%,39.7%及47.6%的收入。但政府支出会受到无法控制的变化影响,这也会影响到其经营业绩。”

值得一提的是,像商汤科技这类以政府机构和事业单位为主的客户,更多希望采购软、硬件结合的产品,人工智能解决方案多被集成在硬件中,集成则意味着毛利润被摊薄。

据招股说明书显示,商汤科技在2018~2020年及2021年上半年的毛利率分别为56.5%、56.8%、70.6%和73.0%,而同期同行业综合平均毛利率分别为69.28%、68.72%、63.47%和66.61%,商汤科技前两年毛利率低于同业水准,近一年半实现超越。

综合来看,虽然商汤科技所处的中国人工智能产业处于高速建设阶段,市场前景广阔,备受资本青睐,但因涌现出大量人工智能企业而致使行业竞争激烈,多次融资背后是巨额烧钱焦虑;同时商汤科技因优先股及其他金融负债的公允价值亏损和研发投入不断扩大而陷入“增收不增利”怪圈;叠加过度依赖政府客户。毋庸置疑的是,上述因素短期内不可消除,商汤科技未来经营面临较大不确定性。

AI领域的估值泡沫正在被戳破,商汤科技的上市会是泡沫破灭的开始吗?尚需市场给出答案,我们拭目以待。