AI行业的光鲜与焦虑:AI四小龙如何破局?

BT财经有些上市是不得不上。

文丨初霁

BT财经原创文章

近日,商汤科技再次传出将启动A+H上市,计划2021年下半年交表,现在暂定的保荐投行团队有中金等。

若消息属实,中国“计算机视觉(CV)四小龙”——商汤科技、旷视科技、依图科技和云从科技将都在这个“AI大年”开启上市之旅。

对此消息,商汤科技官方回复“不予置评”。据界面新闻报道,一位商汤科技的高管称目前还没有启动上市,还没有具体规划。但据BT财经从商汤科技内部员工处获知,其内部的确有准备上市的说法。

像商汤科技这样属于高新技术企业的独角兽,由于其对资金需求大,上市是迟早的事。何况其他公司都已经抢跑,即使商汤科技账面还有现金也难免蠢蠢欲动。所以与其纠结这次商汤科技上市的消息是否属实,不如先来研究一下商汤科技的投资价值。

“四小龙”之首

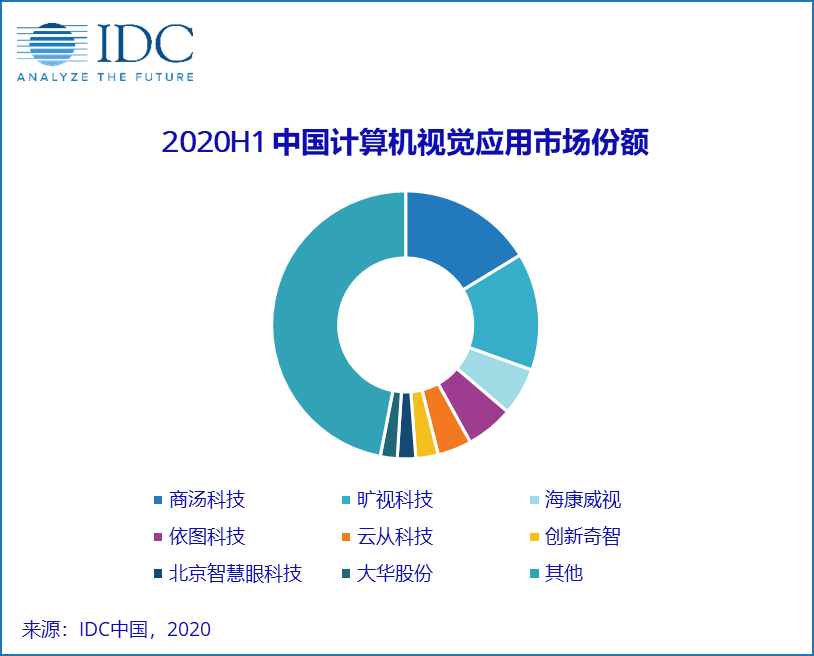

商汤科技虽然成立晚于旷视科技和依图科技,但发展相对更快,按IDC公布的2020年上半年中国CV应用市场份额数据,商汤科技的市场占有率为“CV四小龙”之首。

同样,根据《2020胡润全球独角兽榜》,商汤科技凭借500亿元估值在“四小龙”中位列榜首,旷视科技、云从科技、依图科技的估值分别为300亿元、200亿元、140亿元。去年完成Pre-IPO轮融资后,商汤科技的估值再次提升,目前约为120亿美元。

商汤科技能获得高估值,除了市场占有率高、发展速度快外,还有其盈利能力的因素。商汤科技在2017年的融资新闻稿中曾表示,公司营收连续三年保持400%同比增速,并且已实现全面盈利。这在“四小龙”中还是独一家。根据公开信息计算,依图科技亏损72亿元,云从科技亏损超22亿元,旷视科技更是亏损96亿元。

所以,商汤科技受到投资基金、互联网巨头、国资等各路资本的青睐,成立至今共有10条融资记录,共融资超过30亿美元,成为“四小龙”中在一级市场吸金最多的企业。

不过,2017年商汤科技创始人汤晓鸥就曾对媒体表示,正考虑在美国、中国香港或内地上市。为何过了三年都迟迟没有动静?最新流露出的融资计划书数据显示,商汤科技2019年营收50.6亿人民币,毛利率43%,但并未披露净利润和净利率。据《财经》报道,相关人士称2019年商汤科技没有盈利。这可能是商汤科技上市计划一再推迟的原因,同时也是2019年商汤科技未拿到新融资的原因之一。

《财经》的同一篇报道中相关人士还称,商汤科技此前融资速度过快,估值太高,不少投资人认为现在投进去并不划算;一些老股东开始私下交易商汤的股份,但很难卖出去。

上述人士表示商汤科技估值高还是在最后一轮融资完成之前,彼时的估值是90亿美元。目前还没有商汤科技2020年的财务数据流出,估值已经涨到120亿美元。除非商汤科技去年的营收增速够高、市场占有率增长够快或者盈利能力变强,否则其估值依然太高,投资风险极大。

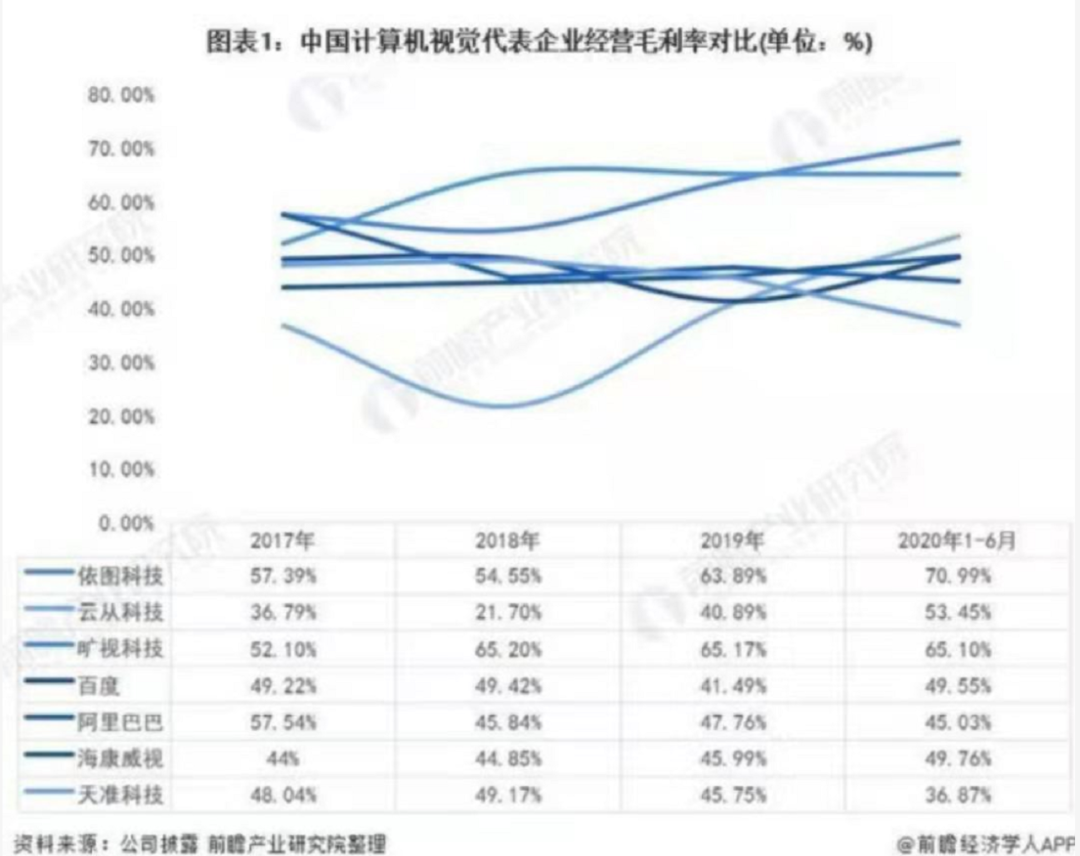

此外,商汤科技的毛利率43%在同行之中也不算高。根据前瞻产业研究院统计,2019年“四小龙”中只有云从科技的毛利率低于商汤科技,其他两家的毛利率都在60%以上。43%的毛利率同样低于阿里、海康威视等大厂。

1 2 下一页>