美股大空头 :ARKK的流动性泡沫|X-Order分享

X-Order

我们这次翻译了reddit上srock板块和WSB板块的两篇文章,分别从两个角度讲了讲现在美国市场中明星ETF可能存在的风险,希望能够帮助大家对当下金融市场的风险有一个更好的认知。

毕竟风险和收益是投资的一体两面。

以下:

投资者谨防:$ ARKK是个等待发生的流动性灾难

文/?Investors beware: $ARKK is a liquidity disaster waiting to happen

译 /? X-Order

原文 /?

https://www.reddit.com/r/stocks/comments/lv1sjx/investors_beware_arkk_is_a_liquidity_disaster/

我离开Reddit已经有蛮长时间了。但是最近Gamestop和其他公司股票的剧烈波动又让我回到r / wallstreetbets和r / stock板块。

这段时间我一直在研究Cathie Wood的Ark ETF,并且对我所看到的情况感到非常震惊。我不是金融专家,但我专业从事金融工作:大学毕业后,我在纽约市的一家长仓?/?短仓 股票对冲基金中度过了2年;在过去的5.5年中,我也在一家资产管理公司做并购工作。我非常了解主动和被动(ETF)投资产品的功能,并深刻意识到投资者资金流对ETF价格和表现的影响。

就$ ARKK和ETF系列而言,很明显在过去的12-14个月中,所有的这些ETF都已成为其自身成功的受害者。

怎么理解这句话呢?

以$ ARKK为例。在过去的14个月中,投资者(包括你们中的许多人)以惊人的速度向ARKK投入资金 – 2020年为100亿美元,而在2021年的头两个月又投入了50亿美元。结合这些投资者流动,Ark ETF在其投资组合的许多公司里,拥有巨额的股份,大部分都高达25%-30%,按任何行业的标准,这个股份占比都是非常高的。

这些持股中有许多是流动性很差的公司,在任何一天交易量都不大。流动性低,投资者大量流入ETF以及现在在投资组合公司中拥有大量股权的结合,导致股价上涨。在过去的12-14个月中,ETF的大部分业绩并不是投资组合公司本身改善的结果,而是当流入为正时,ETF必须购买流动性较差的证券的结果。对于未经训练的人来说,这可能并不容易理解,但对于那些能够访问行业数据的人来说,这是显而易见的。

我对过去60周内流入ARKK的每周净流量进行了分析,发现ETF的投资组合绩效与ETF流入高度相关。

关联度为70%

R平方为0.49

也就是说,某事物的不重要部分变得越来越重要,并且正在控制整个事物!ARKK创造了自己的良好业绩,但这并不是因为这些公司已经成长或从根本上得到了改善。这几乎完全是ETF购买的结果。

那接下来发生了什么?

上周恶果已现。当投资者出售ETF以兑现时,ETF投资者必须出售其投资组合公司中的一些股票。但是,当投资者抛售股票和广泛的股票/科技市场出现回调时,流动性或缺乏流动性将成为一个更大的问题(将会造成金融踩踏)。

ARKK ETF价格在很短的时间内就升值了近350%。既然Cathie Wood代表了公司内几乎所有指标都被高估的流通股中的很大一部分,并且在流动性非常低的情况下交易,那么任何投资者资金流的有意义逆转(流出而不是流入)都将导致Ark ETFs 级联崩溃。如果该基金在大约一年内可以产生350%的回报,请想象一下,如果投资者在更短的时间内转向退出,将会发生什么。

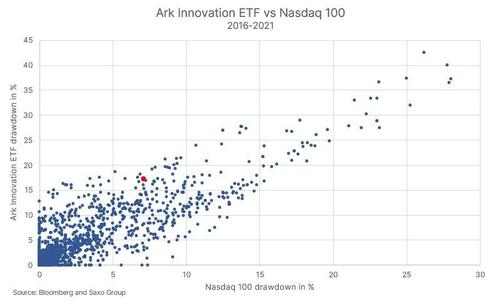

ARK的强相关性显著放大了亏损和收益的波动性

如果你们认可我的分析,同时也拥有Cathie Wood基金份额,但是对投资的了解有限,我强烈建议您对此做更多的研究:不止要多了解ETF持有的公司,也要尝试建立自己的估价方法。请您理解这一点,除非您愿意损失在Ark上投资的所有钱,您应该花一些时间来反思自己所承担的风险。

在花了很短的时间在这个和类似的 subreddit之后,我担心很多人可能没有意识到这些风险,不幸的是,Cathie’s基金中的小投资者将首当其冲。

与华尔街一样,像Cathie Wood这样的内部人士将获得丰厚的回报,而小型投资者则是他们的金钥匙。这并不广为人知,但令人深思的是,Cathie 将自己公司的一部分出售于美国 Beacon。近几个月来,所有权的变更也是非公开的。无论发生什么情况,Cathie Wood 都会没事,但小型投资者可能不会。

祝你好运,但愿是我错了。

热评也很多:

有老哥比较较真儿,对研究方法提出了疑问:

FormalWath:

是的,ETF都有类似的问题。

但是让我对你的研究“挑挑刺”。你发现了ARKK现金流入和ARKK基金表现的相关性。但是你并没有提供任何对照研究。

此外,整个市场的现金流入和其表现是否有相关性呢?我想看看这个,尤其是FED过去几年疯狂印钱对市场的影响。

makeitlouder:

你提出对照研究的疑问是对的。然后,我并不确定计算出了基金表现和现金流的关系会告诉我们很多信息。毕竟所有的股票都有这种相关性:钱流入,价上涨。唯一的区别在于,ETF是通过他们的方式让钱流入股票中。

本帖真正提出的问题是流动性背后标的物到底是什么,以及“在市场疲软的情况下,是否能够做到真正的价格发现?” 而针对你提的对照研究问题,我想再问一下:如果ETF流入相较于基金表现存在着显著的滞后超额回报,那么是否可以视作一个低效的价格发现,甚至可能会反噬投资者?

tortoisepump:

相关性70%,R 0.49?这个数据有些低。你的计算可能是确认偏差。

可能你应该重新对前一百名的多头ETF进行分析,看看它们的资金流和基金表现的关系。

这种确认偏差总是反复出现。Cathie说过,在有大量现金流的时候,她会买入那些所谓的价值股,比如苹果,罗氏,谷歌等,而再出现回调的时候,她会卖出这些股票,同时买入更多她觉得更有信心的股票,比如特斯拉。

低估值/低流动性从来不是什么大问题,因为她可以根据自己的情况改变这些股票在ETF中的权重。

而Rsq = 0.49的有效性很低。假设你的模型正确,但在这个模型中只用了一个变量,也就是ETF的现金流量。所以0.49意味着49%的ETF表现和ETF的现金流相关。或者说,51%的业绩是ETF流入意外的变量解释的。

有老哥直言这是美国金融市场的通病。

Deathglass:

哥们,不单单ARKK是这样,过去十年美国的权益市场都可以这么看。我们已经这样很久了。

当然少不了冲冲冲的老哥。

ProfTydrim:

ARKX只要能买我就马上冲

真正的大空头:被动投资,正反馈回路和大规模ARK泡沫

文/?The Real Big Short: Passive Investing, Positive Feedback Loops, and The Massive Ark Bubble?

译 /? X-Order

原文 /?

https://www.reddit.com/r/wallstreetbets/comments/lqbt54/the_real_big_short_passive_investing_positive/

长话短说:长期ARKK看跌期权和/或借方利差。

“闭嘴空头投资者!”

“不要做空模因股票!”

“Cathy会把你埋葬的!”

在过去的一年中,您可能是对的。但是,每个泡沫的结束都是一样的,只是基础资产和催化剂在变化。您看跌市场吗?您是否像去年三月那样想YOLO看跌期权?不要做空SPY,做空ARKK。

不是因为持有的股票价格太高而做空ARKK,而是因为 ETF本身的操作。如果仅仅因为价格上涨而做空泡沫,那是个不良举动。对于初学者来说,ETF本质上是一捆股票。购买ARKK,就等于间接投资了Tesla,Square,PayPal,Zillow等。内部工作机制非常有趣。美元资金流入的每x倍数都会导致ARKK购买它更多的基础股票。

当人们购买ARKK时,ARKK必须购买Tesla,Square等公司的股票来创建新的ETF单位。随着股票的购买,这自然而然的导致ETF价格上涨。然而这无意中吸引更多人购买ARKK因为它的表现似乎不错,所以更多的资金流入了相关股票等。

这将会导致什么事情发生?更多的资金流入=更多的股票购买=更好的基金业绩=更多的资金流入,这是一个恶性循环。但是,个股的股票数量是有限的。而ARKK在去年的持股规模增加了五倍多。ARKK目前拥有投资组合公司10%以上的股份。

如果ARKK想要重新平衡其投资组合,它很难在短时间内分流掉这么多股票,因为这对股价产生剧烈影响。此后,ARKK通过购买投机性“成长型股票”(例如0收益反向合并)来实现“多元化”。

所以呢? ARKK的持股量较2月份的去年最高点增长了400%或更多,但ARKK其几家投资组合公司从根本上是没有什么变化的。特斯拉的迅速崛起就是一个典型的例子。现在,许多此类股票都在努力突破新高,并且似乎正在和拼或暴跌。 ARKK本身比三月低点上涨了400%,和比去年二月上涨了180%,远远超过了指数。

具有讽刺意味的是,现在越来越多的人在谈论ARKK,尽管从数学上讲,由于其庞大的规模,该公司就很难有突出的表现。再加上ARKK倾向于大幅度忽略估值并持有大量难以置信的高价“增长”股票的趋势,这已经为下跌做好了准备。

我认为,FAANG的股票并没有被高估。苹果和亚马逊很好,不会暴跌。特斯拉和其他ARKK控股公司则是另外一回事。行业论调是真实的,特斯拉似乎是受害者。其他杰出的企业很快就会尝受同样的遭遇。

如果投资者开始从他们的ARKK头寸中获利,该公司将被迫出售部分投资组合公司的资产。这将对已经下滑的成长型公司造成更大的抛售压力,从而推动股票的下降。 这种下跌情况将影响ARKK的价格,导致更多的投资者抛售股票,从而加速减持,继续压低ARKK的价格。

ARK近期走势图

动量可以上下都起作用。ARKK 在许多公司中缺乏流动性,拿着10%的股权可能是其坟墓,因为一旦资金外流开始,ARKK将被迫出售自己的头寸。

也许是因为我们正接近2020年3月市场闪崩的一周年纪念日,当时所经历的熊市体验让我记忆犹新。在去年,杰出的企业是最脆弱的,况且ETF背后的机制使ARKK成为主要目标。

这是大卫和巨人的时刻,祝我们的空头投资者好运。

热评:

在WSB里看空的后果是什么?当然是被多头干爆。

Procedure_Hot:

好,做你反向,看多ARKK。YOLO!

CryptoCoalMining:

Cathie会埋葬你。

—END—

译者:Daphne Tan

欢迎留言讨论~

更多关于X-Order的信息

微信公众号:代观

知识星球:极化时代生存指南

官网:http://xorder.ai/

Medium:https://medium.com/@xorder