又有大动作!美的集团计划在港交所上市,推进全球化布局

贝多财经撰稿|行星

来源|贝多财经

8月9日,美的集团(SZ:000333)发布《关于研究论证重大事项的公告》,称其正在对境外发行证券(H股)并上市事项进行前期论证。若能成功发行,美的集团将实现“A+H”两地上市。

市场知情人士透露,美的集团选择了美国银行和中金公司负责其香港上市事宜。据贝多财经了解,美的集团于2013年9月18日在深圳证券交易所主板上市,代码为“000333”。

除美的集团自身外,该公司还在推动旗下公司在A股上市。其中,美的集团的照明业务子公司——美智光电科技股份有限公司(下称“美智光电”)于2023年4月冲刺创业板上市,2023年7月则拟分拆安得智联在A股上市。

贝多财经发现,就连美的集团的代工厂——合肥雪祺电气股份有限公司(下称“雪祺电气”)也在冲刺深圳证券交易所主板上市。今年7月14日,雪祺电气IPO过会,并于8月4日提交注册。

一、业绩稳定,各项指标底气十足

公开信息显示,成立于1968年的美的集团是一家覆盖智能家居、工业技术、楼宇科技、机器人与自动化和数字化创新业务五大业务板块为一体的全球化集团,成功搭建ToC与ToB并重发展的业务矩阵。

目前,美的集团已形成美的、小天鹅,华凌、COLMO,库卡,威灵、合康、高创、万东和菱王等多个品牌组合,在全球拥有约200家子公司、35个研发中心和35个主要生产基地,业务覆盖200多个国家和地区。

奥维云网数据显示,在家用空调、台式泛微波、台式烤箱、电暖器、电磁炉、电热水壶等六个品类中,美的系产品在国内线上与线下的市场份额均位列行业第一。此外,其在洗衣机、冰箱等品类的市场份额亦名列前茅。

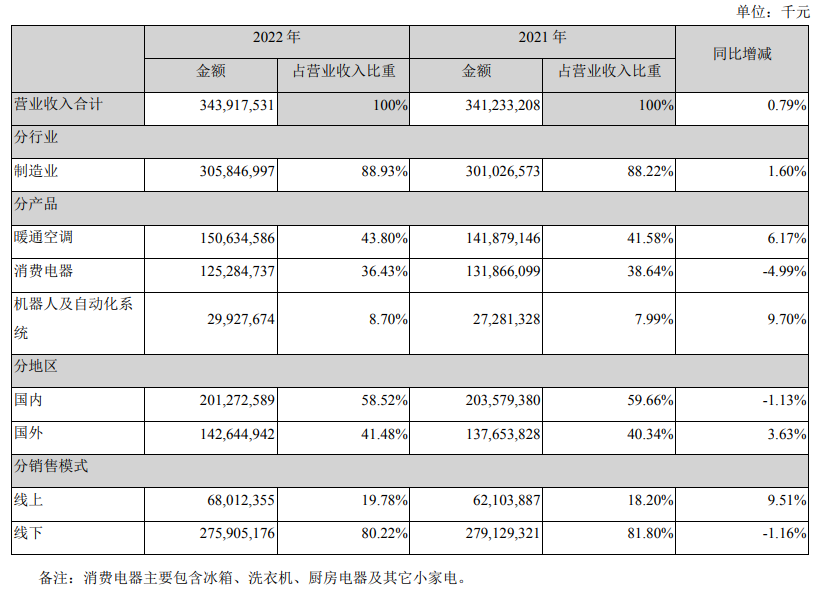

根据美的集团2022年财报,其2022年的营业收入为3439.18亿元,同比增长0.79%;净利润为295.54亿元,同比增长3.43%;扣非后净利润为286.08亿元,同比增长10.33%。

2022年,美的集团的暖通空调收入为1506.35亿元,同比增长6.17%;消费电器收入为1252.85亿元,同比减少4.99%;机器人及自动化系统业务的收入为299.28亿元,同比增长9.70%。

2023年第一季度,美的集团实现营收962.63亿元,同比增长6.51%;净利润80.42亿元,同比增长12.04%;扣非后净利润76.73亿元,同比增长9.72%。截至2023年3月31日,美的集团的总资产为4410.87亿元。

二、接连并购,品牌力持续向上

值得一提的是,美的集团与港股的缘分由来已久。

据了解,美的电器于1993年以“粤美的 A”为证券简称登陆深交所,至此开始了“边并购边发展”的道路。2004年10月,美的集团全额收购了彼时已在香港上市的华凌集团,成为华凌集团的控股股东。

时间来到2007年,美的集团加码机电产业,美的机电产业借华凌集团之壳在港上市,华凌集团更名为“威灵控股”。2018年,美的集团将威灵控股私有化,告别港股市场。一年后,华菱集团以年轻化品牌的新身份回归美的集团。

而纵观美的集团的并购历程,可谓是“谋定而后动”。公开信息显示,早在上世纪的1998年,美的集团收购了东芝万家乐,将业务拓展到压缩机领域。2016年,美的集团收购东芝白电业务,获得东芝品牌的40年全球授权。

洗衣机业务方面,2008年,美的集团收购了“中国洗衣机第一股”小天鹅24.01%的股份,成为后者的第一大股东,并于2010年将荣事达洗衣机业务注入其中。2018年,美的集团正式宣布收购合并小天鹅。次年5月,小天鹅退出资本市场。

在机器人与自动化领域,美的集团于2016年收购“全球机器人四大家族”之一的德国库卡,正式进军机器人与工业自动化市场,力求以德国库卡为突破口,借助其进行主营业务的海外推广。2022年,德国库卡完成了私有化。

此外,美的集团还完成了新能源领域的相关收购。2023年5月,美的集团入股智能电网提供商科陆电子,持股22.79%。同年6月,合康新能拟向美的集团发行股票,募资不超过14.73亿元,后者对前者的持股比例提升至37.56%。

三、分拆不停,资本棋局多次落子

2023年以来,美的集团在资本市场的布局动作由“并购”转向“分拆”。截至目前,美的集团已公开推行两次“A拆A”计划,对应的分拆子公司分别为主营照明业务的美智光电和主营智慧物流业务的安得智联。

其中,美智光电是一家专注于照明及智能前装产品设计、研发、生产和销售的企业,产品广泛应用于商业地产、教育医疗、城市交通、文化旅游等多类场景,曾先后服务于万科、保利、新城、碧桂园等多个示范性项目。

实际上,美智光电的分拆上市之旅早在2021年就已踏出了第一步。深交所披露的信息显示,美智光电的上市申请材料于2021年6月获得深交所创业板受理,但在一年后的2022年7月,其主动撤回了IPO申请。

直至2023年4月19日,美智光电再度向深交所递表,并于7月20日回复了深交所首轮审核问询函,内容包括公司独立性、关联交易、分拆上市及前次撤回等。目前,深交所已向美智光电发出了二轮问询。

对于前次分拆上市主动撤回的问题,美智光电在回复中解释称,主要是前次报告期内其独立运行时间较短,且申报基准日后仍存在尚未解决的同业竞争情形。此外,彼时的美智光电还存在与美的集团共用IT系统的问题。

2023年7月29日,美的集团宣布将分拆安得智联至深交所主板上市。公开信息显示,基于美的T+3产销模式及渠道一盘货变革实践,安得智联建立了端到端全链路数智化的物流运营迭代能力,可为客户提供一体化供应链解决方案。

目前,安得智联在全国拥有29家分公司,136个配送中心,3000个送装网点,1500个前置仓,近20万条成熟线路,配送网络覆盖3.9万个乡镇,已服务超3000家企业客户。2021年,安得智联的年收入超过110亿元。

四、结语

事实上,美的集团并不缺钱,此次H股上市计划是基于“深化全球战略布局的需求”。

据贝多财经了解,美的集团早在2021年就提出了“科技领先、用户直达、数智驱动、全球突破”四大战略主轴,并在2022年年报中表示,将努力从中国本土化企业向全球化企业转型发展,加快海外业务布局与增长。

在制造端,美的集团将持续推进巴西、埃及、墨西哥制造基地的建设投产,推动在欧洲和东盟等重点市场区域的产能规划;在用户服务端,美的集团将完成全球备件中心在中国和泰国的总仓建设,实现全球呼叫中心的全覆盖。

不难看出,“扬帆出海”是美的集团全球化战略中颇为重要的一步棋,而广阔的境外市场能否给予其“大展拳脚”的机会,分拆上市又能否驱动其长线发展,笔者将持续关注。