被反复爆炒的 Unity,业绩也争气

海豚投研

大家好,我是海豚君!

美东时间 8 月 2 日美股盘后,游戏引擎龙头 Unity 发布了 2023 年二季度业绩。

整体上看,当期业绩显著超预期,尤其是盈利情况,主要预期差在广告上。下季度的指引虽然落在预期之内,但从管理层的表述来看,海豚君认为,公司还是偏谨慎的去给的指引,因此不排除后续继续 beat 的可能。

此外,公司再次提高了全年收入指引的下限,以及经调整 EBITDA 的指引区间,多少还是能够表现出管理层对公司未来发展的信心。

具体来看:

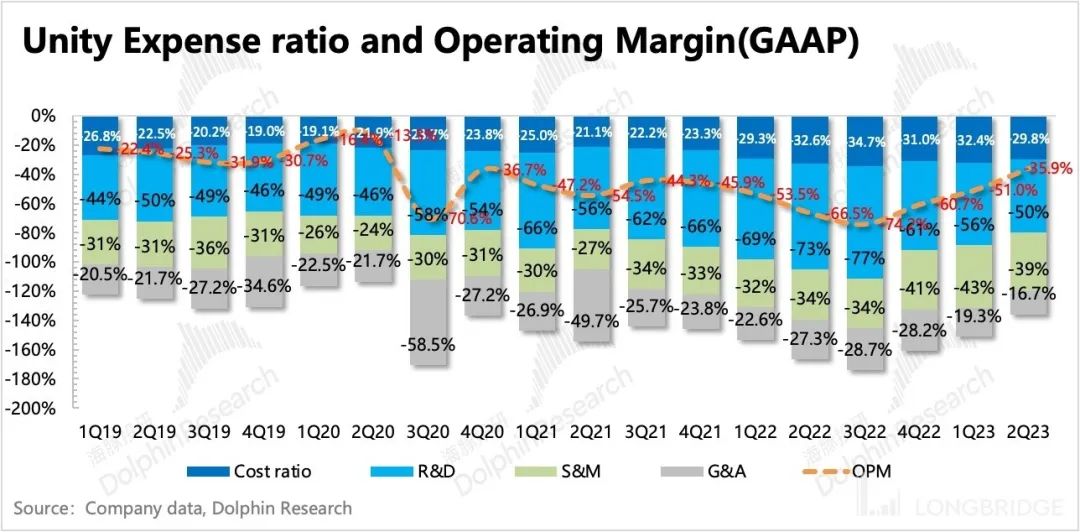

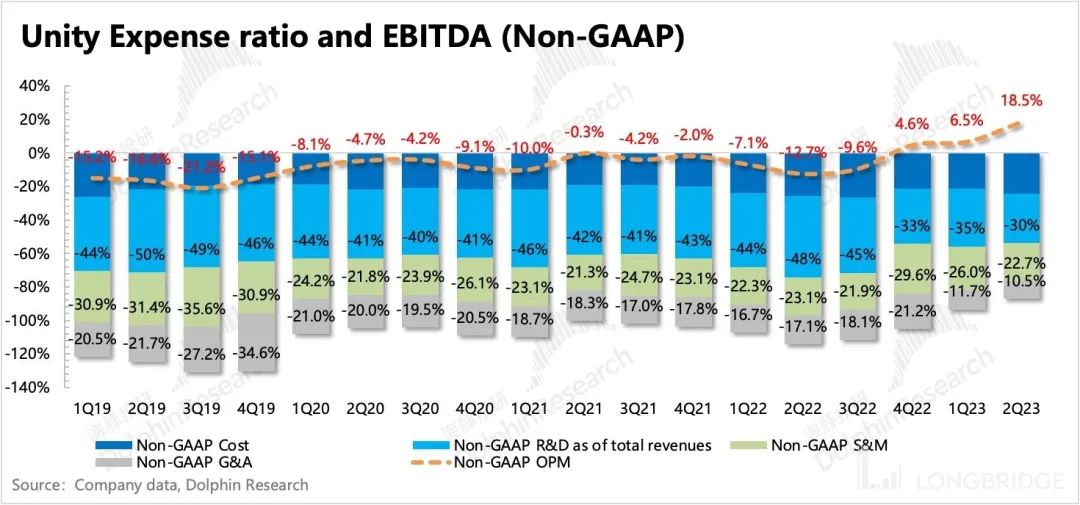

1、继续显著减亏

这是本次财报预期差最大的地方。在 GAAP 下,Unity 二季度经营亏损率在一季度缩小 10pct 的基础上,又环比缩小了 15pct,降至 36%。减亏显著的主要功臣在于经营费用的压缩,大部分来源于本身经营效率提升,小部分来自员工股权激励的减少。

按照经调整的 EBITDA 来看,二季度 Unity 实现 0.99 亿元的利润,显著超出上季度给出的指引 0.5~0.6 亿元,以及市场预期 0.58 亿元。

对于 Q3 的盈利情况,公司指引区间在 0.9~1 亿美元,高于市场一致预期 0.76 亿元,全年指引区间也从 2.5-3 亿美元上提到 3.2-3.4 亿美元。

按照 Unity 这种已经连续 5 个季度 beat 指引的情况下,市场也会继续推演下季度同样 beat 的情况。因此,这次财报后市场预期会继续大幅提升。

2、创收超预期在广告

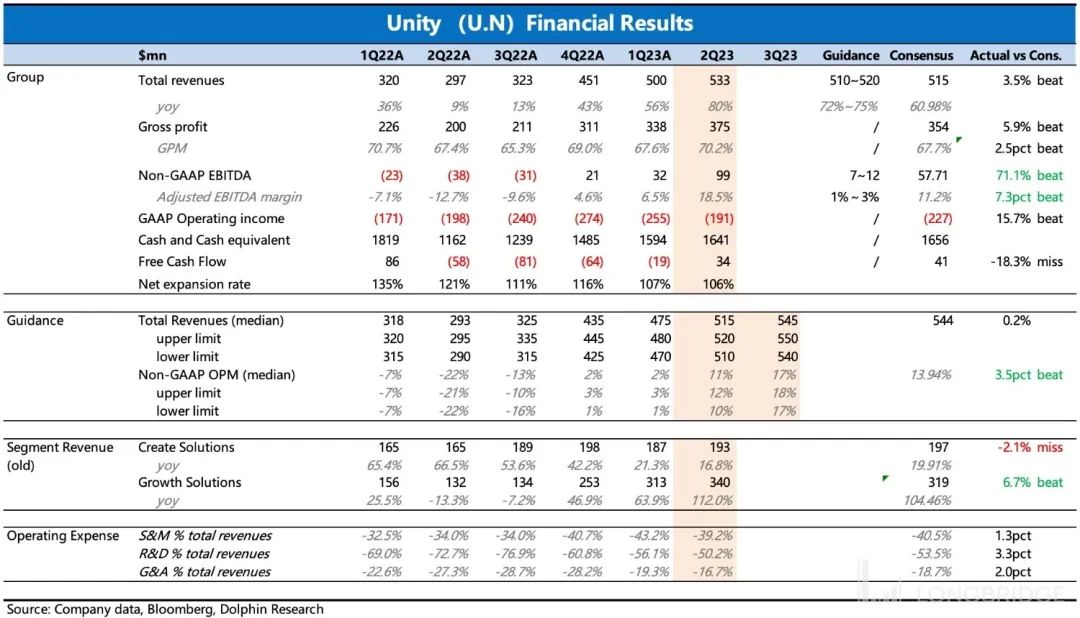

Unity 二季度收入 5.34 亿美元,同比增长 80%,超出市场一致预期 5.15 亿美元。不看合并 IS 带来的增量,老业务也有 7% 的同比增长,相比上季度-9% 的下滑,明显改善。

从细分业务的情况来看,Grow 的增长更超出市场预期。公司也解释为当期广告收入增长不错,去年同期还受到部分疫情的影响。

实际上这和最近几家广告公司财报透出的信息差不多,由于对宏观环境预期的判断出现变化,数字广告市场在逐季回暖中。

但 Create 业务也并不是没有亮点,当季增速也是环比提升,同时下季度可能会更大程度的受益去年提价的拉动(一般主引擎一年一签)。同时,二季度推出的新产品,基本上都是和 Create 业务相关,比如 Industry SKU(非游戏方向)、2022 LTS、PolySpatial(与苹果 MR 合作)、Muse&Sentis(AIGC 功能)等。

只是这些新品推出,到变现产生显著的增量价值,还有一段时间,无论是通过扩展用户范围,还是在本身产品上增加提价力来最终实现,需要长期跟踪。

对于未来指引,虽然基本上落在市场预期之内。但结合管理层的表述,海豚君认为,继续超预期的概率仍然很大。

Q3 收入指引 5.4~5.5 亿元,市场预期 5.44 亿元;2023 全年收入指引和上季度一样,再次提高了区间下限,从原来的 20.8~22 亿,提高到 21.2~22 亿。

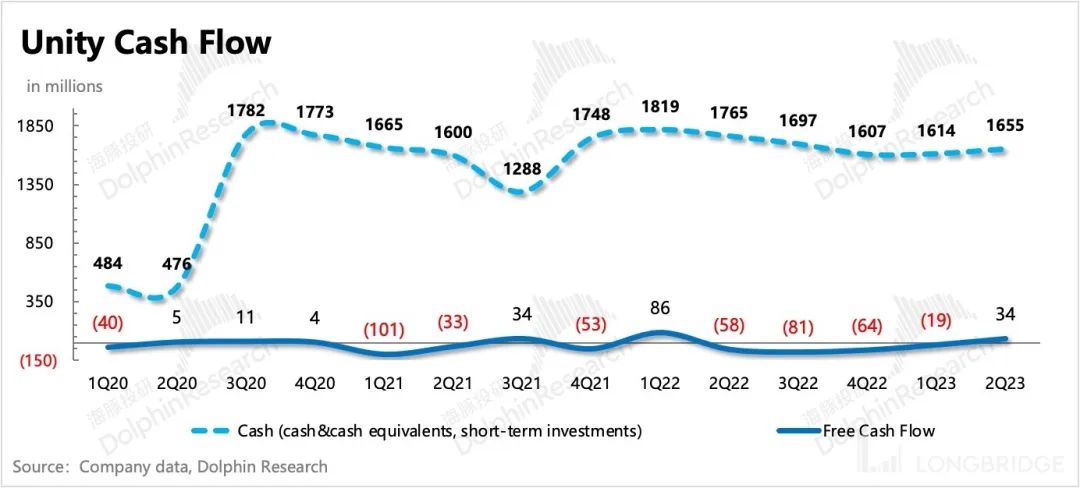

3、自由现金流转正

二季度 Unity 自由现金流转为净流入 0.34 亿元,主要源于经营现金流的改善,也就是收入好转,大幅减亏的作用。

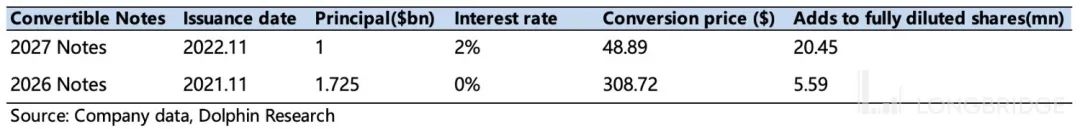

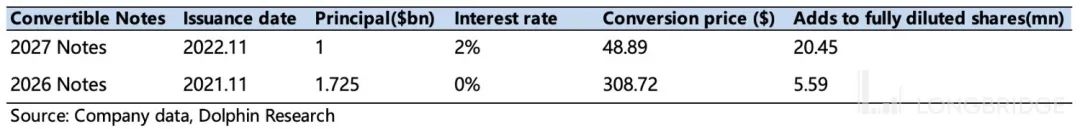

截至二季度末 Unity 账上有现金 + 投资大约 16.5 亿,公司无有息债务,融资都是靠直接增发股票,或者发行可转债。目前主要是 2021 年发行的,面额 17.25 亿,2026 年到期的可转债因为转股价格太高股性基本消失,可能到期需要偿还。

但由于公司自由现金流已经转正,后续有望继续积累现金,因此暂时不用特别紧张潜在融资风险,继续关注 Unity 的主业经营和投资动向即可。

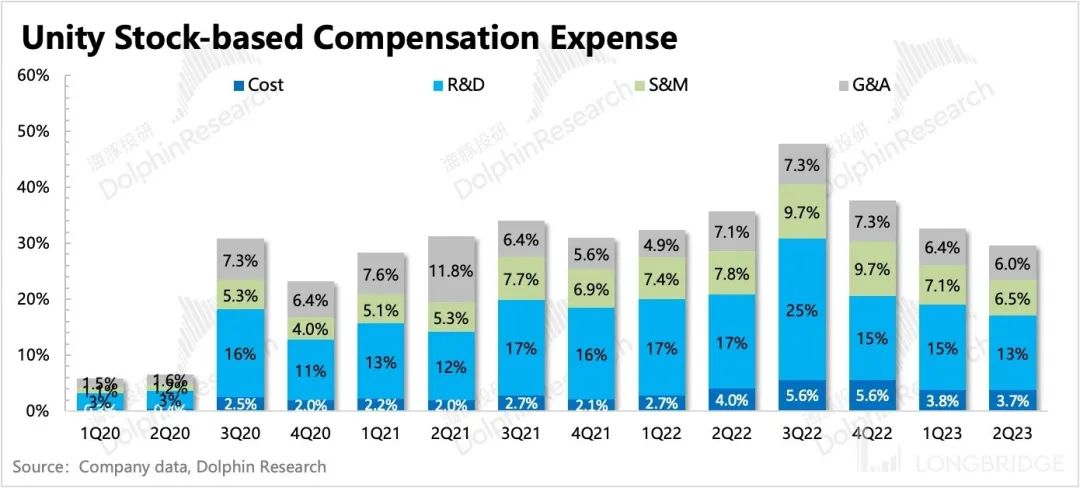

4、股权稀释后续优化

除了现金流,对于 Unity 股东来说,另一个比较关注的就是因为员工期权、增发融资带来的股权稀释情况。

二季度 Unity 仍然受到去年增发股份来收购 IronSource 的影响,潜在稀释比例同比还是比较高(36.3%)。但环比来看,稀释后的总股份已经在下降了,应该是裁员和回购的作用。

根据公司的指引,后续会通过压缩员工期权的方式,引导稀释比例(2%-3%)比往年(5%~7%)要明显缩小,同时还会继续进行少量的回购。因此,这对于中小股东来说,是一个小小的惊喜。

海豚君观点

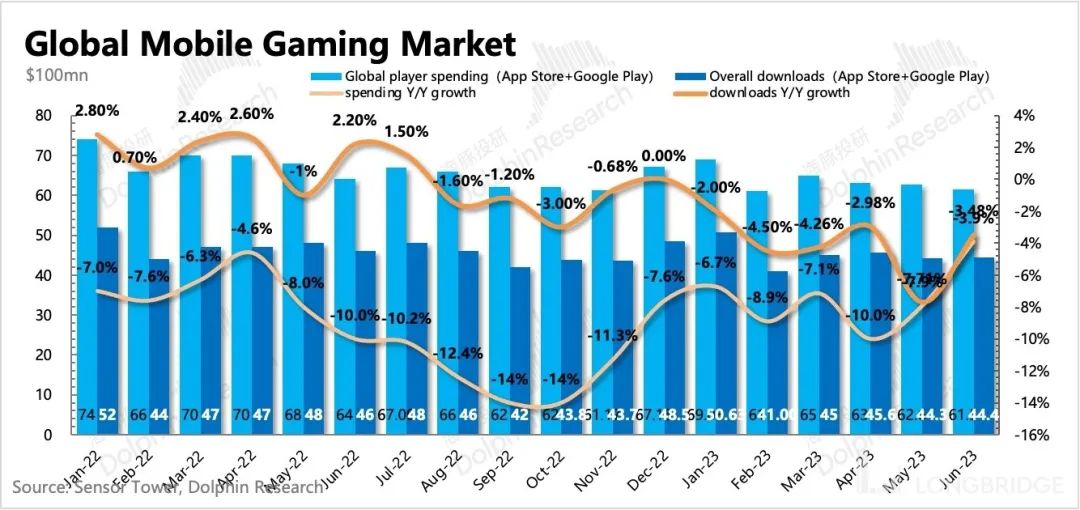

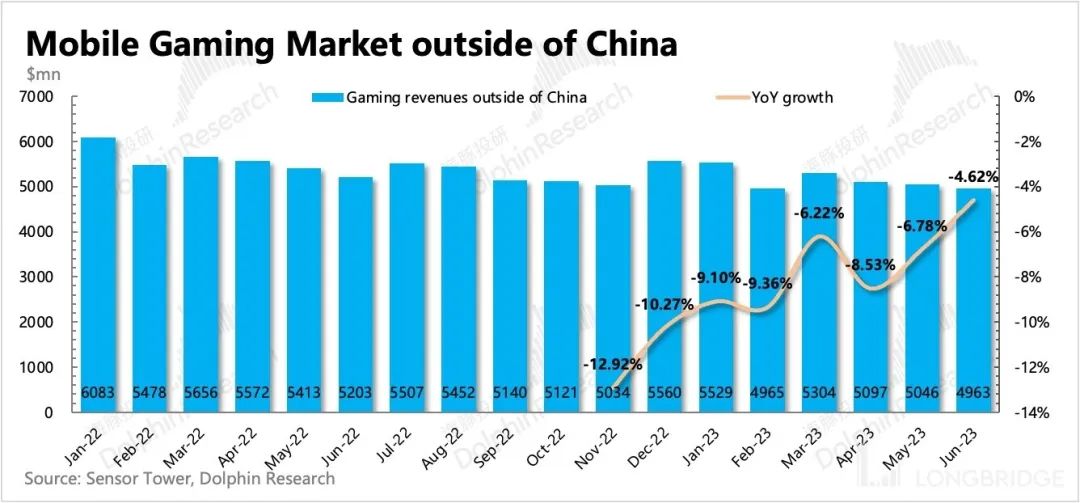

随着游戏行业的底部回暖,以及 Unity 仍然稳固的市场地位,Unity 的业绩修复不断超出我们的预期。与此同时,对于中长期的增长布局,Unity 也在 VR 和 AI 领域都已经有了动作。

当然,虽然已经被反复热炒,但 Unity 在 VR 和 AI 上的布局,离体现到业绩中,还有一段时间:1)AIGC 的功能可能短期用于继续增强 Unity 在游戏开发引擎领域的竞争优势,中长期随着更多功能的推出,来实现顺势提价的目的。

2)VR 的话,具体 TAM 能够有多大,则还需要看苹果 MR 硬件卖得如何,海豚君更看好 2025 年的低价二代。但不管怎样来说,这确实是一个增量市场,苹果生态的入场,也绝非是小打小闹。

总的来说,短期受益行业回暖,中长期也有布局,Unity 当下的投资逻辑比较清晰。只是两次事件驱动,公司估值也比真实业绩更快一步反应了出来。目前 Unity 市值刚好对应海豚君之前的中性预期估值(参考 YouTube 海豚君《Unity 深度分析&财报回顾&投资建议》),这个预期实际上隐含了 2025 年经调整 EBITDA 差不多在 10 亿美元,略低于公司指引(2024 年末 ARR 10 亿)。

鉴于 Unity 在海豚君上次预期之后,连续推出 AIGC 产品、苹果 MR 合作等多个中长期潜在增长动力,以及公司的股权稀释力度比我们预想得有所减轻,因此较之前提高收入预期,小幅调低股权稀释比例,中性预期 2024e 公司估值 240 亿,按稀释后股权计算 50 元/股,较目前股价仍然有上浮空间。

以下为详细点评

一、Unity 业务基本介绍

披露结构大调整:当下业绩并入了 IronSource 经营情况,因此只看同比增速相对失真,并且由于细分业务的划分范围也进行了调整,因此加大了往期可比的难度。

新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的 Create 解决方案包含了原先 Create 下的产品(游戏主引擎)外,还加入了原先确认在 Operate 中的 UGS 收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原 Strategy 的收入;

而 Grow 解决方案包含了原 Operate 中的广告业务,以及合并 IronSource 的营销(Aura、Luna)和游戏发行服务(Supersonic)。

收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

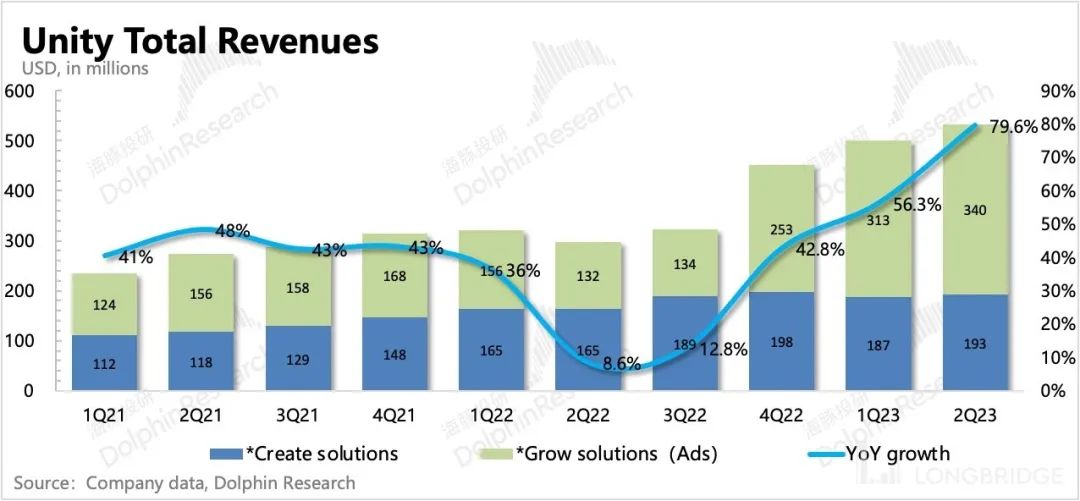

1、从 Unity 的过去几年的业务结构来看,虽然 Unity 声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上 Create 解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Grow(Operate)的广告收入也迅速攀升,对 Unity 的收入,尤其是利润的支撑作用更大。

2、回顾 Unity 过去两年的业绩,Create 收入基本保持在一个 30%-50% 的增速水平,符合一个发展相对稳态的 SaaS 平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。

对于 SaaS 平台来说,经历过拓客期之后的稳态期,利润率不断提升,平台价值也会兑现。这也是 Unity 的中长期逻辑之一。

3、目前 Unity 虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create 的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软的为新市场投钱,Unity 这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

5、与 IronSource 合并是基于中长期逻辑,一方面可以给 Unity 补足游戏产业链中的发行环节的能力和资源(偏超休闲游戏),赚更多游戏流水的分成,另一方面则有助于 Unity 扩大在独立游戏工作室中的使用渗透率,有助于在元宇宙 “掘金” 时代,Unity 的 “铲子” 影响力得以发挥。

二、收入超预期,指引符合预期

二季度 Unity 整体收入 5.34 亿,同比增速 80%,高于市场预期 5.15 亿。剔除 IronSource 的情况,老业务同比增长 7%,相比上季度的-9% 下滑,已经有明显改善。

分业务来看,市场与实际情况的主要预期差在 Grow 的广告业务上,二季度(含 IS)同比增长 157%。除了去年基数比较低之外,也与游戏、广告行业双双回暖有关。

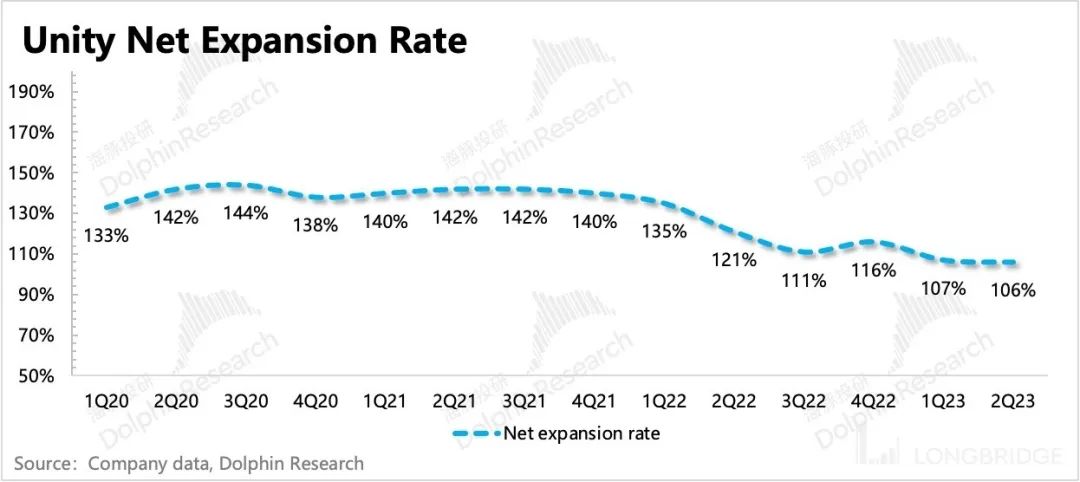

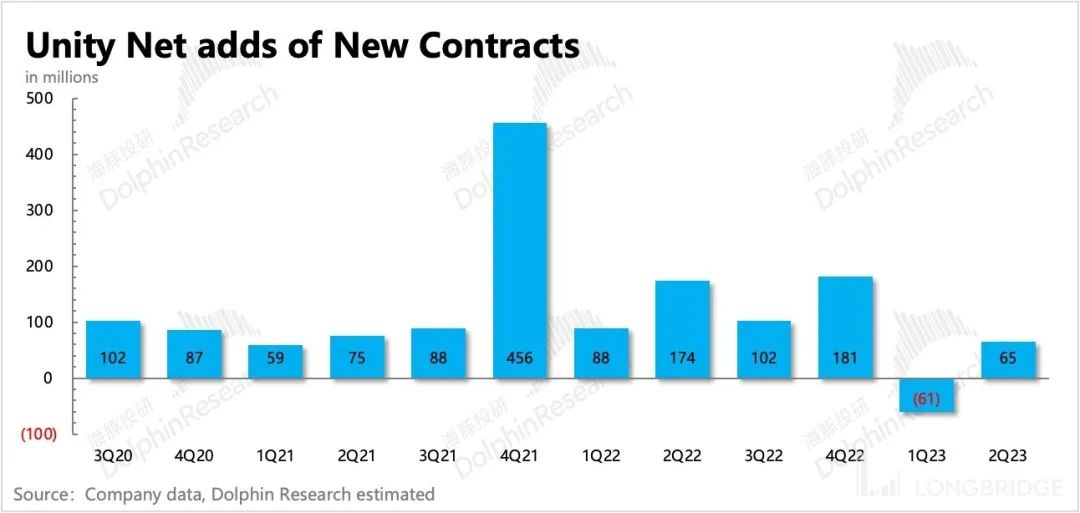

不过 Create 二季度环比也在改善趋势上,加速增长。除了有行业原因,可能也部分体现了去年提价的影响。当季 KA 客户 1330 家,环比上季度有一定提升。老客户的花销扩张率也止住了下滑趋势,保持在 106%。

对于下季度的指引上,海豚君认为 Unity 管理层的表述还是可能偏向谨慎一些。比如认为全年广告行业增长持平,中国地区的游戏市场还有所疲软等等。

因此给的收入指引,基本在市场预期之内。三季度 5.4~5.5 亿元,yoy+67%~70%,增速有所放缓。全年收入指引也只是提高了区间下限,从 20.8 亿元提高到 21.2 亿元。

海豚君认为,从过往 5 个季度来看,管理层的指引都比实际情况更保守一些。此外,从未履行合同额来看,二季度新增了 0.65 亿,剩余合同额达到新高。因此后续不排除继续 beat 的可能,市场预期也可能因为二季度的情况而进行提高。

二、大砍费用,继续减亏

GAAP 减亏和 Adjusted EBITDA 盈利提升,是二季报主要亮眼的地方。盈利能力提升主要源于高毛利的广告业务修复带来毛利率的提升(约 2.5pct),以及经营费用的大幅减少(约 12pct)。当然后者的作用更大,一方面本身经营效率在提升,另一方面员工的股权激励也在减少。

最终毛利率回到 70%,GAAP 下的经营亏损率缩小至 35%,而调整后的 EBITDA 利润率则提高到 18.5%,均超出市场预期。

此外,根据之前的调研信息,公司后续还有进一步缩减 SBC 的计划,因此股权稀释比例,有望从往年的 5% 下降到 2%-3%。

主营业务经营改善,使得公司的自由现金流也转为净流入了。截至二季度末 Unity 账上有现金 + 投资大约 16.5 亿,公司无有息债务,融资都是靠直接增发股票,或者发行可转债。目前主要是 2021 年发行的,面额 17.25 亿,2026 年到期的可转债因为转股价格太高股性基本消失,可能到期需要偿还。

但由于公司自由现金流已经转正,后续有望继续积累现金,因此暂时不用特别紧张潜在融资风险,继续关注 Unity 的主业经营和投资动向即可。