美股“日不落”,AI“点杀”周期

海豚投研

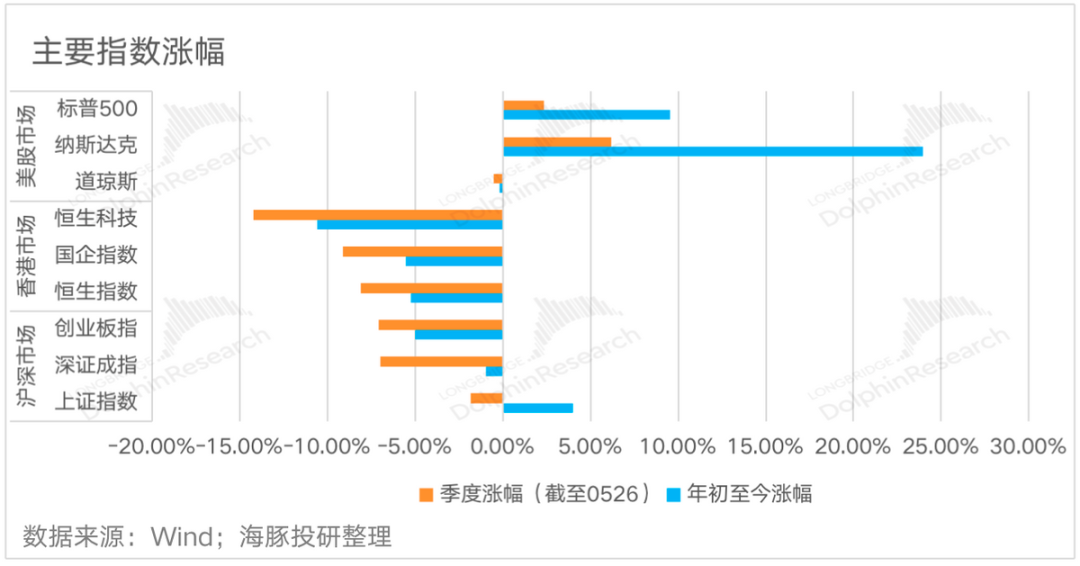

大家好,我是海豚君。美、中资产2023年一季度财报分析已到尾声。整个季度,港股市场看起来一片愁云惨淡,恒生指数下跌8.1%,恒生科技指数季度跌幅更是达到14.23%。

而与之形成鲜明对比的是美股市场表现还算稳健,截至2023年5月26日,标普500指数、纳斯达克指数均明显收涨,在近日甚至强劲上涨屡创新高。

从宏观层面上看,这个季度的美股市场也并非一帆风顺,银行业的风暴危机阴云未散、通胀依旧处于高位难下、债务上限惊险触顶,重重压力之下,“衰退”的口号犹在耳边,外部市场环境看起来风雨飘摇。

虽然这些问题在此前都曾经一度重创股市,但今年仍悬走在钢丝绳上的股市似乎开始对风险愈发蔑视,反而走出来一波极具韧性的反转行情。

今天海豚君就来复盘一下Q1财报季,预计将分美股篇及中概篇两部分,分别和大家一起回顾下整个季度的市场表现,今天着重先讲一下美股部分。同时我们也将这个季度内所有的解读(包括公众号未发,仅在长桥APP发的公司简评和会议纪要)都整理成了PDF,共计覆盖十数个行业近50家公司、近百份研究报告。

一美股宏观:惊险“走钢丝”,平稳落地

美股“衰退”的口号似乎已经喊了很久,但从近期的宏观数据来看,似乎一切也没有那么悲观。海豚君在本周的策略周报中指出,美国经济走到4月份的实际情况是:收入增速没下台阶的情况下,储蓄率趋势性下滑,二者共振反而让消费更上了一个台阶;只要居民存款不快速系统性地流出整个银行体系,存款在不同银行之间的结构性转移,带来的也只是银行业的兼收并购而已,就没有系统性银行破产来危及加、降息节奏的系统性金融风险。

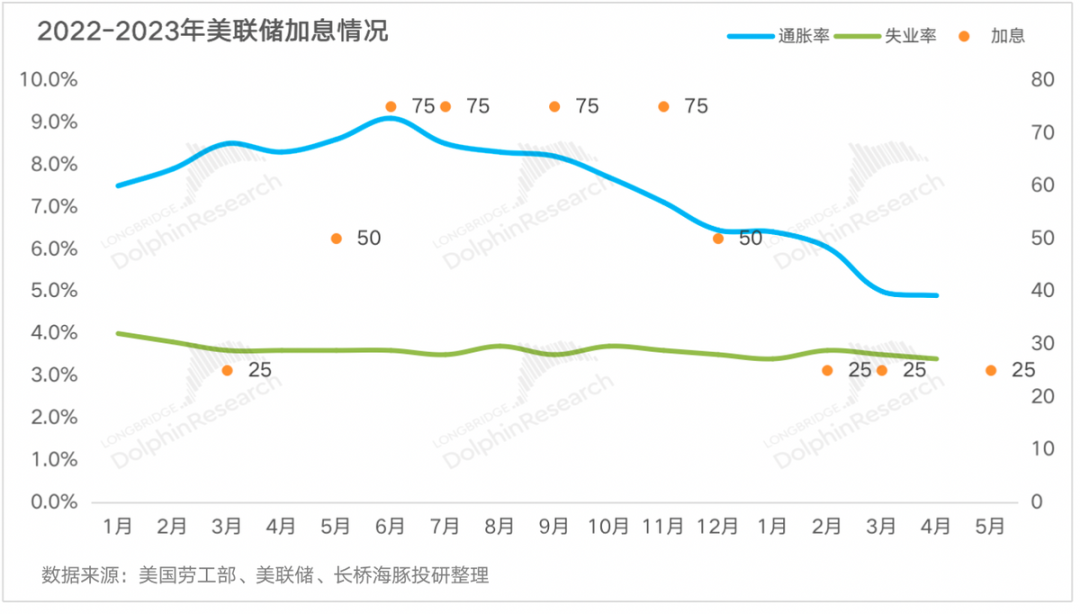

1、美联储降息看似走到尽头,实际泄通胀速度也没有想象的那么快。2023年以来美联储经历三次加息均为25个基点,5月的FOMC声明中还删除了暗示未来会加息的措辞,根据美联储的种种表态,市场普遍判断美联储本轮加息周期已行至尾声,降息的时点及节奏成为下一阶段市场博弈的焦点。

但海豚君细拆经济数据后发现,美国4月CPI未调整的同比数据看似回落速度超出市场预期,但实际下降的幅度并不够显著,核心CPI连续四个月徘徊在5.5%附近,整体显示出美国的泻通胀过程速度并不够快。

2、银行业危机磕磕绊绊走向稳定。伴随着5月初美国排名第14位的第一共和银行倒闭、被接管,之后美国又有数家地区银行接连倒闭。恐慌持续蔓延,之后围绕美国银行业危机的讨论不曾间断,海豚君也在持续关注局部流动性风险及其外溢情况。

本来中小银行业危机就是加息周期中熟悉的产爆破情景,这种事情的出现本来是可以加速抽水紧信用的过程,是让加息自然发生效果的过程。但因这轮周期中有毒资产是经济大部门之间的资产负债表乾坤大挪移(把居民、企业杠杆转为政府杠杆)下的国债。但由于国债的特殊性,美联储兜底+财政部提债务上限的方法已然化解,短期内并没有系统性扩散到重要银行间的风险,也就意味着美联储不需要过度把政策目标转向金融稳定。

这样操作之后,原本加息紧信用中自然爆破被人为制止了,反而拉长了紧信用的过程,显得这轮周期中美国经济的韧性尤其强。3、债务上限惊险触顶,短期僵局暂时缓解。

在过去的70年里,美国债务上限已经被提高了78次,目前已超过31万亿美元,触及他们目前的债务上限。而一旦触及这条红线,意味着美国财政部借款授权用尽,除非国会另行授权,否则白宫无权继续举债。

此事一旦失控,很可能给世界经济都带来一场泼天大祸。僵持数月之后,5月28日,美国总统拜登和美国众议院议长麦卡锡就提高联邦政府债务上限达成初步协议,这也在短期内降低了投资者的担忧,美股随后出现了较大幅度反弹,僵局得以暂时缓解,但并未根本性解决。

二个股:AI大时代风涌而至,科技才穿越周期的不二法门

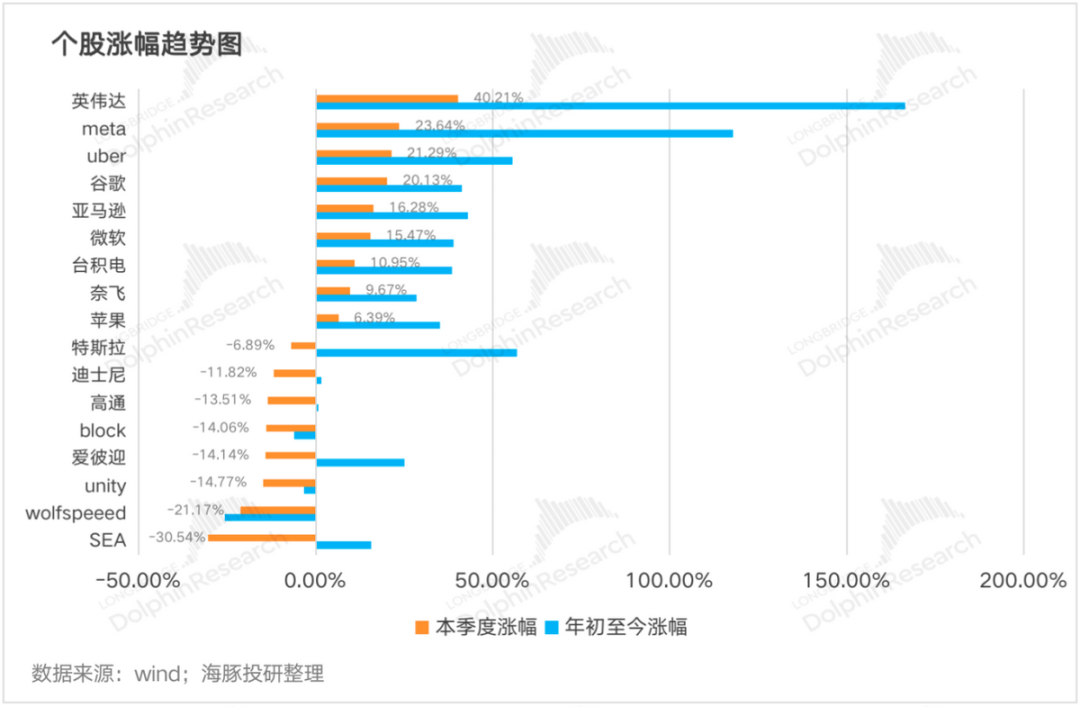

从海豚君本季度覆盖的17家美股公司上看,其中有9家季度期间实现上涨,靓仔榜上:

a. 榜首就是ChatGPT风口浪尖上最靓的仔——英伟达,乘借AI的东风一跃而起,年初至今涨幅高达166%。

b.微软作为2014年就喊出AI+云双驱动的唯一美股巨头,极具耐心和慧眼的坚持下,AI同样走出了漂亮的行情;台积电、谷歌也是明显的沾光族。

c. 苹果则是在高通阵营痛失领头兵HW之后核心竞争力阵营式下滑,带来iOS竞争力阵营式上行;同时全球市场都稳步迈入4G时代后,除中美欧日韩之外的发展中市场,也在走前辈走过的老路,手机的消费升级——高端手机结构性市占率提升。没有了HW的苹果,在高端市场几乎是王者级别的存在。

d. Meta的反弹核心有两大因素:

1)TikTok经营不确定性,带来Meta的用户回流+广告主预算回流;

2)小扎一直眼红苹果的执念带来Meta的战略性错压——没博AI,反而去压元宇宙,投入没产出,失误之后,回调带来极大幅度的降本增效。

具体来看:

1、ChatGPT:2023,AI时代的iPhone时刻ChatGPT自今年年初发布以来备受关注,之后虽然各国逐步加强对ChatGPT等工具的审查规则条例,对安全隐患、数据隐私、道德等问题的担忧逐步浮出水面,但热度不仅没有消退,大厂间的竞争反而愈演愈烈。微软宣布开源了Deep Speed Chat,帮助用户训练类ChatGPT等大语言模型,可将训练速度提升15倍以上,并大幅降低成本;谷歌在5月的I/O大会上打出一套AI组合拳,正式发布了新的通用大语言模型PaLM 2;甚至也亚马逊宣布推出Bedrock生成式人工智能服务,以及自有的大型语言模型泰坦(Titan)。

以巨头为领头羊,ChatGPT给市场带来了一片“涨”声,其中海豚君重点关注的谷歌、微软公司在本季度都收获了一份超预期的成绩单。

微软的2023财年第三季度财报, 总营收、经营利润均高于市场预期。总的来看,本季财报最核心的观感用“触底反弹”便足以概括。无论是营收增速的反弹,还是利润增长止跌转涨且再度领先营收增速,都反映出微软目前已走出了上季度的业绩低谷,重回边际向上的趋势。

具体的财报解读见《“巨硬” 微软走出低谷,能否借力 Chatgpt 再腾飞?》。

谷歌在短期宏观压力、市场预期不断调低后,最终收获了一份略超预期的成绩单。搜索收入韧性,云收入稳健,折旧调整后账面上体现出广告业务盈利提升,云业务扭亏为盈。不过,单论这次财报,只能说是在市场保守预期上的“超预期”。

收入增速环比转暖,有美元高汇率影响减弱的原因。详细的解读见《谷歌:逆势超预期?喜中也有忧》。

2、半导体:跌落尘埃后高歌猛进美国半导体经过一段时间的周期沉寂之后,随着5月25日英伟达一份“炸裂”的财报落地,美股芯片半导体主线一片高歌猛进,不仅英伟达跳空高开26%,台积电、超微半导体也纷纷跟涨,随着人工时代的到来巨头们业绩落地展现出超强预期。

如今费城半导体指数超过3500点,距离22年初的历史高点只有500点的距离了,十几个点的幅度。

半导体板块海豚君核心关注的英伟达、台积电财报回顾:英伟达本季度的财报表现相当亮眼,收入明显超市场预期,毛利率也达到指引的上限。此前市场关心的存货情况,本季度公司的存货下降 5.5 亿美元,也意味着公司此前的存货危机彻底解除。

本次财报展现出,英伟达已经走出了低谷。而更加炸裂的是公司指引,收入、毛利都可能创下历史新高。强劲指引,展现出当前 AI 和大模型的强烈需求,英伟达坐拥全球最强算力,将在 AI 浪潮中尤为受益。详细财报解读见《炸裂的英伟达:AI 新时代,未来已来》。

台积电的财报只能算基本符合市场预期,主要关注点落在公司的毛利率和各业务进展情况。

毛利率在价格下降和成本抬升的影响下,出现较大下滑,但整体好于市场预期。依据海豚君判断,台积电的业绩在上半年很难看到起色,需要等到下半年,观察下游需求回暖、大客户新机和 3nm 的量产情况,而随着产业链存货压力的释放,整个半导体产业链有望迎来全面触底的机会。台积电详细财报解读分析见《台积电:最强王者,也难逃周期沉浮》。

3、新能源:价格混战进入尾声,“涨”声带来积极信号以特斯拉为首的新能源汽车经历一场“价格混战”后争夺市场份额后,特斯拉虽然稳住了销量,毛利率却严重失守。

进入5月之后,特斯拉中国接连两次涨价,或为价格战降温,有望刺激需求回暖。市场普遍解读为积极信号,有利于改善消费者观望的心态。特斯拉2023年一季报,又是汽车业务大面积不及市场预期的一个季度,降价降的太快,毛利率严重失守。

海豚君认为,2023 年在没有爆款新车拉动、特斯拉走出超跌带出的投资价值之后,特斯拉走到 200 元以上时候,看起来自身 Alpha 吸引力已经不足,更多是一个 Beta 变化带来的股价波动空间。特斯拉详细财报解读见《特斯拉:画饼大年、落地小年,“长情陪伴” 太难了》。

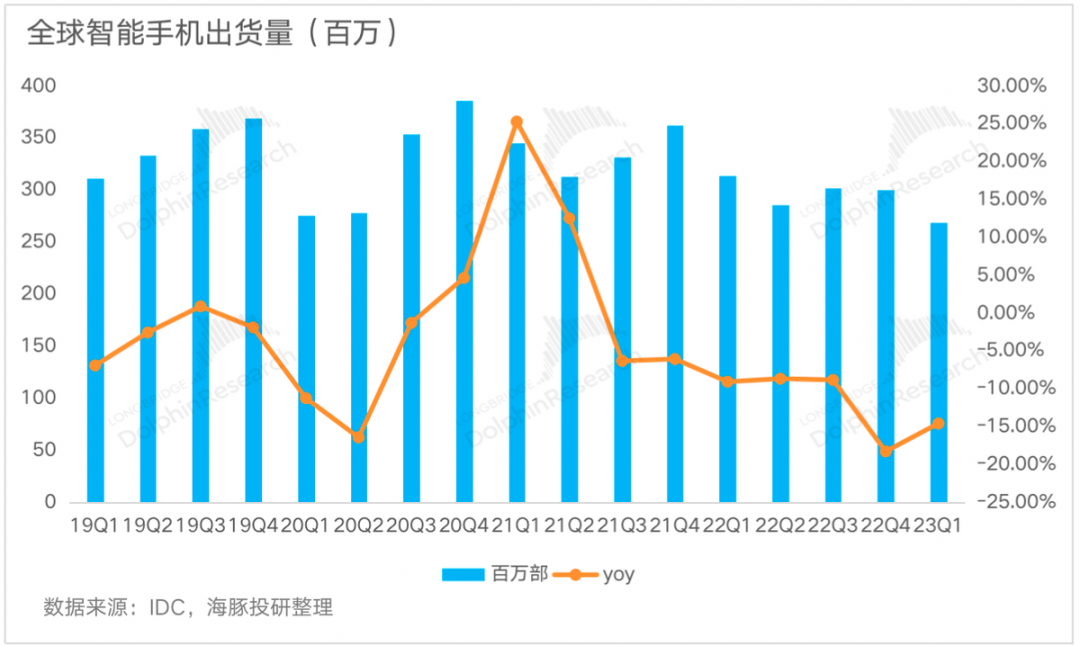

4、科技:寒冬尚未过去根据市场公布的全球智能手机市场2023年一季度数据表现,市场大盘依旧在下行。Counterpoint数据显示,2023年第一季度全球智能手机出货量同比下降14%和环比下降7%至2.802亿部;Canalys数据显示,2023年第一季度全球智能手机出货量下降13%,跌至2.70亿部。虽然整个行业期待着消费复苏、需求回暖,但目前情况来看并没有明显的改善。

海豚君重点关注的苹果和高通公司财报,苹果的数据表现超过了市场预期,但高通的表现就不尽如人意。

苹果本次的财报表现还是不错的,收入和净利润都超过了市场预期。这主要是因为,在手机等电子产品需求疲软的情况下,市场对苹果本季度的预期也并不高。

但是公司本财报还是交出了一些闪光点,证明了公司具有自身的 alpha。

虽然行业遭遇逆风,但是苹果本次财报展现出了逆风翻盘的能力。详细的财报解读分析见《苹果:逆风翻盘,才是真 “机皇”》。高通在收入端完成了市场预期,但是毛利率和利润没有让人满意。

由于公司最大的收入来自于手机业务,一季度全球手机出货量出现两位数下滑,这直接导致公司本季度的业绩是不会理想的。

虽然公司随行业进入底部,但是公司的 “不作为”,或许会在寒冬待得更久一些。当前的业绩不佳不可怕,主要是能看到希望,而当前还未看到。详细财报解读分析见《高通:芯片 “大佬” 藏大雷,寒冬还要久一些》。

5、流媒体:宏观低迷,用户增长成了老大难早前几年流媒体一阵爆发式增长,而近年却陷入无休无止的内卷困境。从迪士尼的CEO更换叠加股价一路走低,到奈飞的多轮裁员控制预算,都可以看出海外流媒体平台日子并不好过。

“降本”不是唯一的出路,通过增加会员收入等来创收已成为不得不走的路,而这又可能带来用户流失的弊端,一季度迪士尼和奈飞收入双双增长的同时,二者的用户规模或增长放缓,或者出现了下滑。

迪士尼的2023财年二季度业绩,无论是集团整体层面,还是细分业务,利润端均有不同幅度的改善,尤其是长期巨亏拖后腿的流媒体业务。但意外的是流媒体的订阅用户数崩了。

长期上,我们看好新管理层对迪士尼业务整改后的盈利修复空间,和百年娱乐龙头的价值回归,但部分业务的短期压力不可小觑。迪士尼的具体财报解读见《迪士尼:舍成长保利润,剃头担子如何两头热?》。

奈飞虽然在过去一个季度经营动作不小,广告、账户共享、部分地区大幅降价等等,但一顿操作下来,实际落地到业绩上的效果依然低于预期。其中最明显的问题是用户增长不及预期,源于市场低估了账户共享带来的短期用户流失。

详细的财报解读分析见《白嫖党难打,熟透的奈飞 “飞” 不动》。下篇我们会复盘中概公司的二季度表现情况,欢迎关注讨论。<此处结束>

研报合集截图:

海豚君关于财报季复盘的历史文章:《磨底三季度:绝地反击,这是一轮中概的独秀场》《悲情二季度:“鹰声”嘹亮,集体渡难》《坎坷一季度:生死劫下的断臂与涅槃》

- END -

// 转载开白

本文为海豚投研原创文章,如需转载请添加微信