加密货币持仓周报 | 大跌后机构高度谨慎,散户逃顶后又成功抄底?

链闻

CME 比特币期货

5 月 29 日,CFTC 公布了最新一期 CME 比特币期货周报(5 月 19 日-5 月 25 日),最新统计周期以「5·19」大跌开篇,即使是在统计周期中后段行情已经出现了近 10000 美元的大幅反弹的情况下,整个统计周期仍然以下跌近 5000 美元收场,这种历史性的大跌对于偏空情绪的营造能力显然不容忽视,不过在这种暴跌反弹的过程中,是否有哪些账户激进地尝试了多单布局,是本期持仓周报的看点所在。

总持仓(未平仓总量)数量在最新一期数据中自 9522 张回落至 9376 张,极端跳水的背景下市场总体持仓量有所回落,不过总体持仓量仍然保持在近一个月的相对高位水平,市场的参与热度仍然高企。

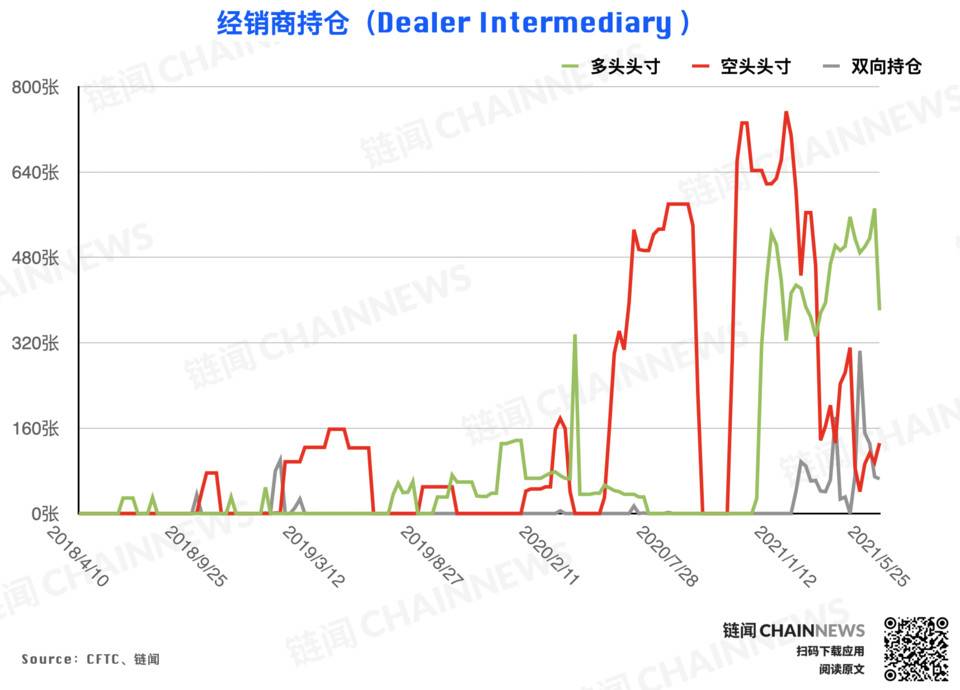

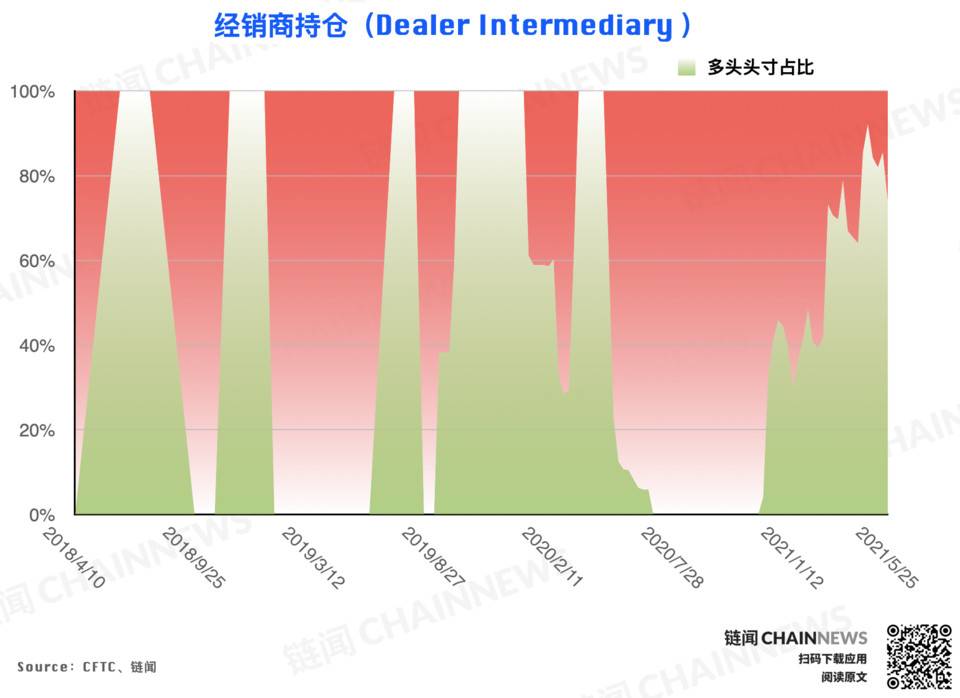

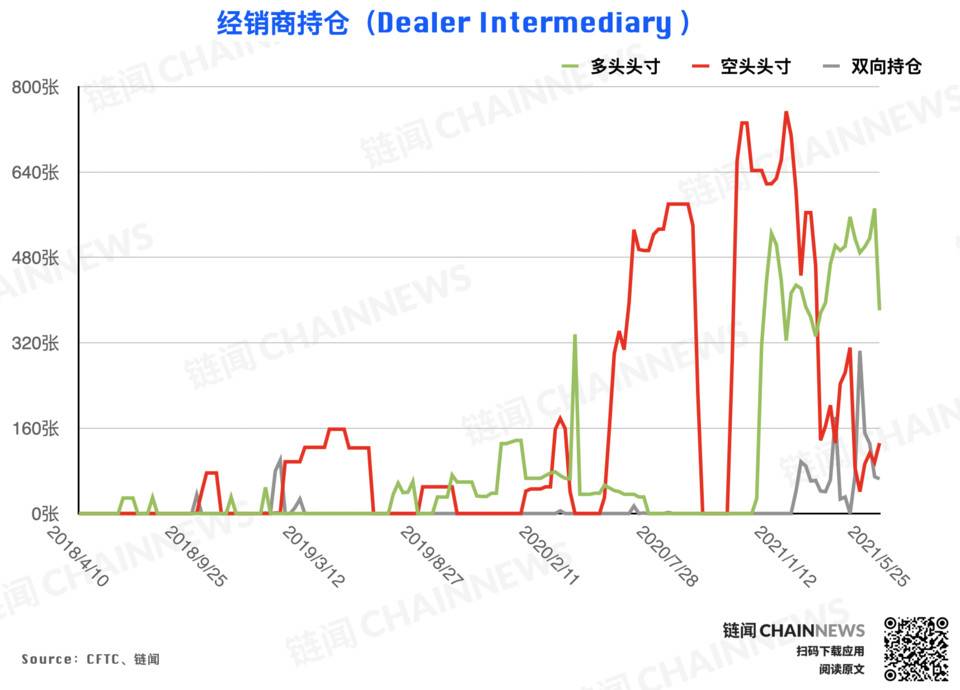

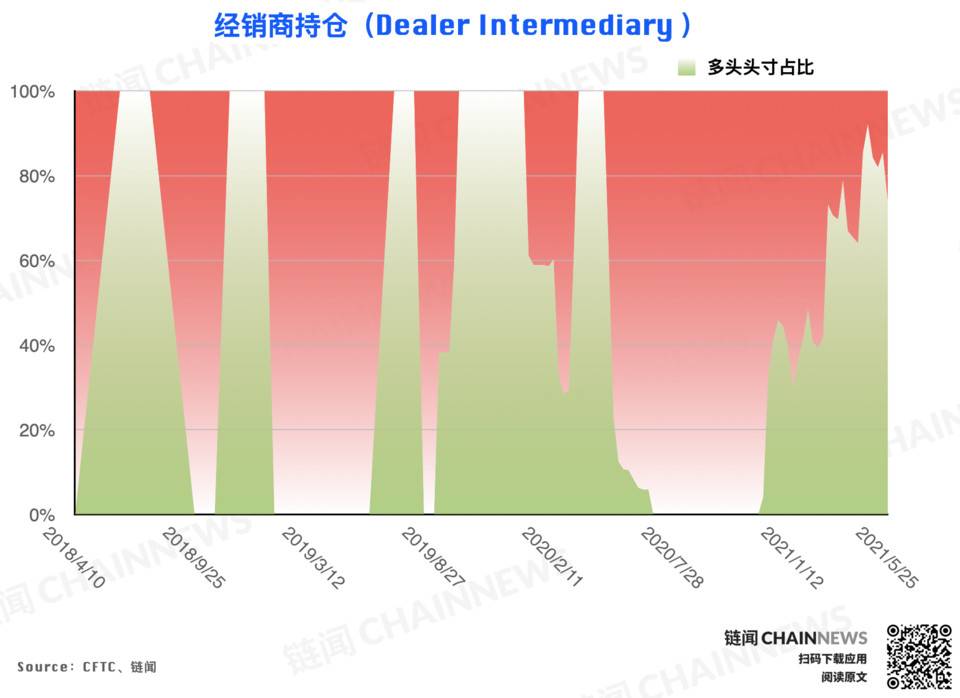

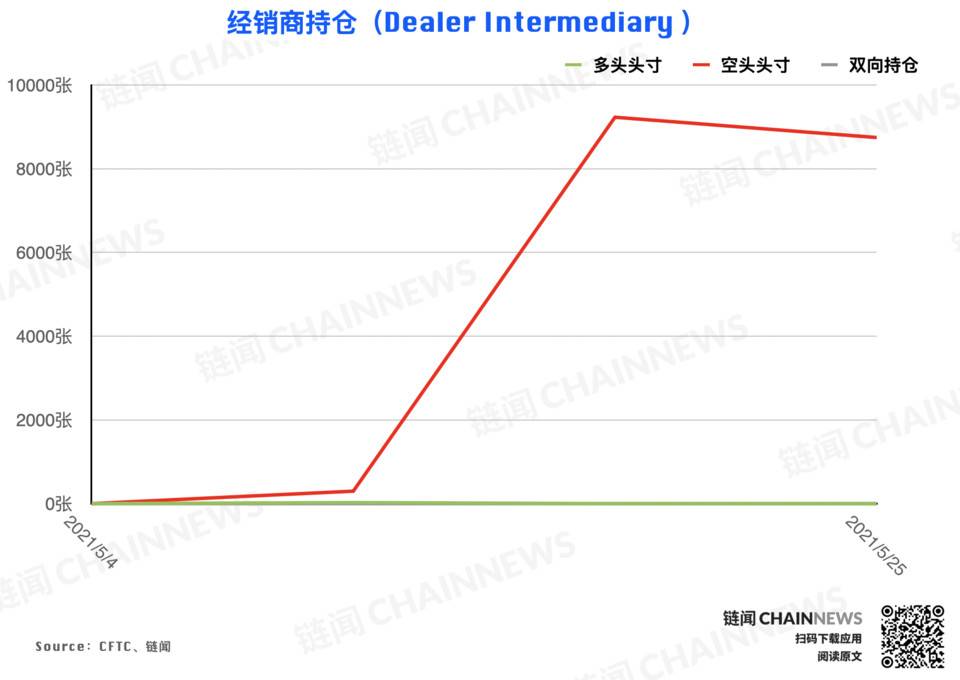

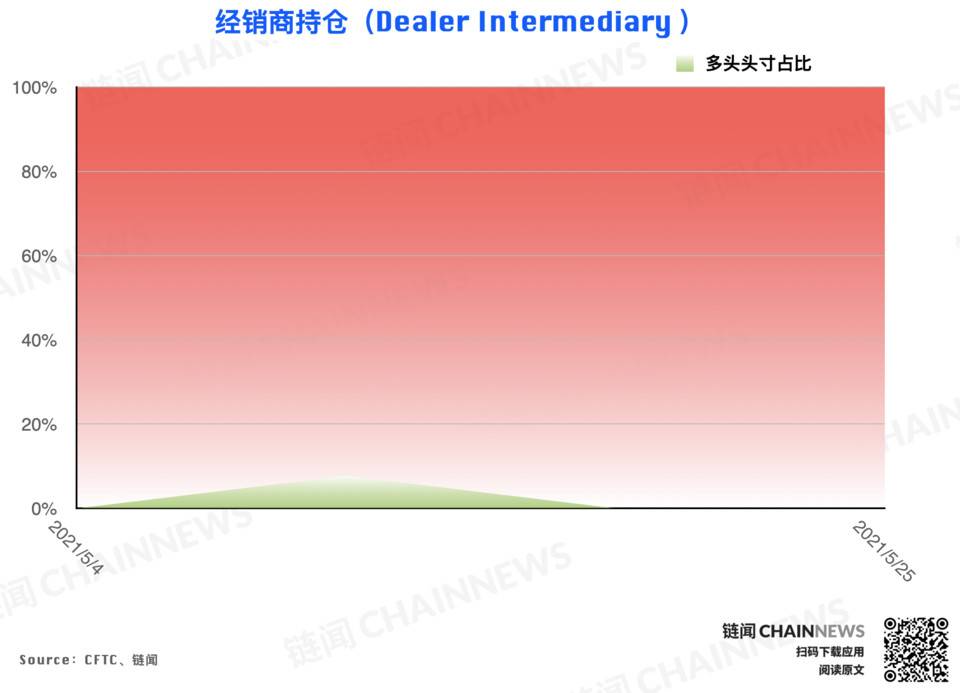

分项数据上来看,规模最大的经销商持仓多头头寸自 572 张回落至 381 张,该数值创出近 12 周新低,空头头寸自 96 张上升至 132 张,多空双向(已对冲)持仓自 69 张进一步回落至 65 张,大型机构在最新统计周期内进行了明确的净空调仓,在行情出现极端跳水的情况下,这类账户非常坚定地放弃了前一统计周期的净多调仓思路,考虑到这是行情已经出现一定反弹过后的整个统计周期的调仓结果,因此可以认为大型机构对于后市进一步上涨的前景并不乐观。

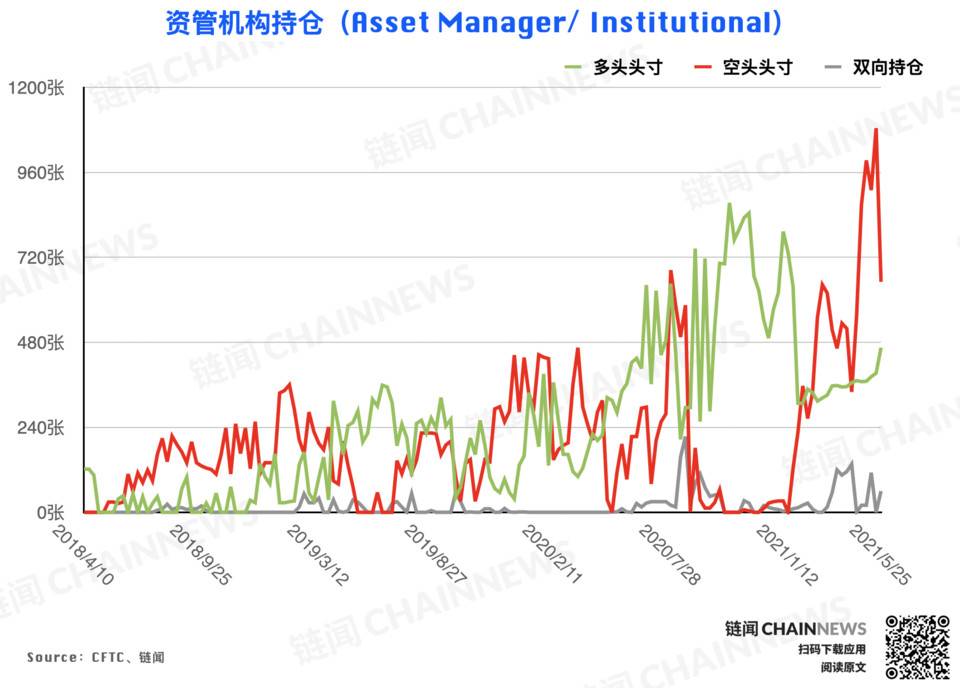

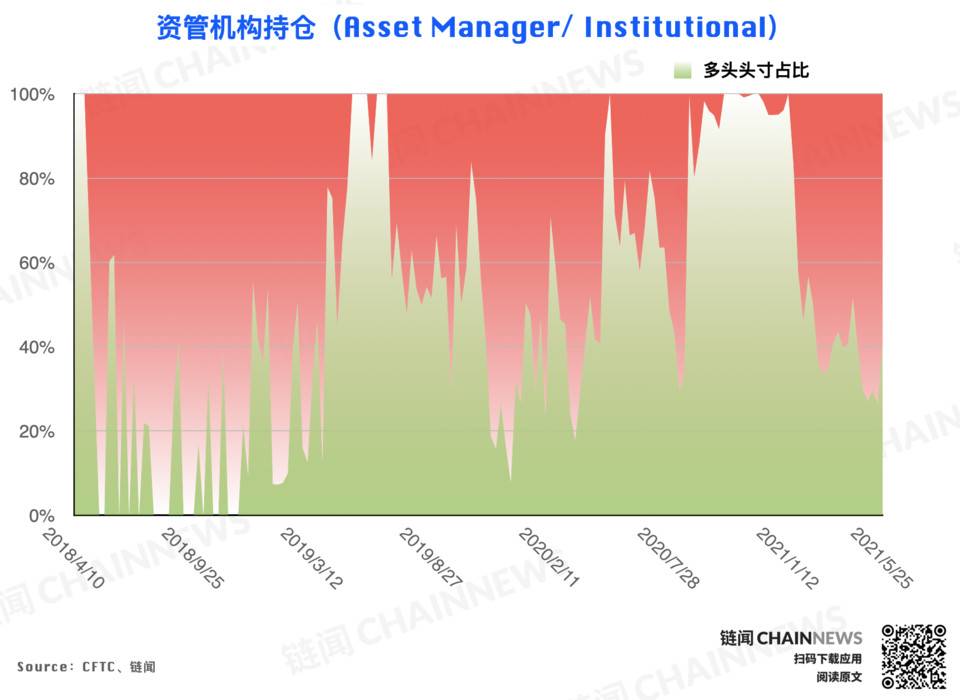

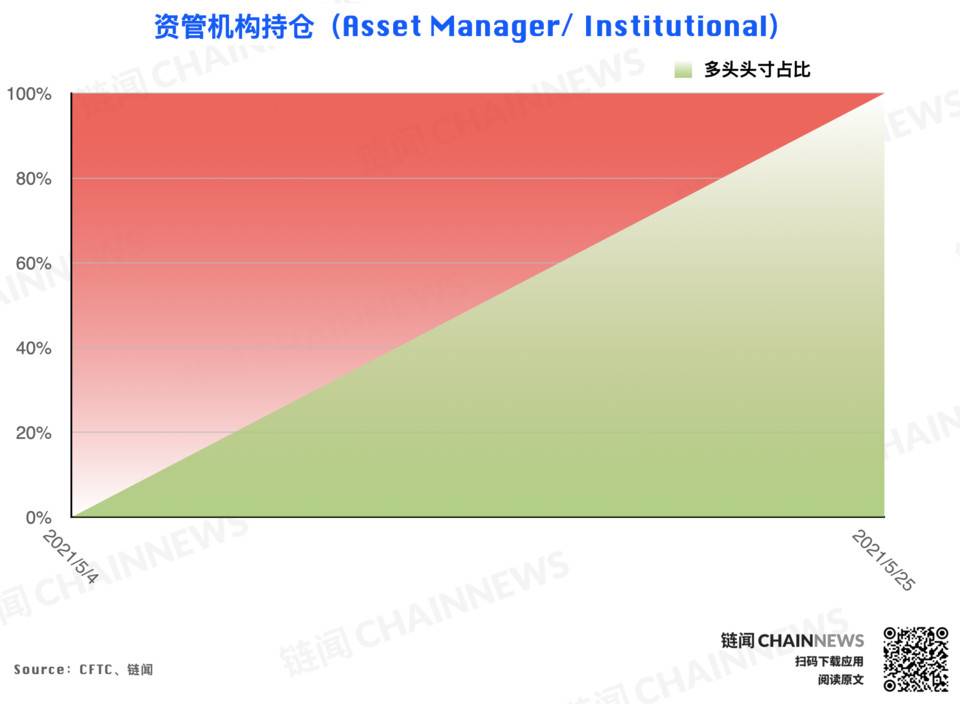

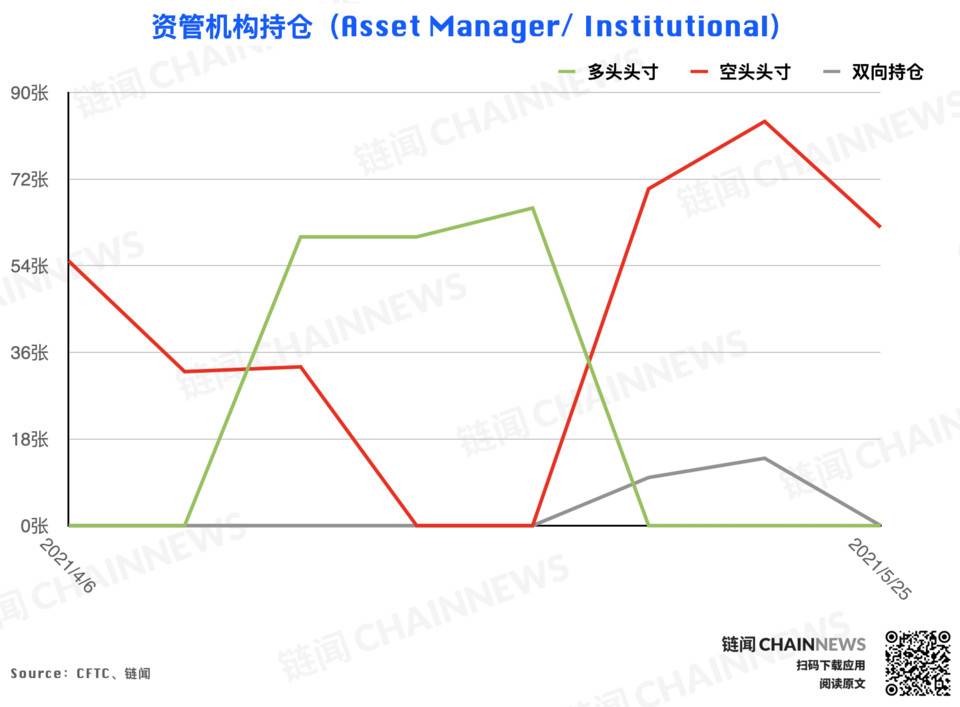

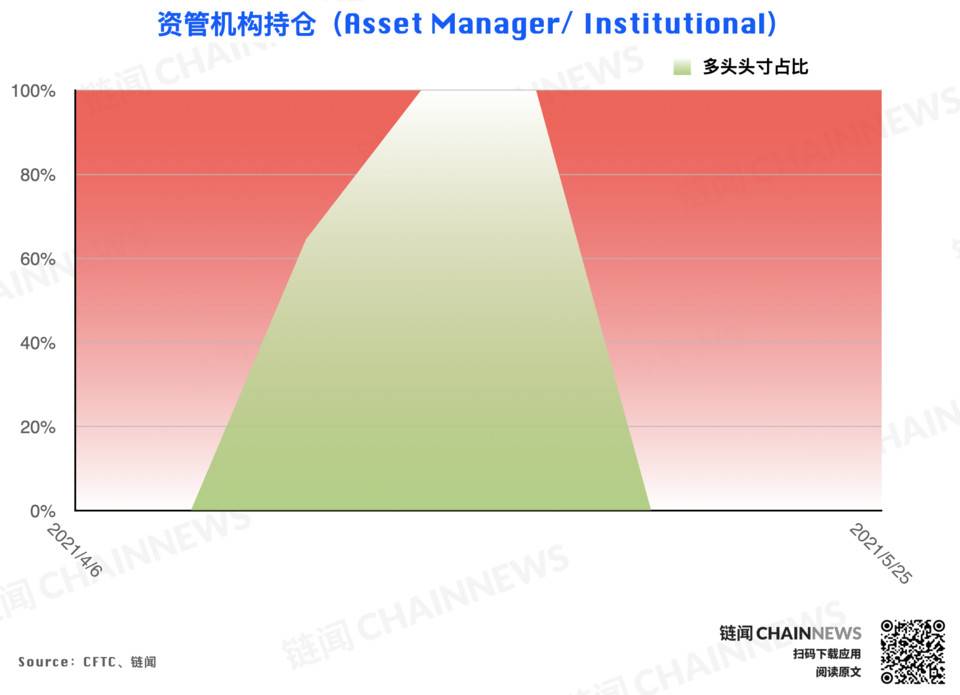

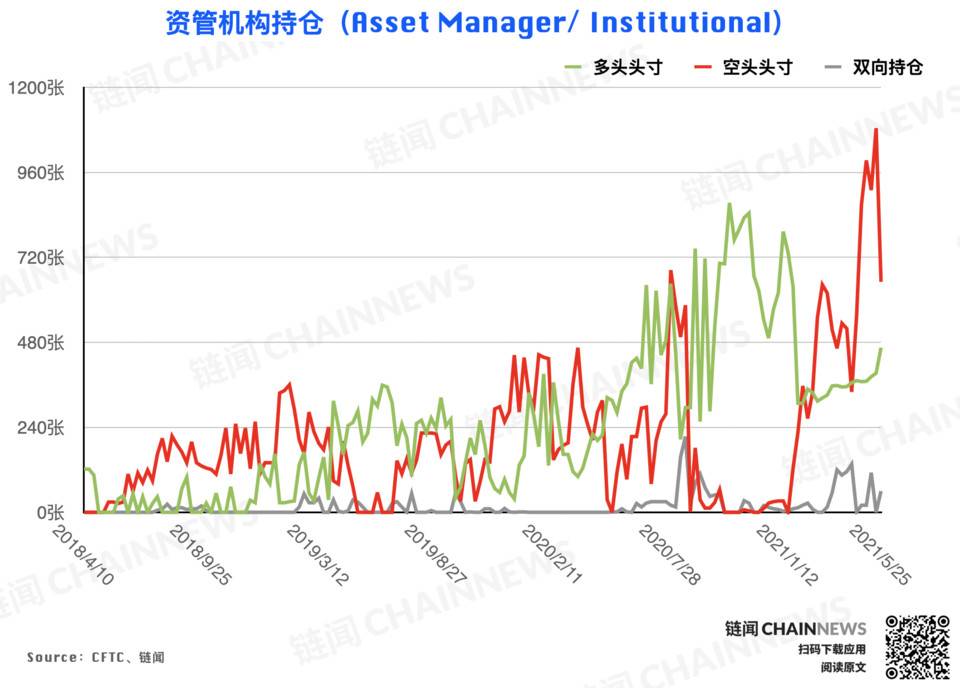

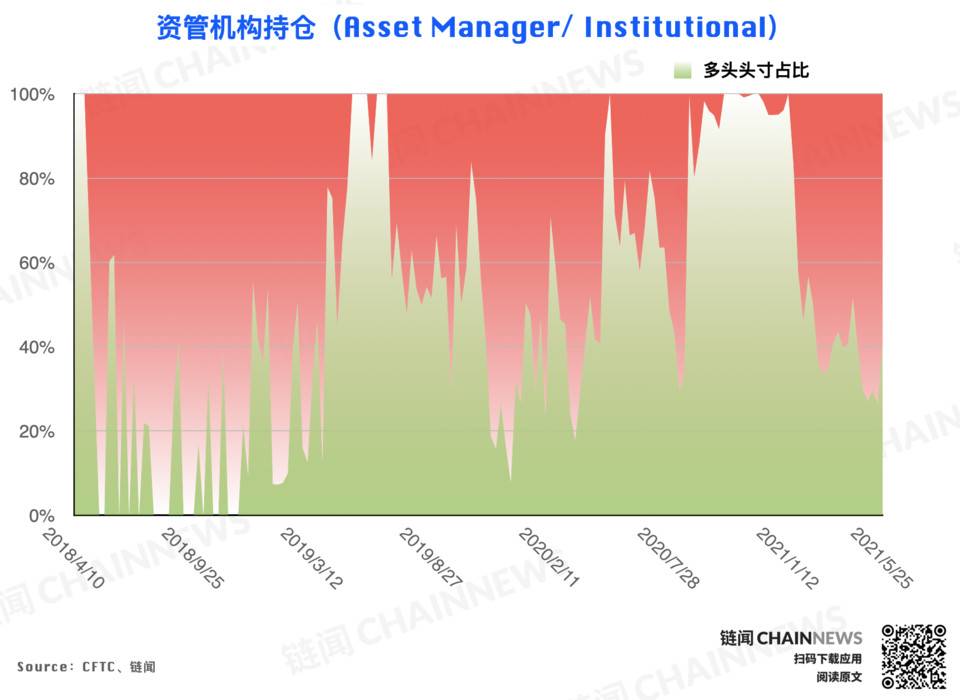

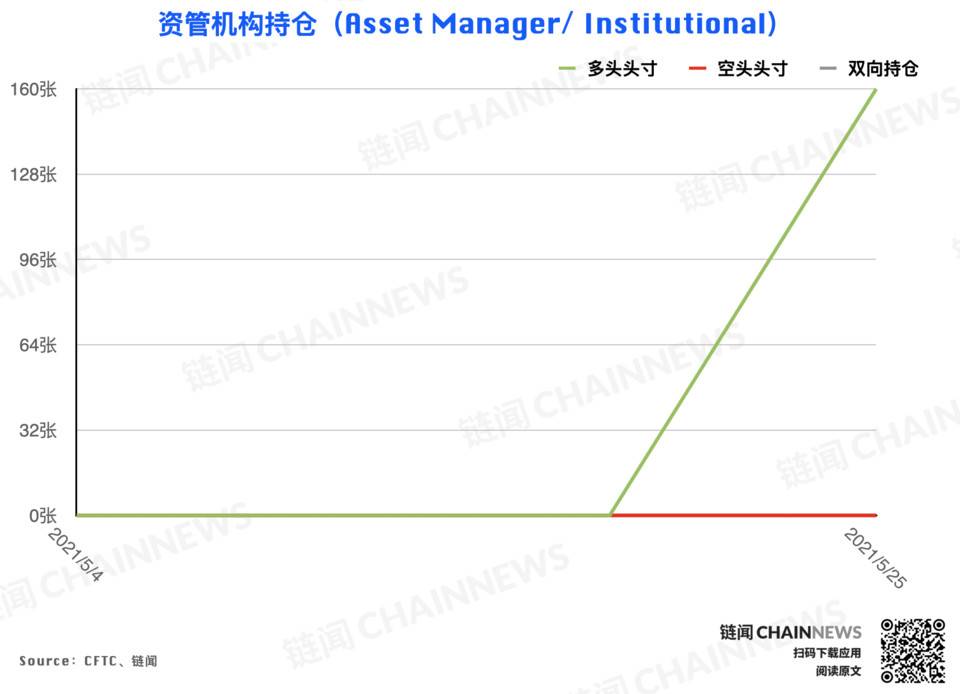

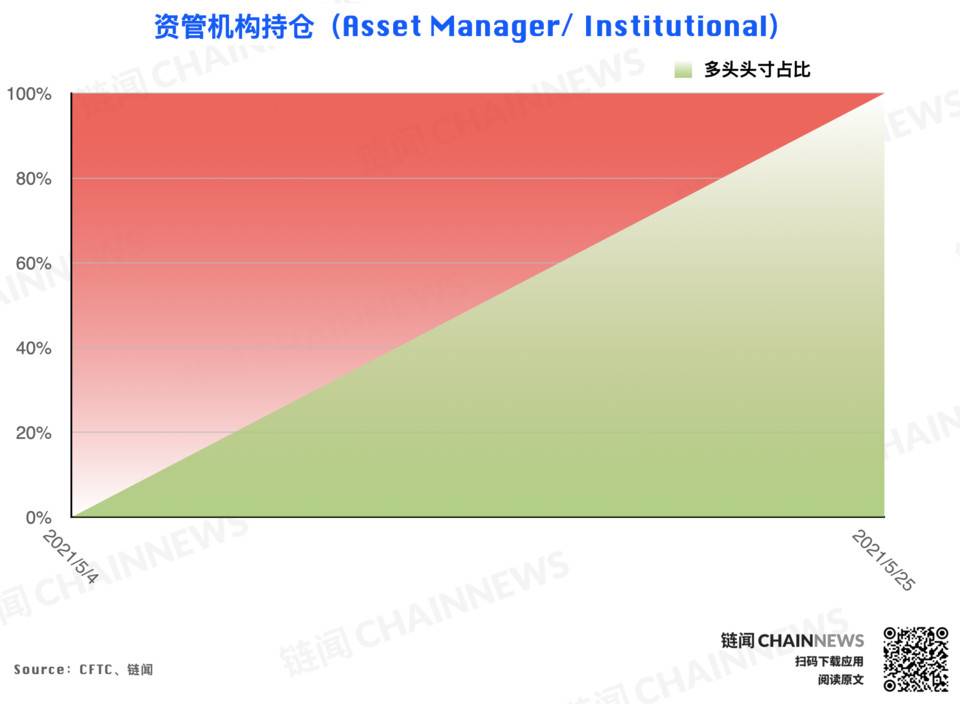

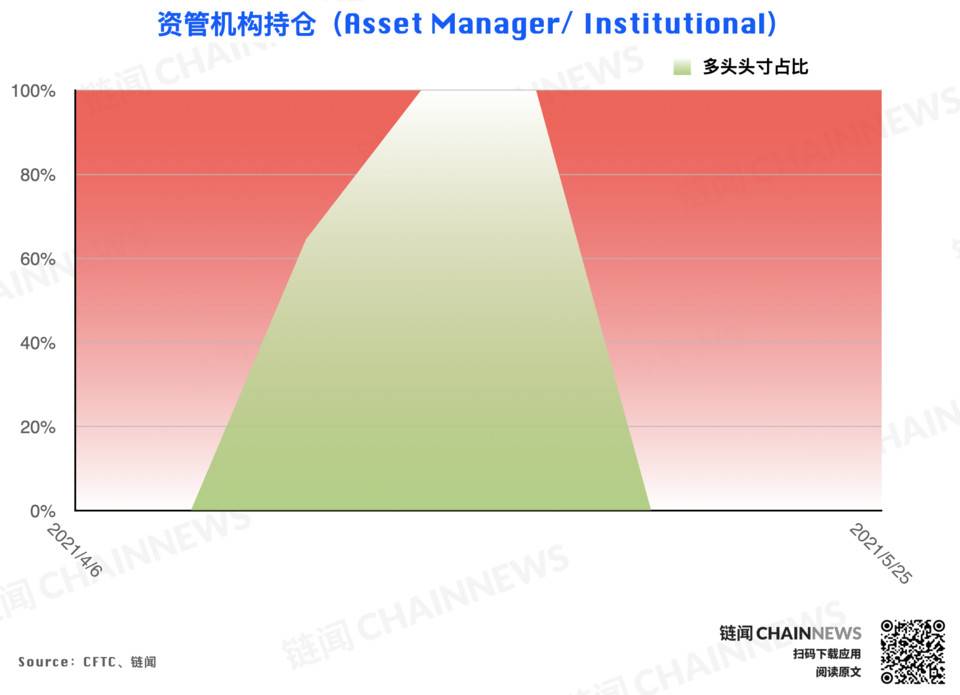

资管机构持仓多头头寸自 393 张进一步上涨至 465 张,该数值创出近 18 周新高,空头头寸自 1085 张大幅下降至 651 张,双向持仓自 0 张回升至 60 张。资管机构在最新统计周期内进行了明确的净多调仓,在大跌发生前精准加码空单的情况下,最新统计周期内这类账户进行如此的净多调仓可以认为是集中的空单获利了结动作,而这也意味着资管机构对于后市的判断偏多,认为这轮下跌已经告一段落了。

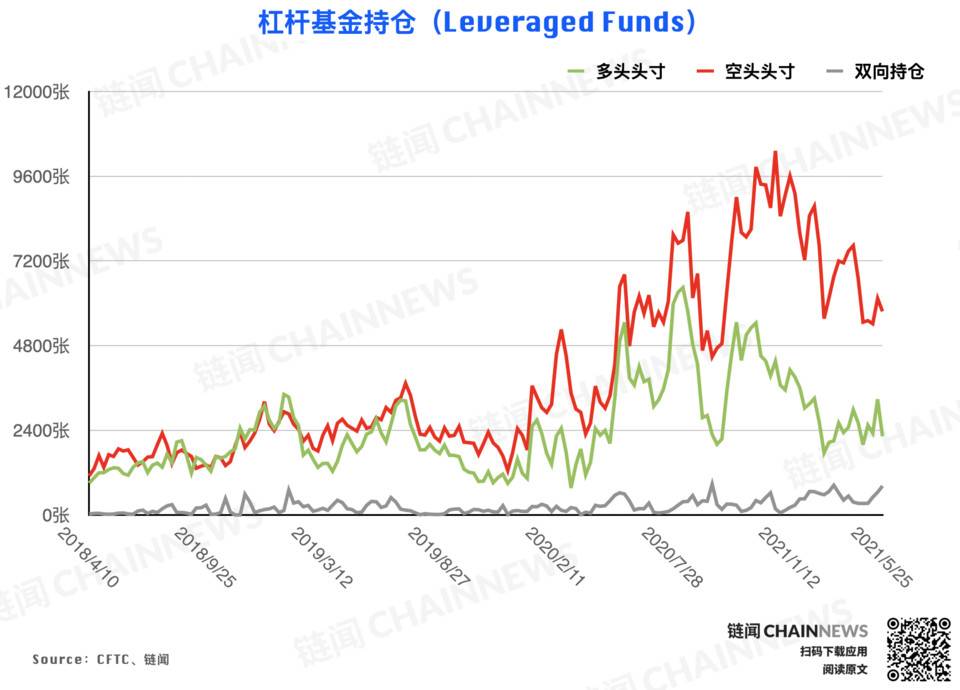

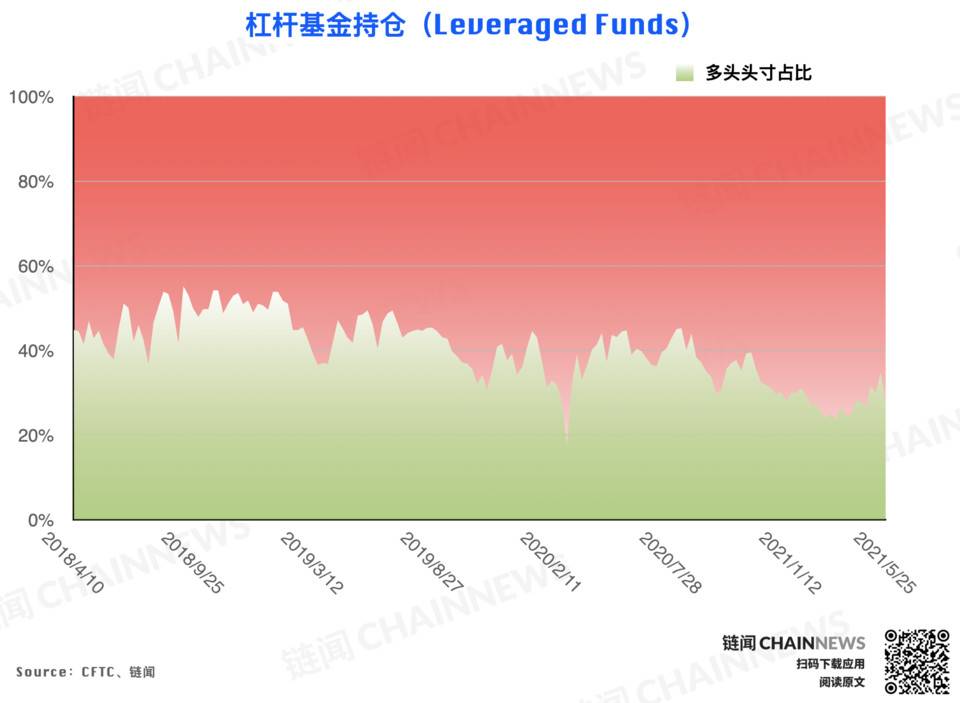

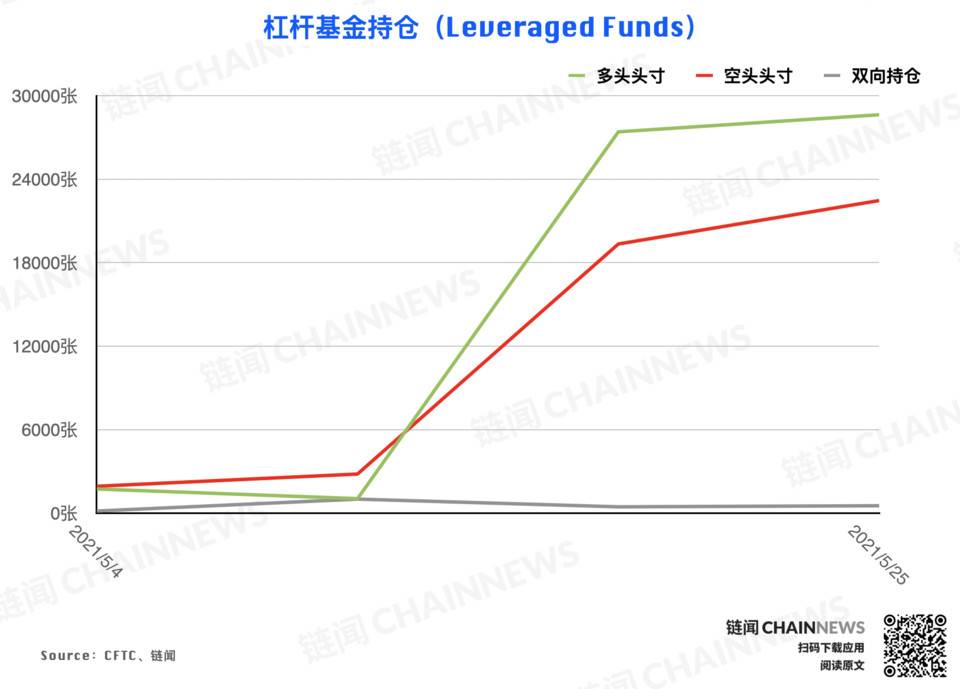

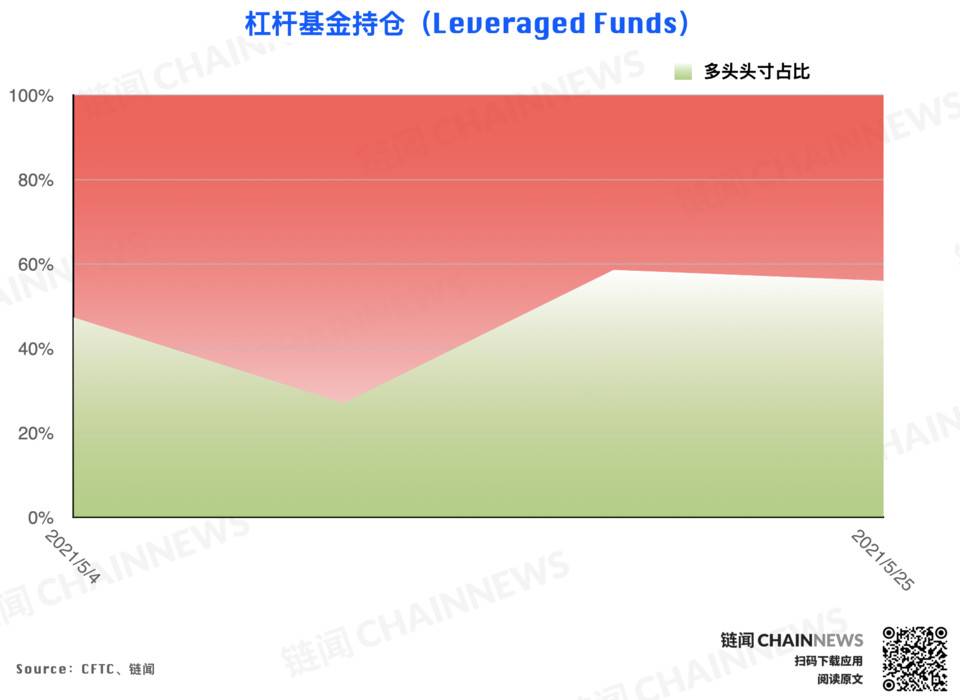

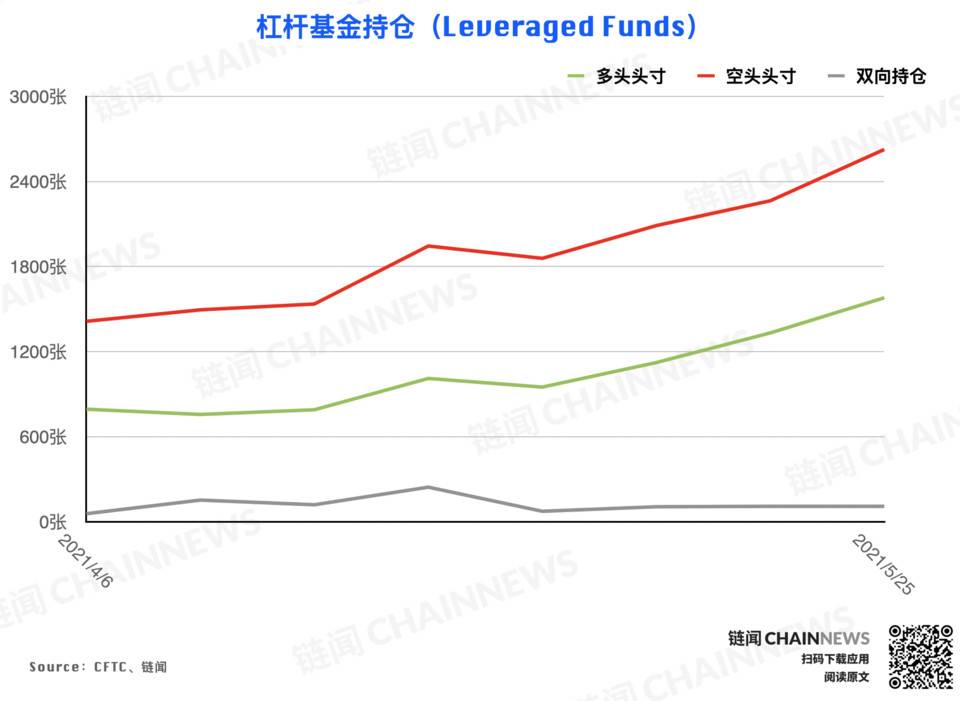

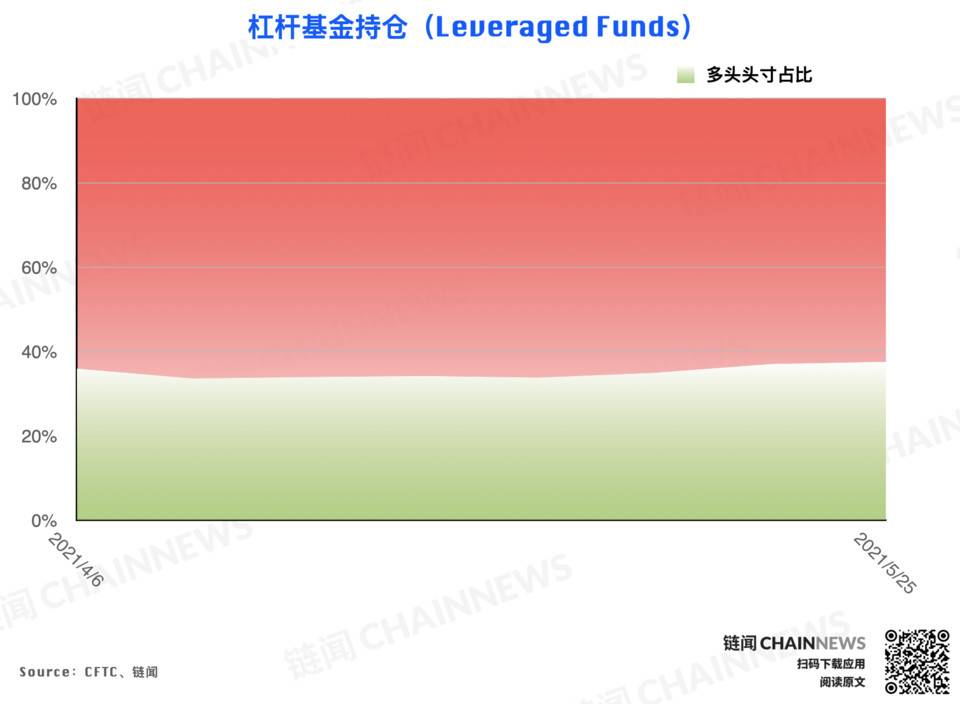

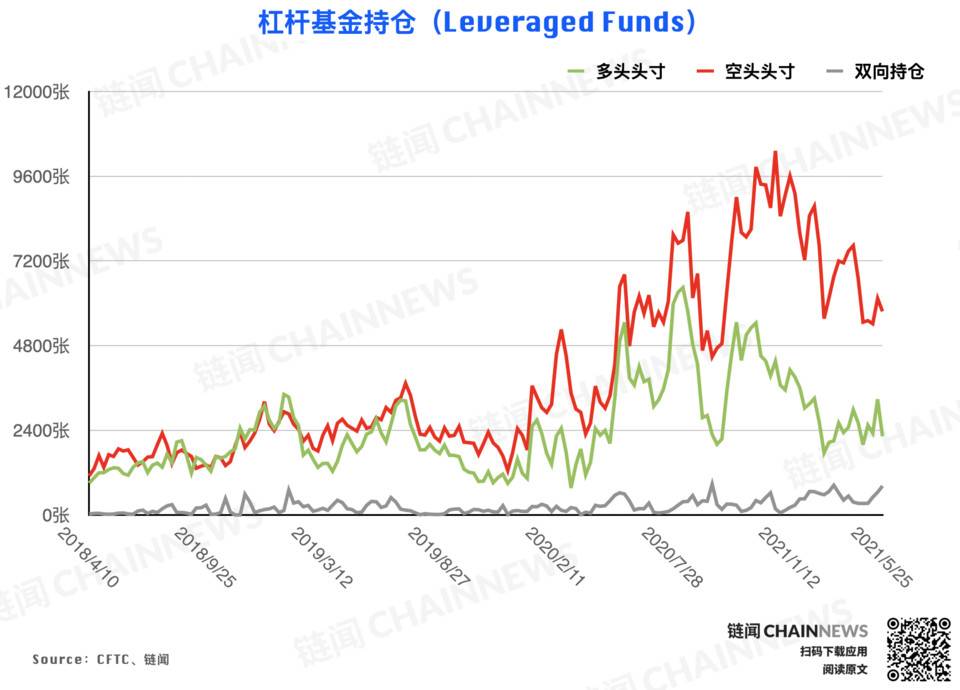

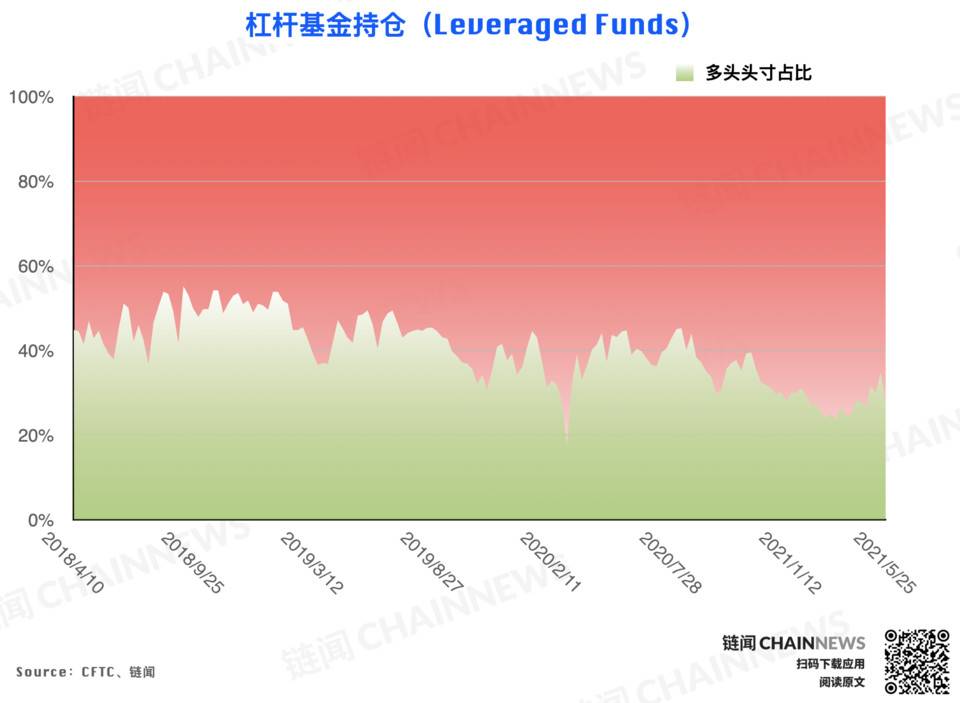

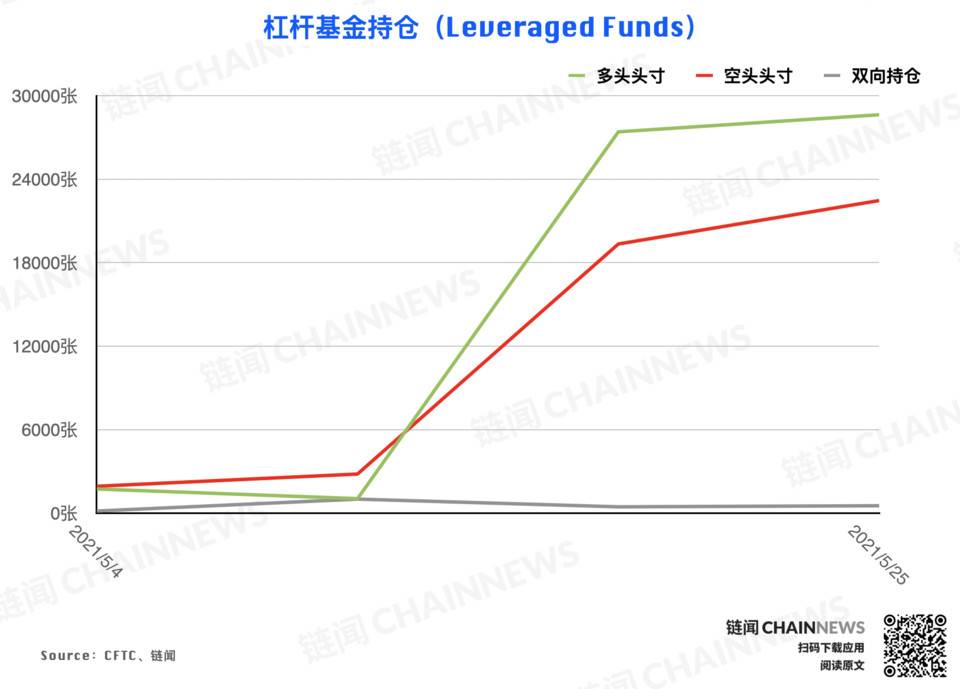

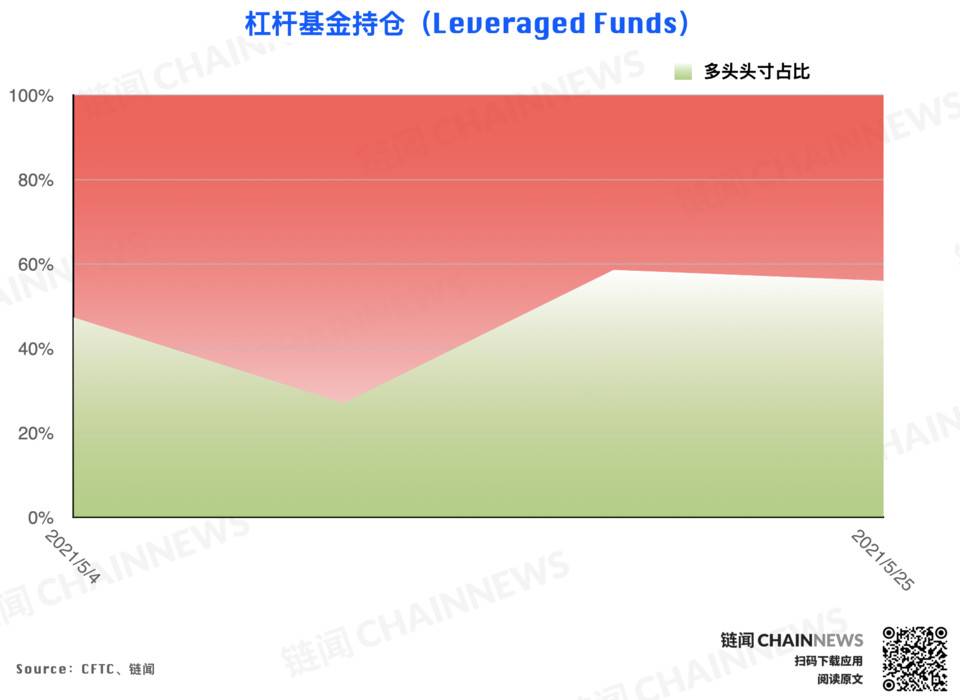

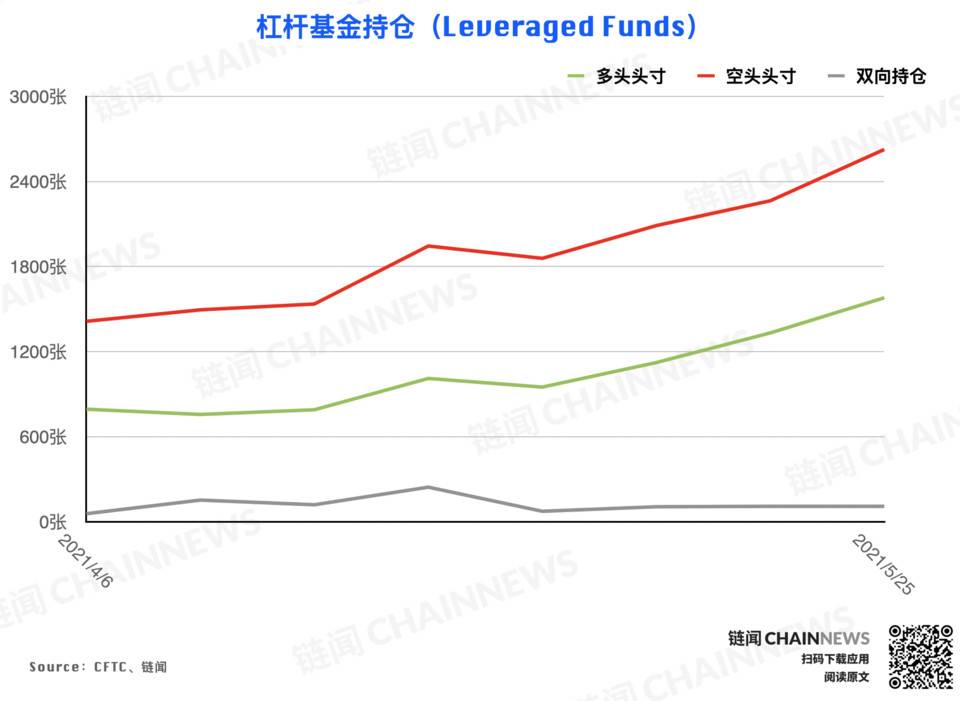

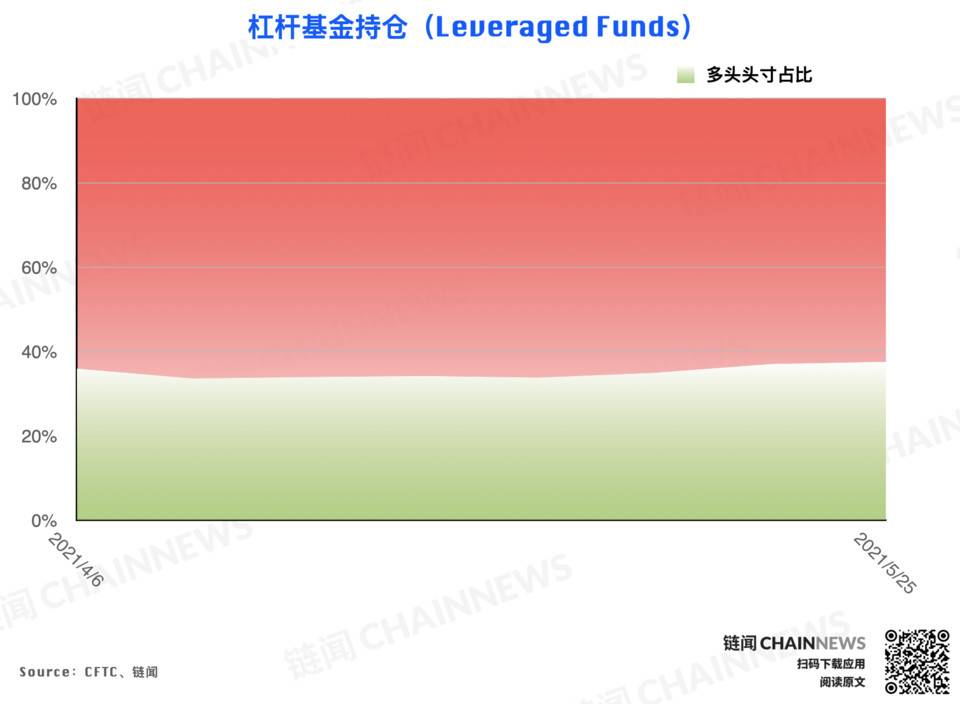

杠杆基金账户在最新统计周期内多头头寸自 3279 张大降至 2231 张,空头头寸自 6136 张同步下降至 5770 张,双向持仓自 644 张进一步上升至 821 张。杠杆基金在最新统计周期内进行了大幅度的仓位减持,其中多头头寸的大幅削减导致这类账户的多单持仓占比降至近一个月新低,行情的大幅下跌明显影响到了这类账户再过去几周内表现出的「微弱的」多头情绪,空头头寸的优势愈发明显。

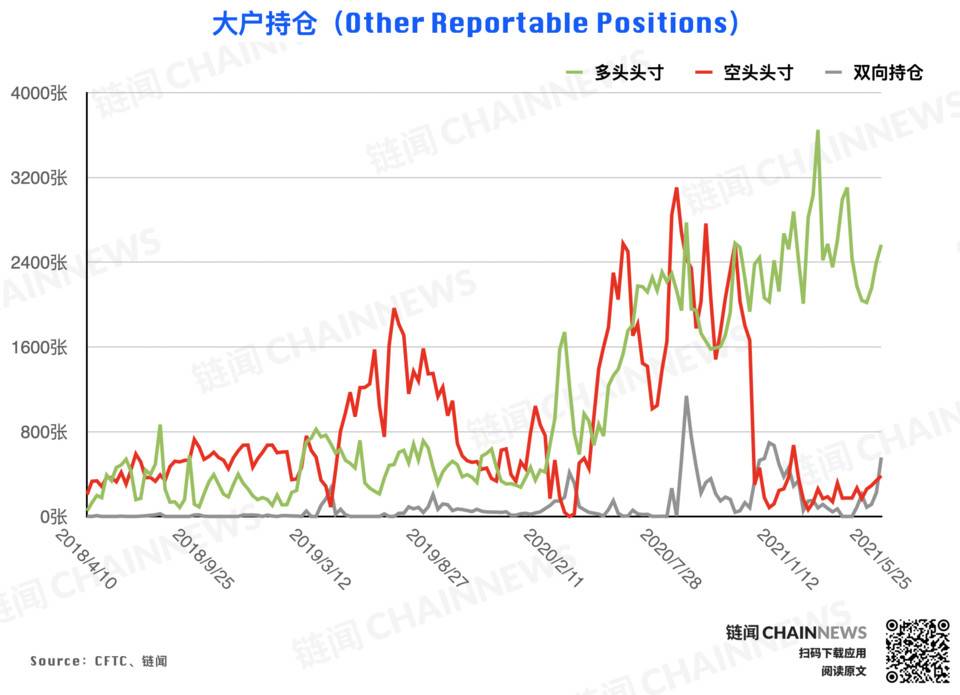

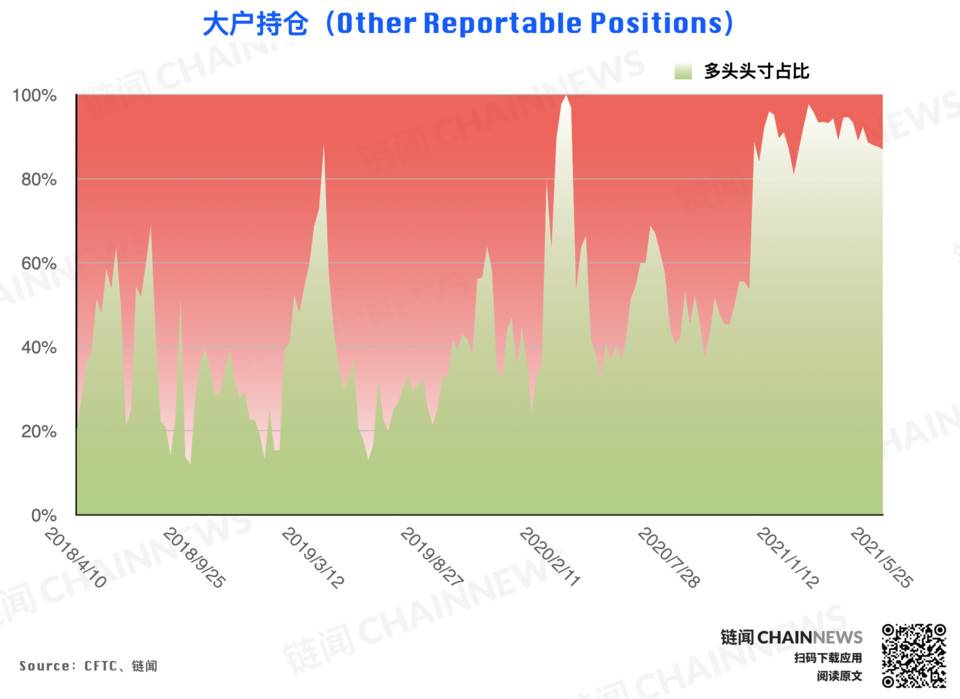

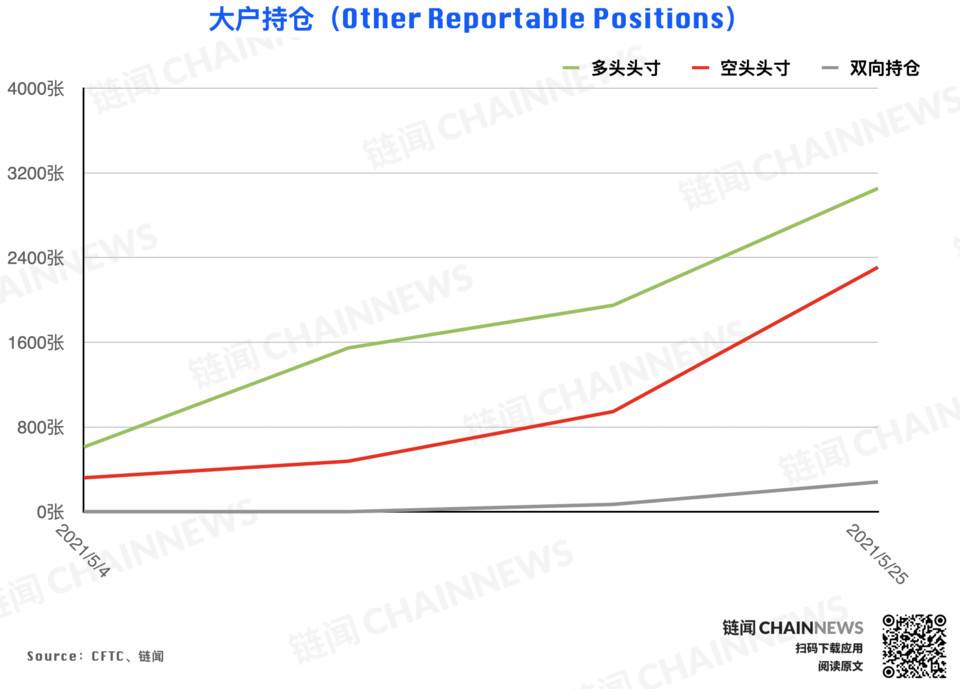

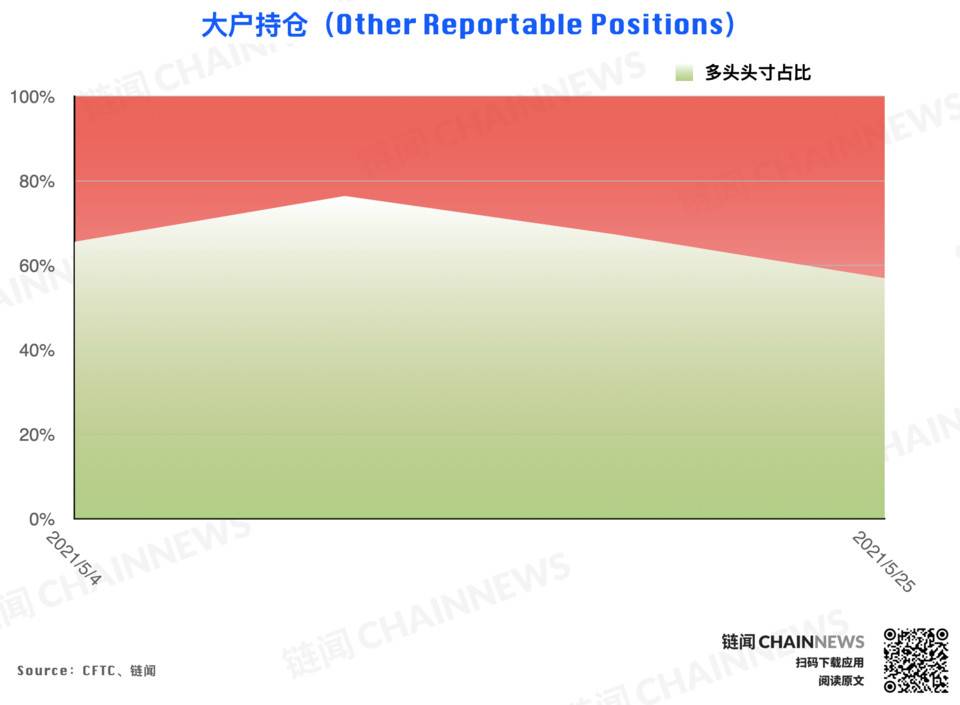

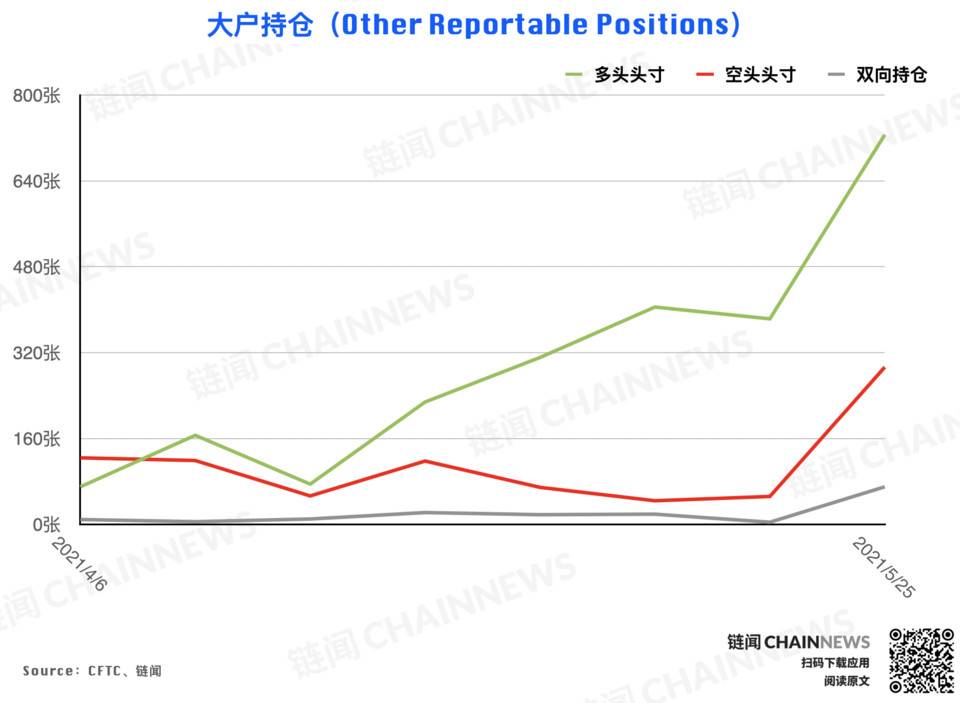

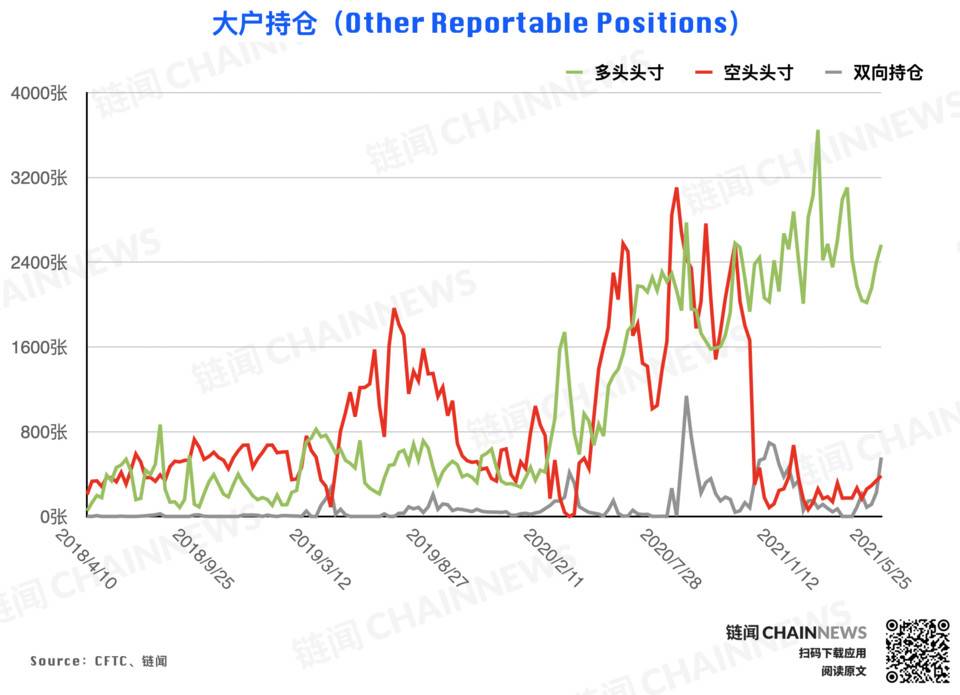

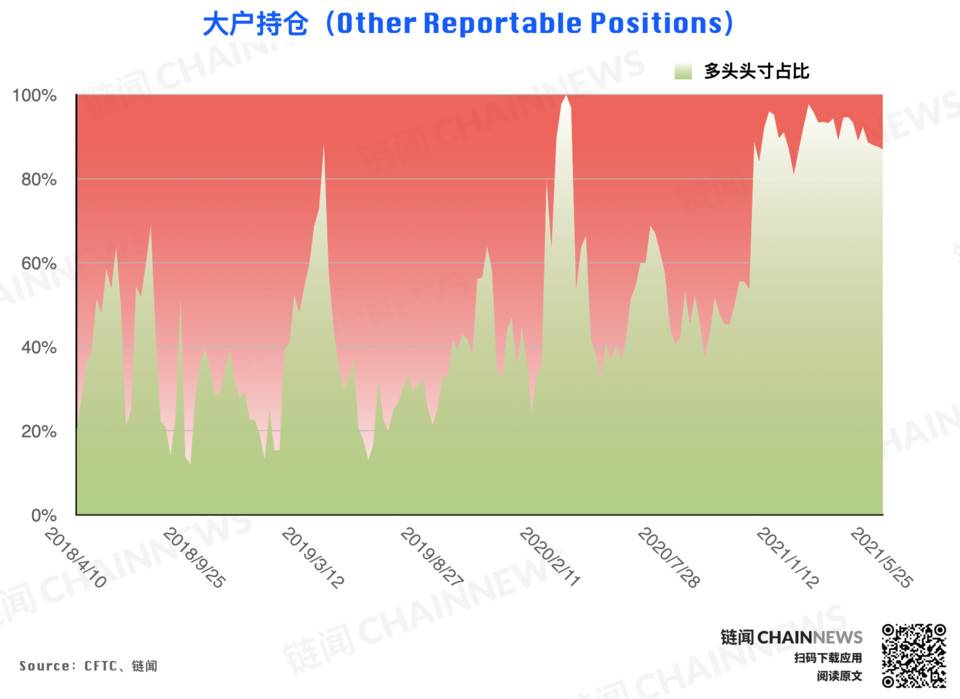

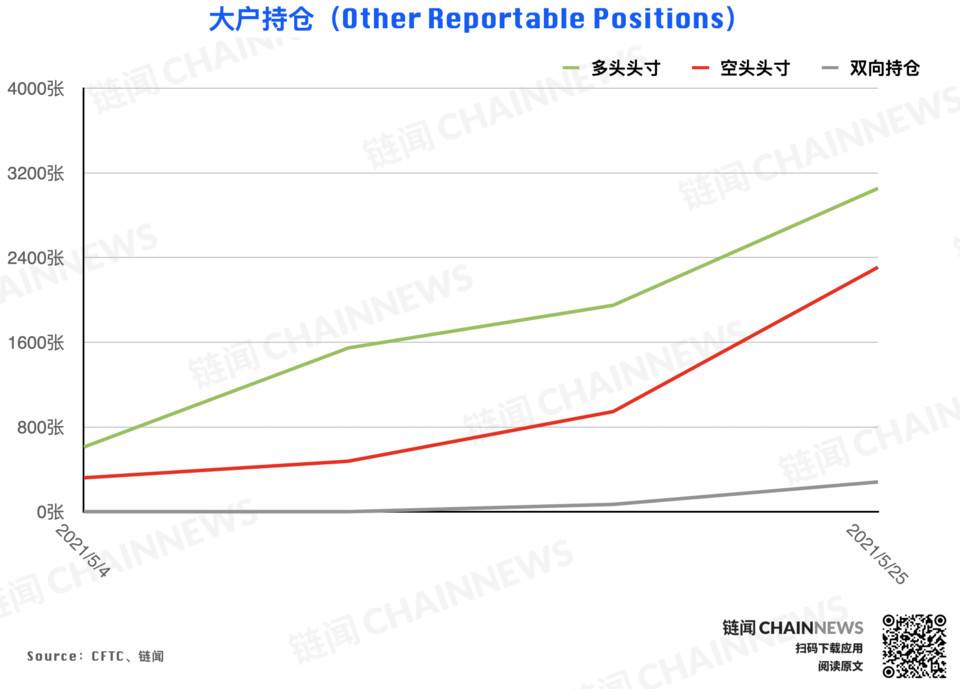

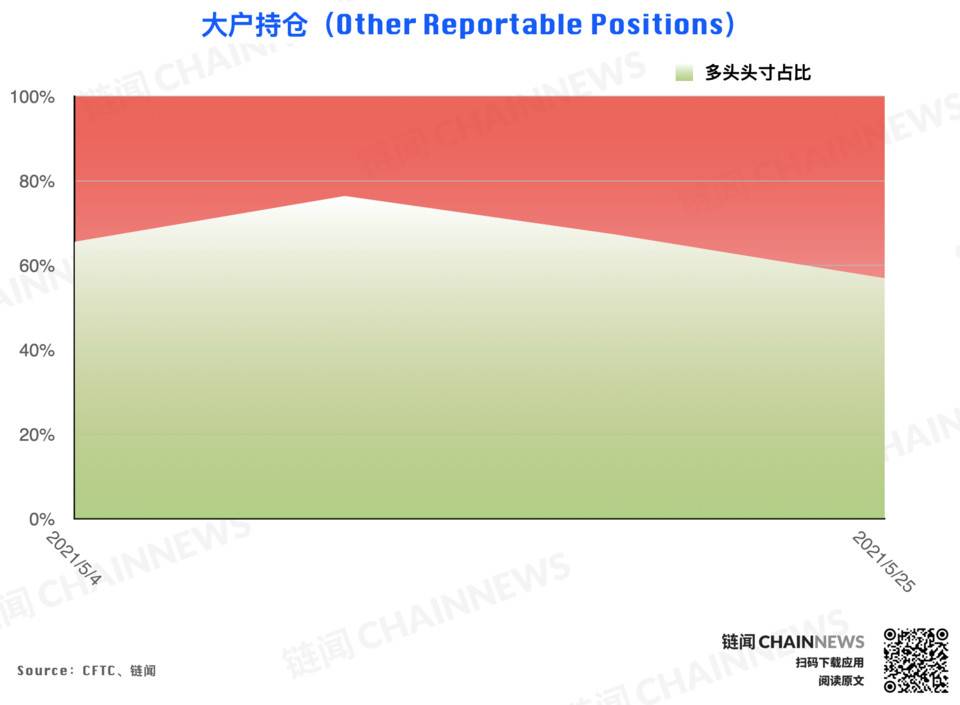

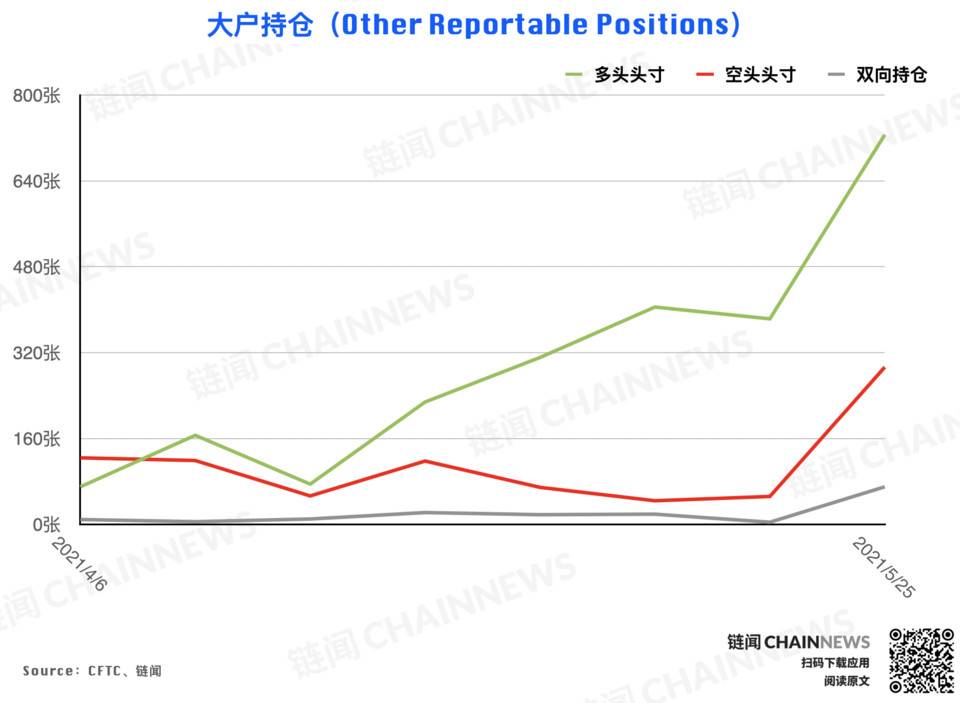

大户持仓方面,多头头寸自 2403 张进一步上升至 2565 张,空头头寸自 339 张同步上升至 384 张,双向持仓自 226 张大涨至 557 张,创出近 22 周新高。大户账户在最新统计周期内再度进行了多种仓位的同步增持,已对冲持仓更是创出了近 22 周新高。这类账户对于短期市场走势缺乏判断的状况仍在继续,不过持续的加仓意味着这类账户把最近这轮回调视作了一个新的介入机会,这种加仓可以理解为是对后市偏多态度的显露。

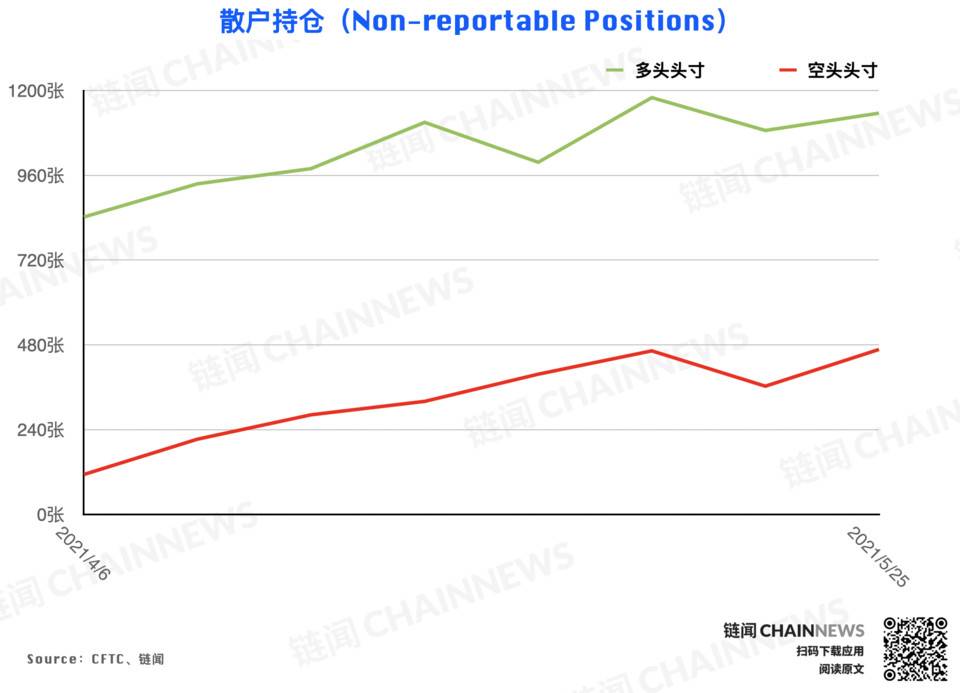

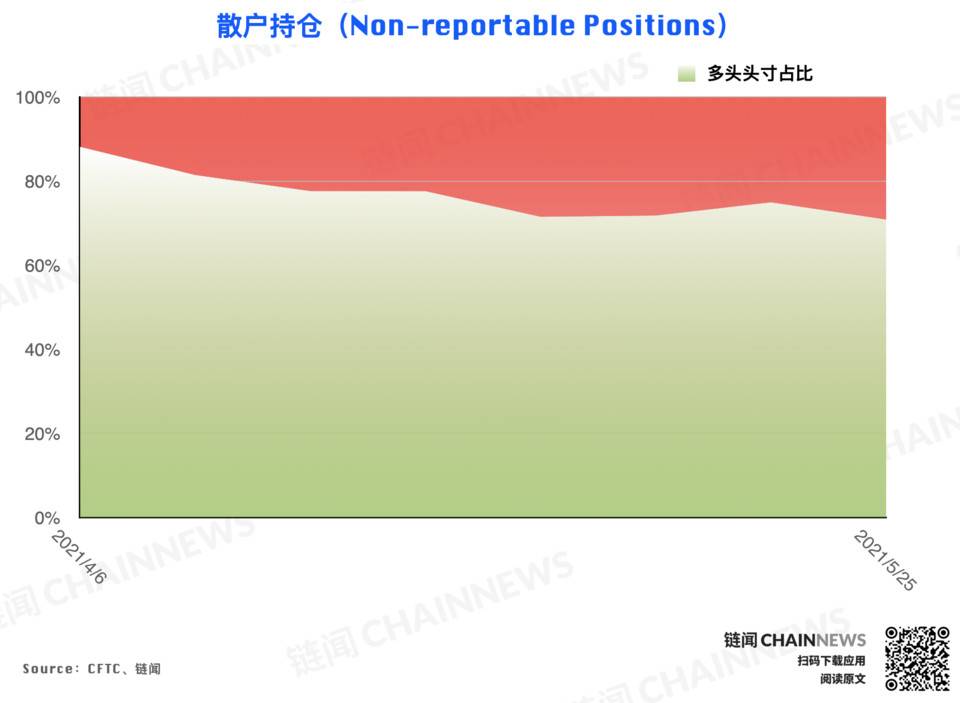

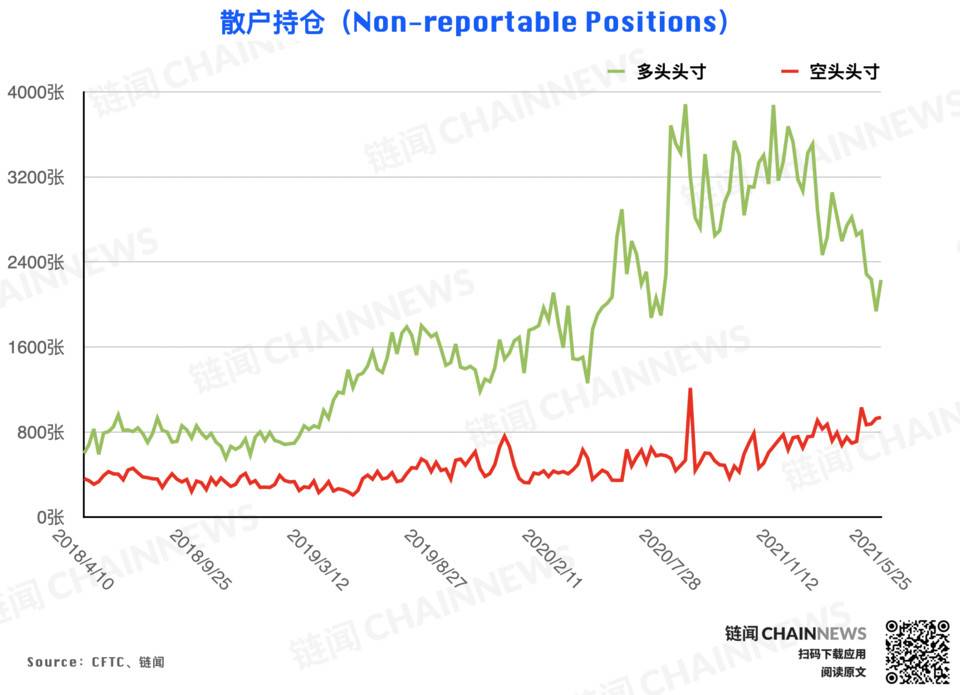

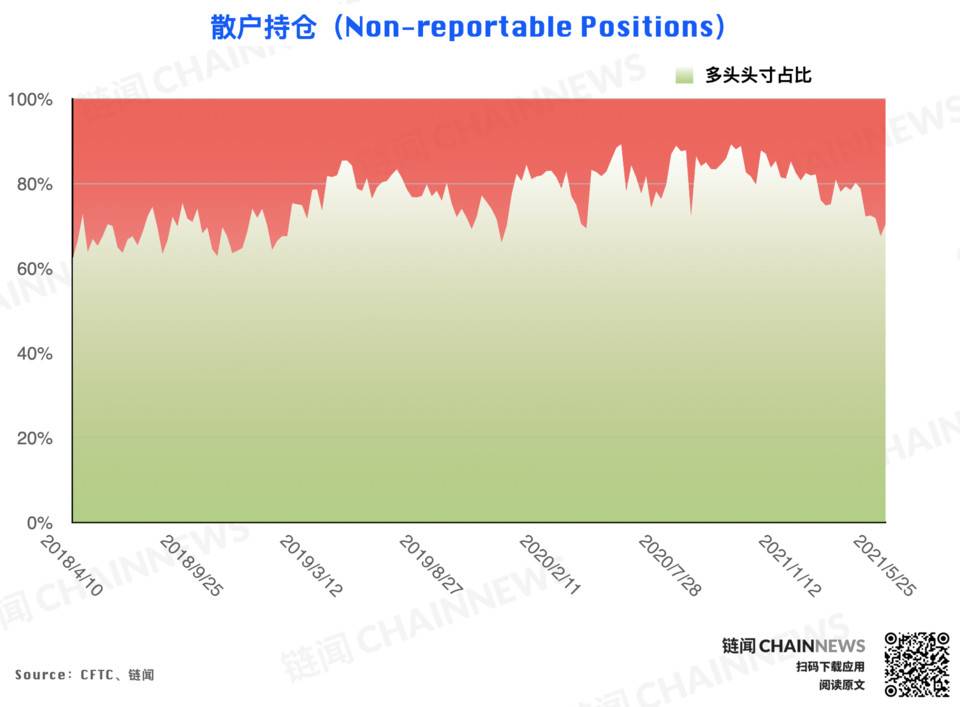

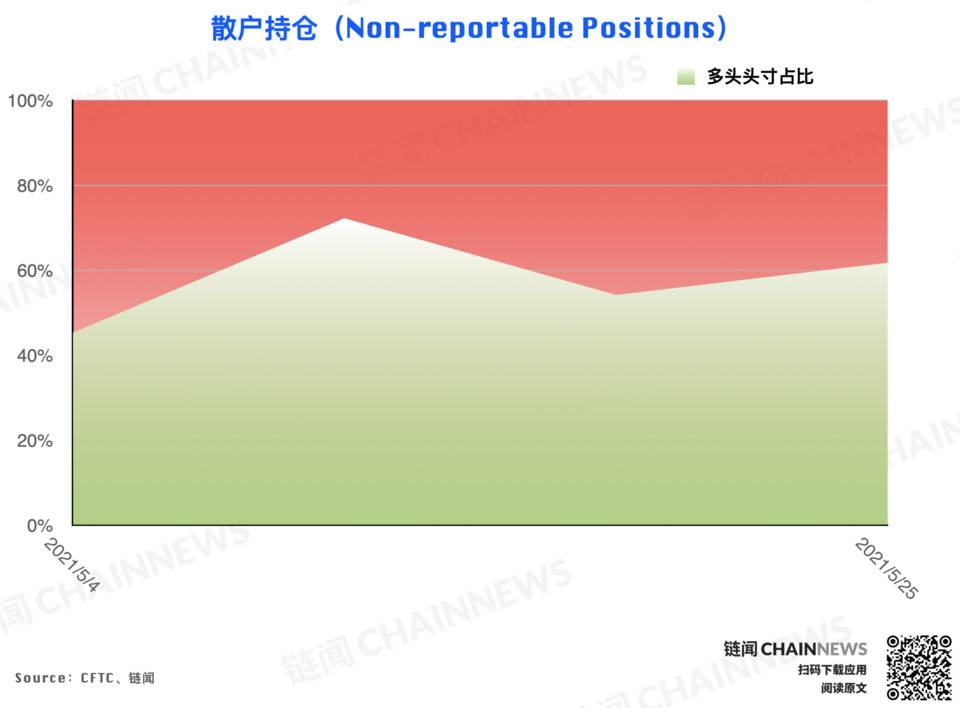

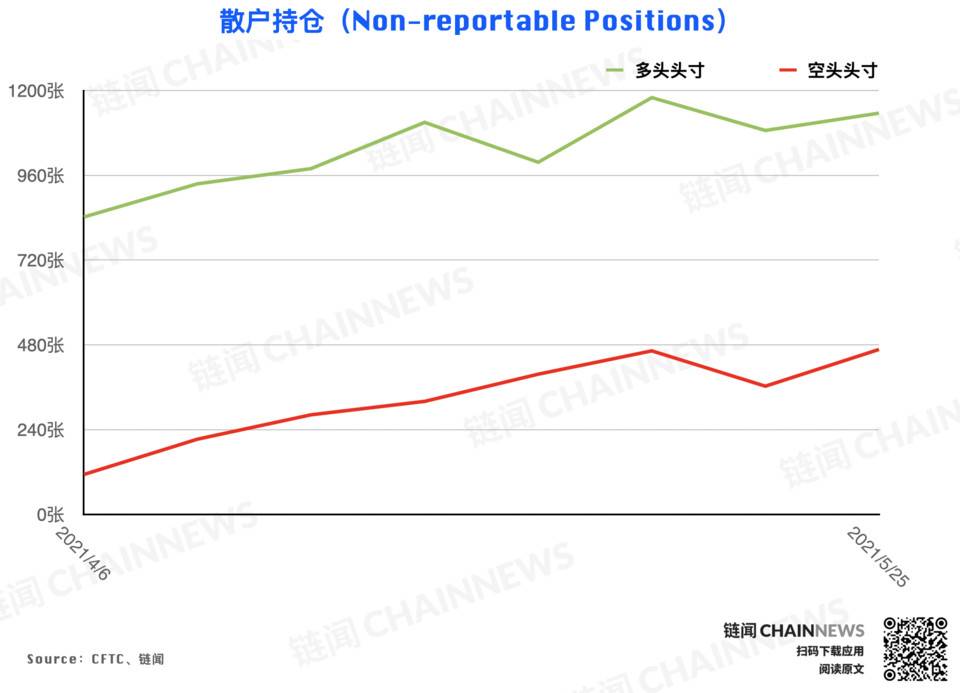

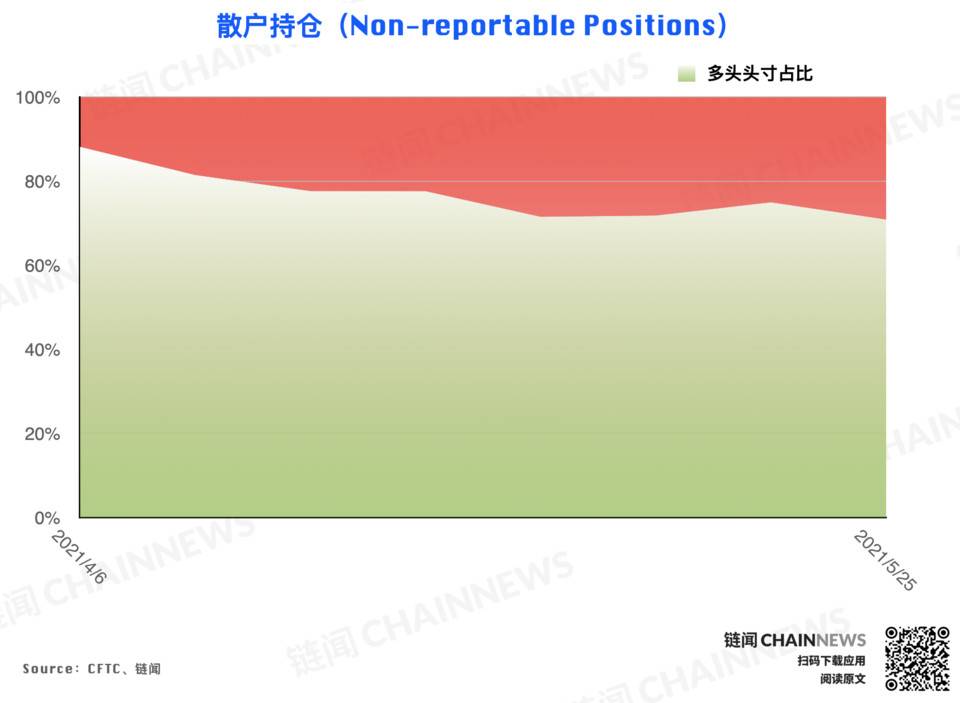

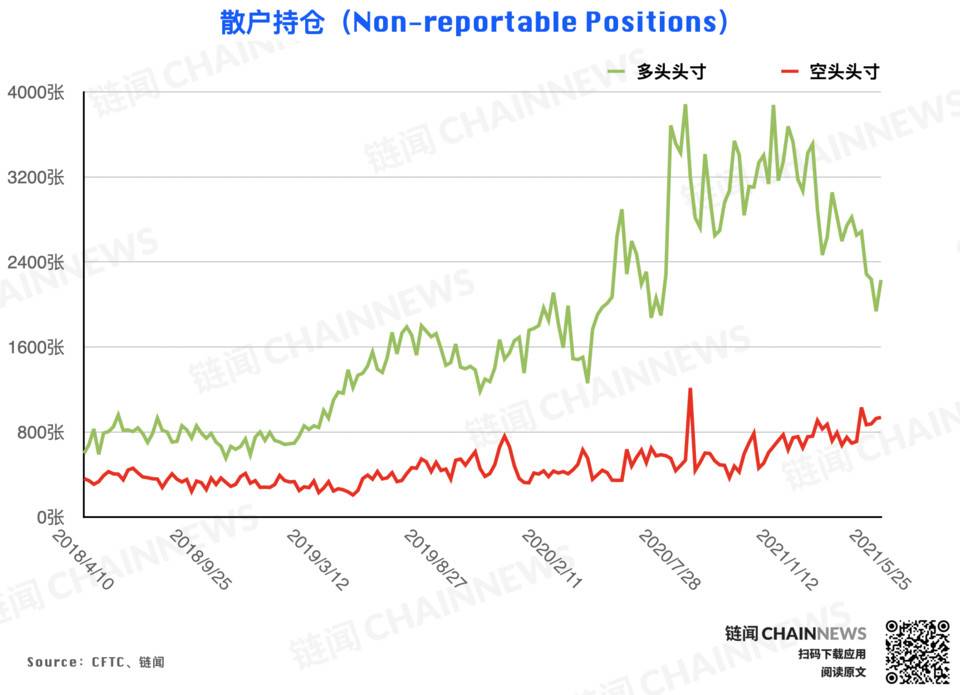

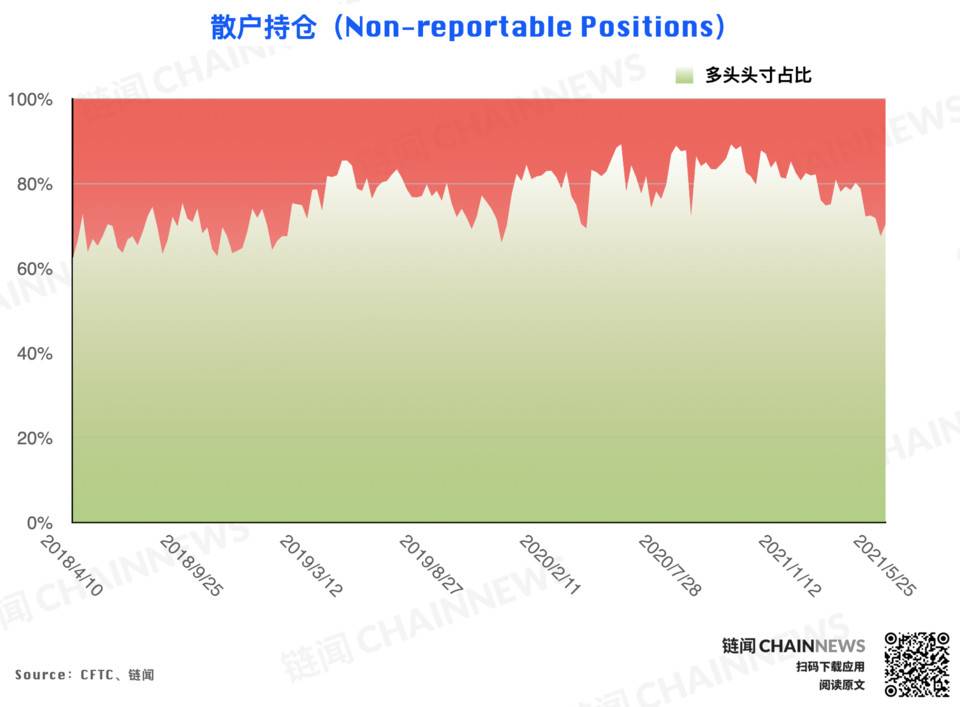

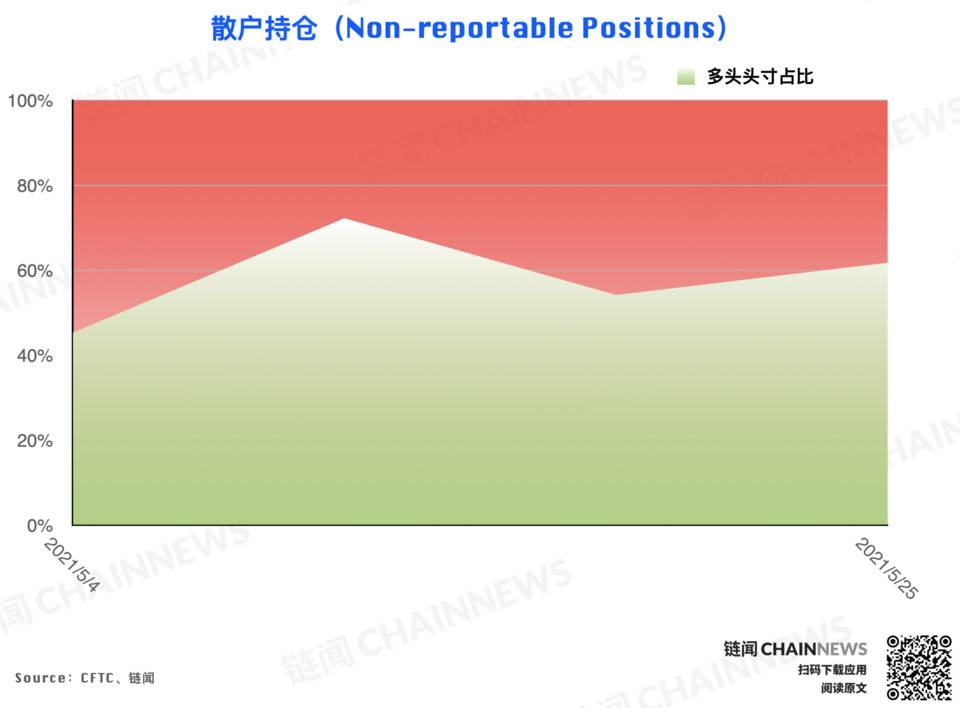

散户持仓方面,多头头寸自 1936 张反弹至 2231 张,基本收复了前一统计周期的全数跌幅,空头头寸自 927 张微升至 937 张。散户在最近这轮大跌发生前精准「逃顶」,并在行情大跌后大幅做多「接回」了此前削减的多头头寸,从最新统计周期结束后的市场表现上来看,散户在最新统计周期内做出的决策仍然足够精准,近几周散户「接棒」大户成为了新的市场风向标。

CME 微型比特币期货

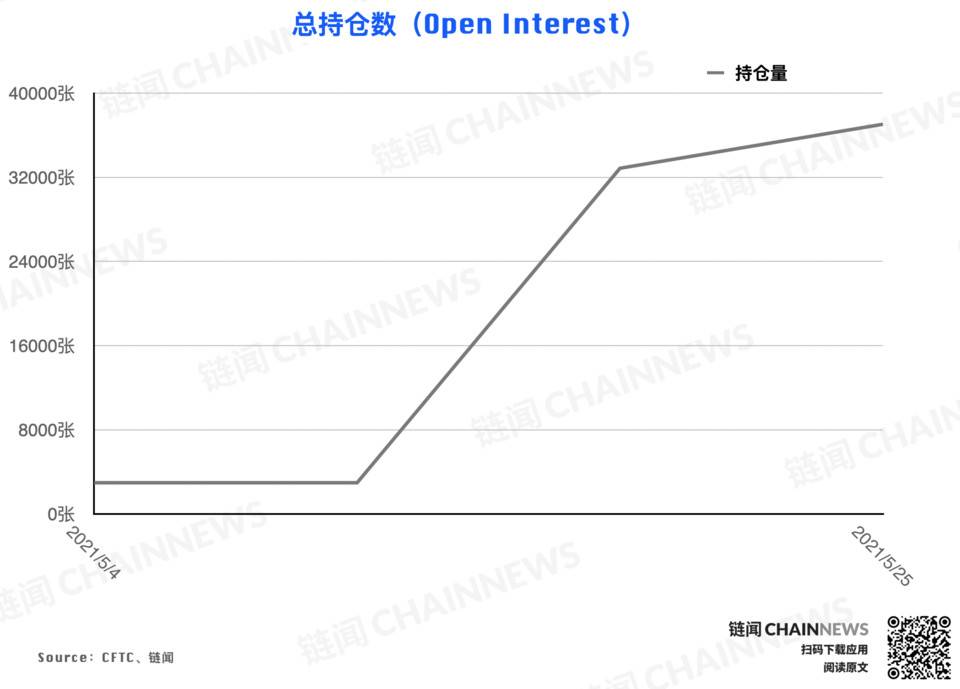

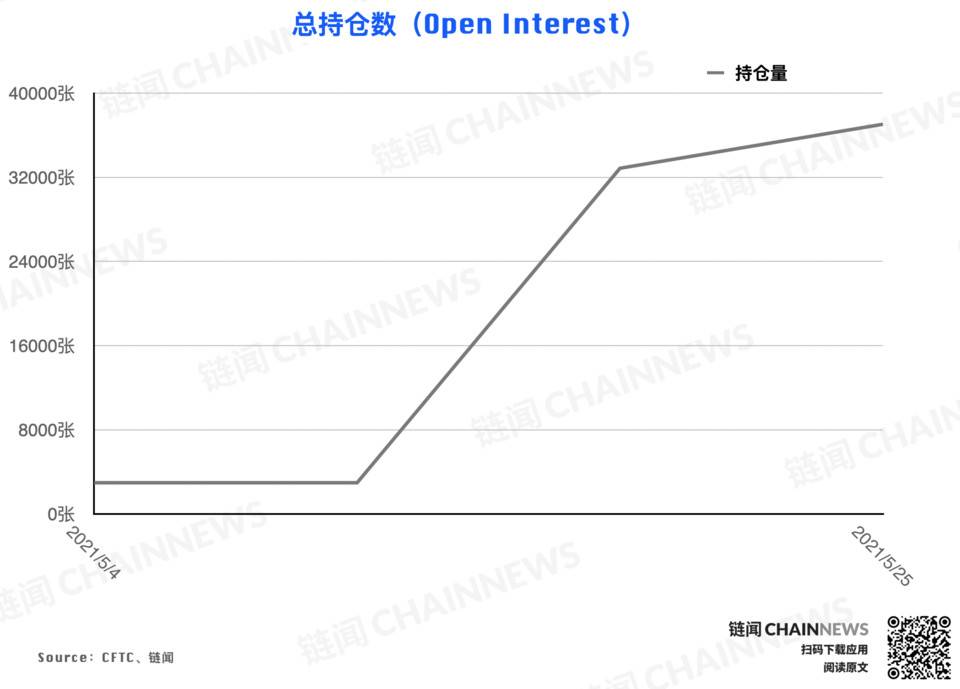

总持仓(未平仓总量)数量在最新一期数据中自 32865 张进一步上涨至 37049 张,微型比特币期货的市场热度还在逐渐「培养」的过程之中,因此这种数值的增长并不建议做过度解读。

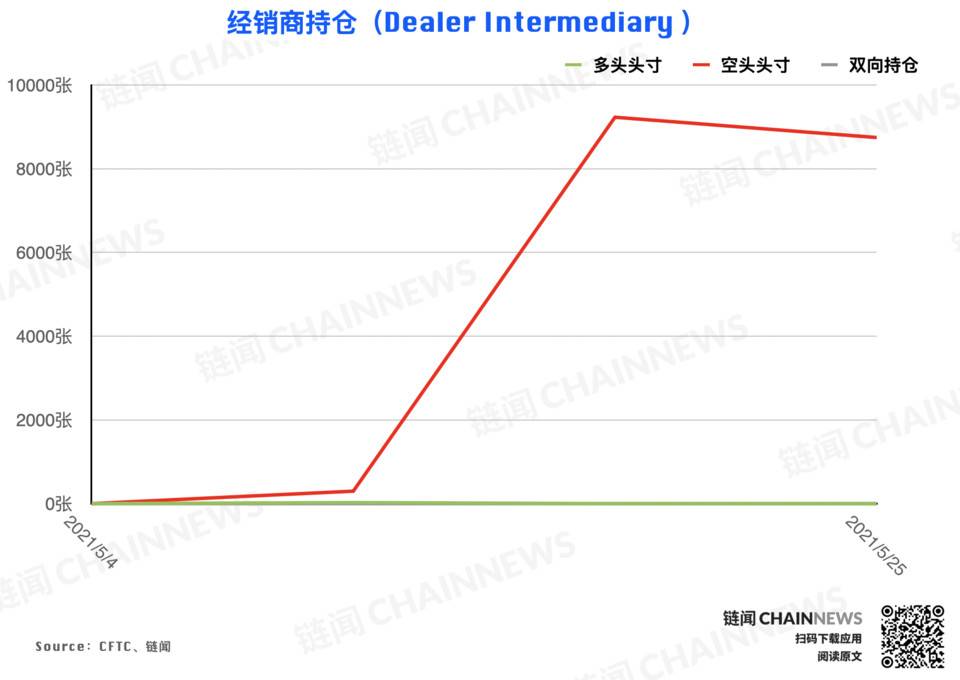

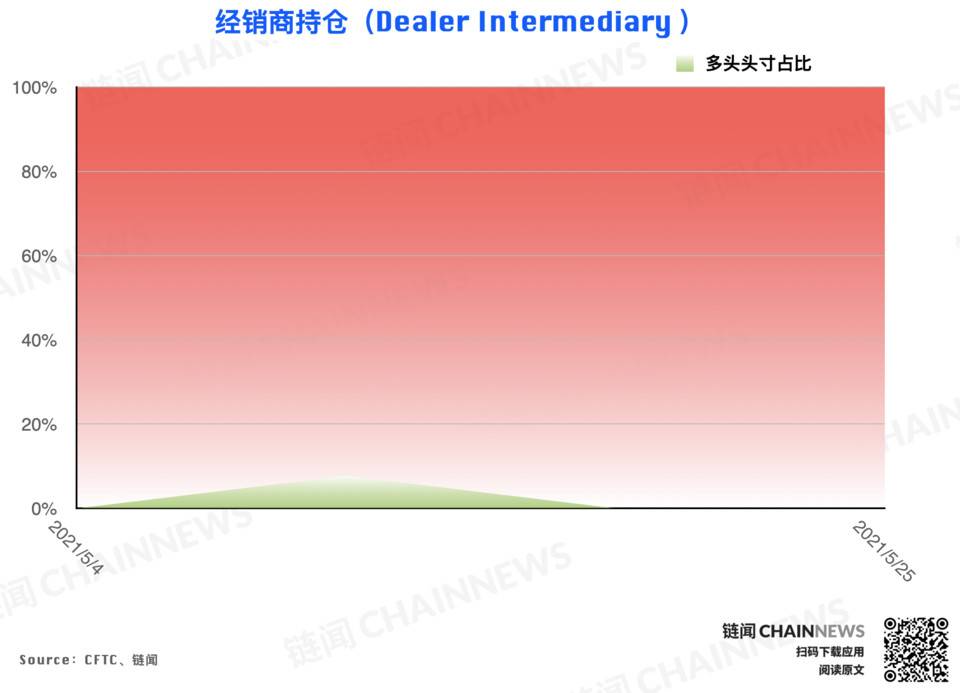

分项数据上来看,规模最大的经销商持仓多头头寸保持 0 张不变,空头头寸自 9231 张回落至 8746 张,多空双向(已对冲)持仓保持 0 张不变。经销商账户在微型比特币期货上的调仓思路仍然以对冲标准比特币期货的风险为主,最新统计周期内的仓位调整幅度不大,因此调仓逻辑上并没有表现出过多单边判断。

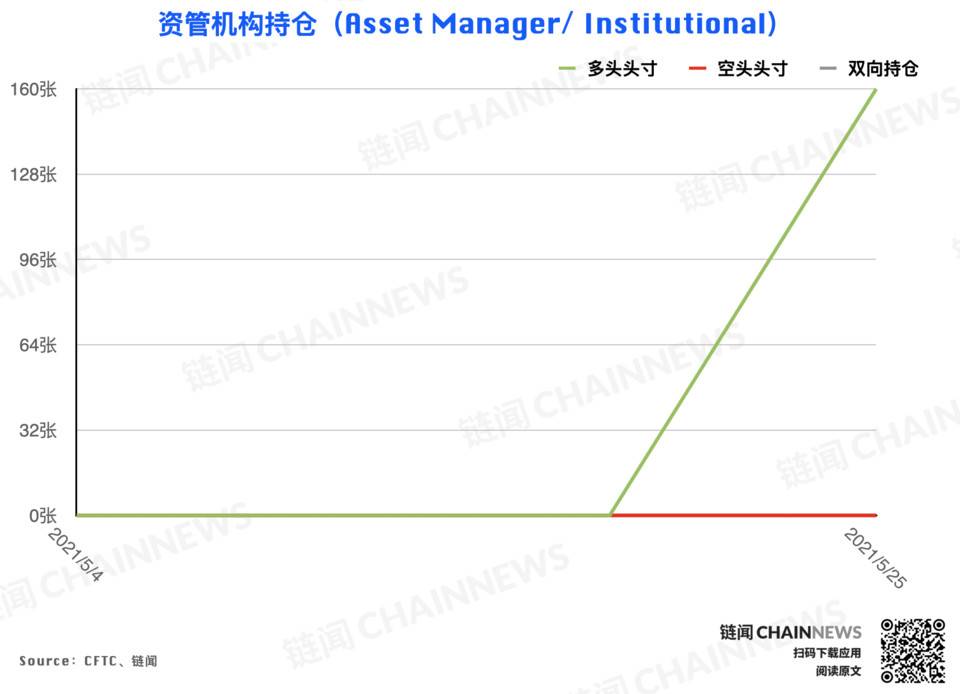

资管机构持仓自多头头寸自 0 张上涨至 160 张,空头头寸保持 0 张不变,双向持仓同样保持 0 张不变。资管机构终于推开了微型比特币期货的大门,最新统计周期内试水式地增持了小规模的多头头寸,不过由于仓位非常有限(仅代表 16 枚比特币),这对于机构来说意义相当有限。

杠杆基金账户在最新统计周期内多头头寸自 27406 张进一步上涨至 28633 张,空头头寸自 19344 张同步上涨至 22466 张,双向持仓自 452 张上涨至 530 张。杠杆基金在最新统计周期内继续进行各类仓位的同步增持,虽然行情出现了明显回调,但是这类账户仍然坚定地进行了仓位增持,与标准合约中大幅坚持的调仓状况恰好相反,可以认为同样是在追求风险对冲,或者说目前这类新的合约产品的布局还在逐步完善的过程中,这种增持并非真正的多空偏好表达。

大户持仓方面,多头头寸自 1950 张上涨至 2054 张,空头头寸自 946 张同步上涨至 2309 张,双向持仓自 69 张上涨至 281 张。大户账户在最新统计周期内进行了幅度比较可观的仓位增持,调仓思路与这类账户在标准比特币合约上的逻辑非常相似,因此可以认为这类账户对于后市的乐观态度比较明确。

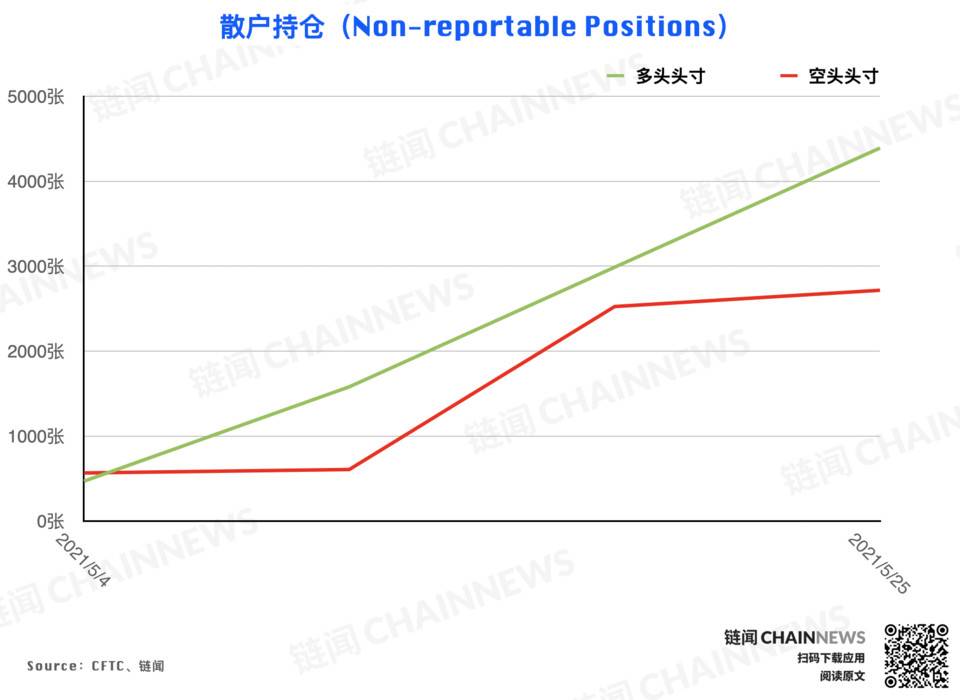

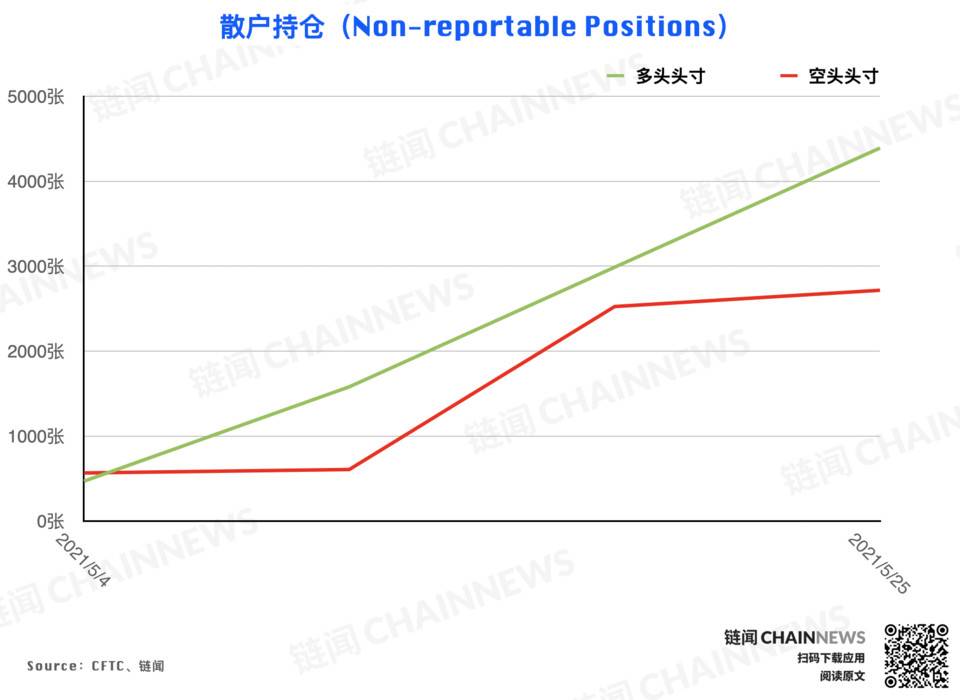

散户持仓方面,多头头寸自 2988 张上涨至 4391 张,空头头寸自 2525 张同步上涨至 2717 张。散户在最新统计周期内同样进行了比较大幅度的多单增持,目前在这类产品上的多单持仓占比再度回到了 60% 以上,在行情阶段性的止跌反弹过程中散户正在积极地进行多单仓位回补。

CME 以太坊期货

最新统计周期内以太坊的市场表现与比特币相仿,都在一波瀑布过后走出了快速反弹,并且收复了统计周期前半段的超半数跌幅,因此本期以太坊期货周报的关键点同样是各类账户在这种特殊市场背景下是否表现出了对于反弹延续性的乐观态度。

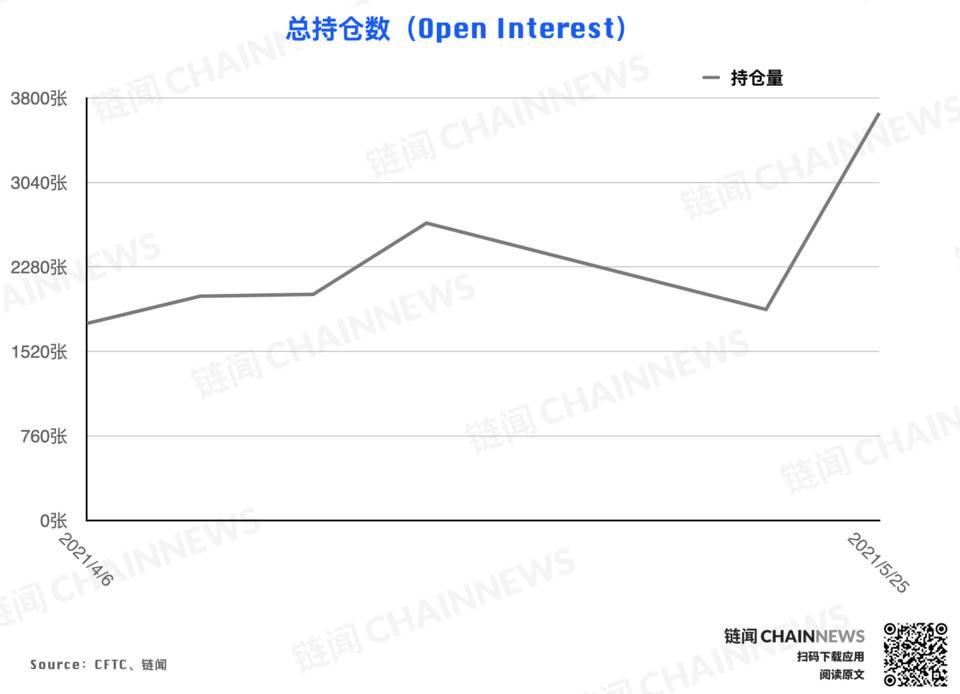

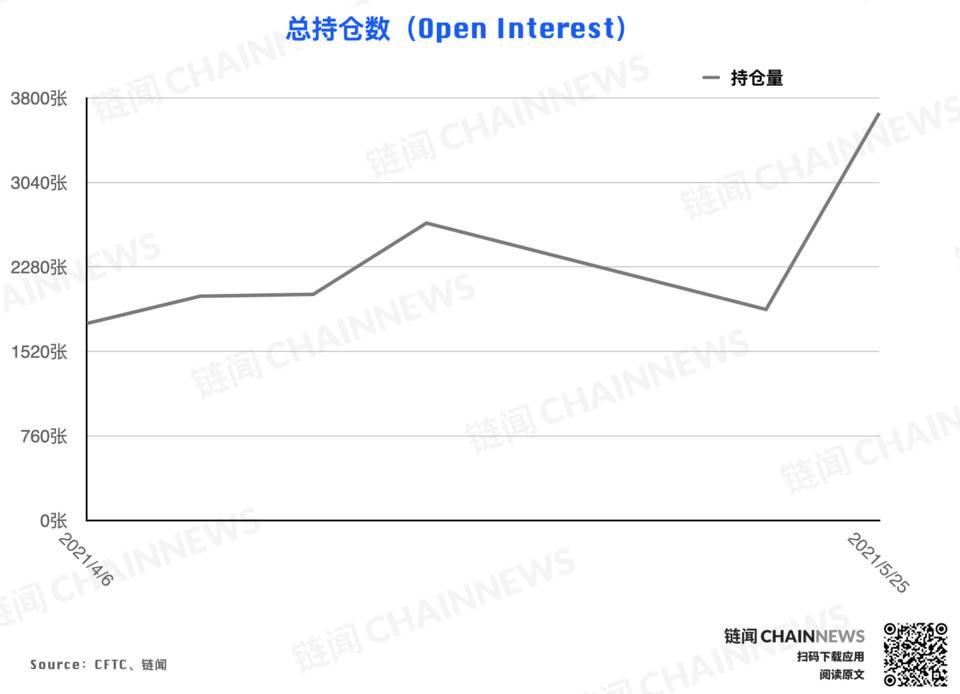

总持仓(未平仓总量)数量在最新一期数据中自 2969 张进一步上升至 3665 张,该数值连续第二周刷新历史高点水平,市场参与热度正在迅速提升。

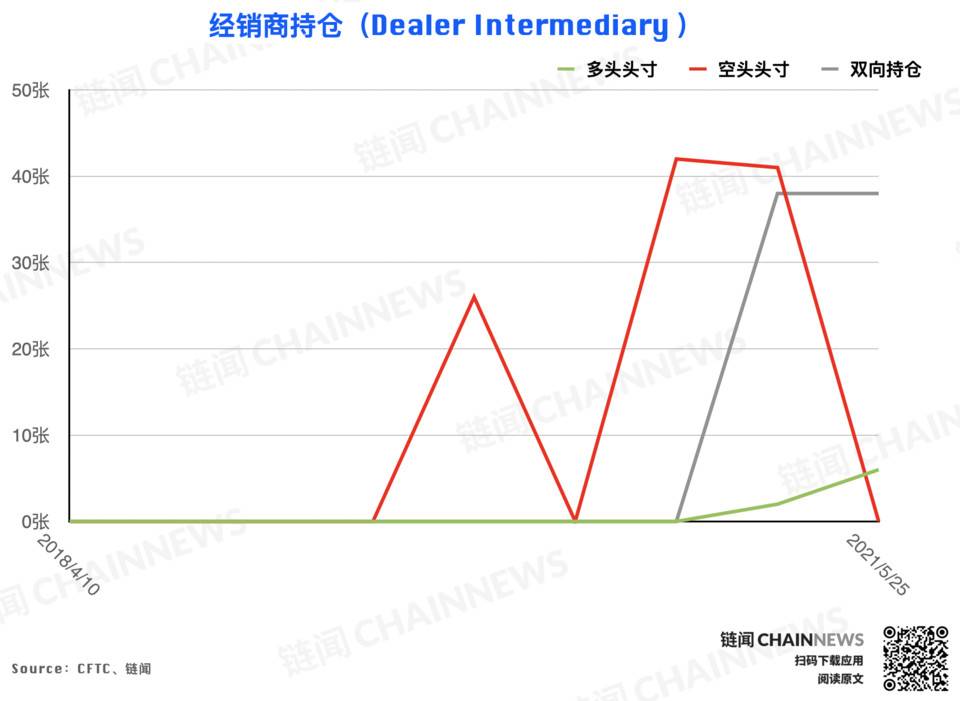

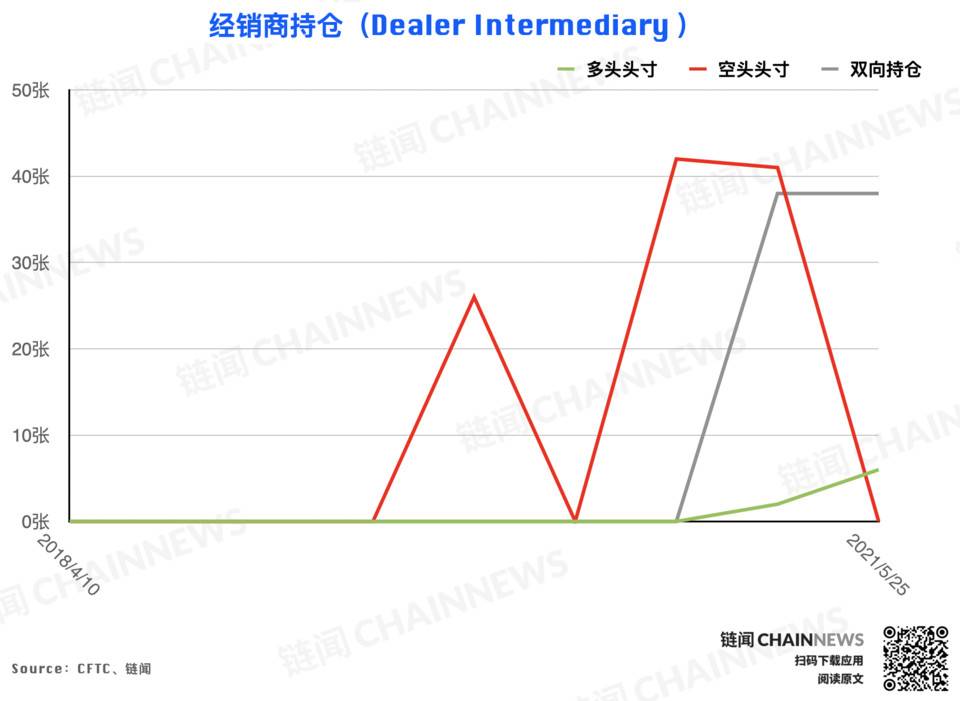

分项数据上来看,规模最大的经销商持仓多头头寸自 2 张上升至 6 张,空头头寸自 41 张降至 0 张,多空双向(已对冲)持仓保持 38 张不变。经纪商账户在最新统计周期内清空了此前持有的空头头寸,并且进行了多单的小幅加码,这种比较明确的净多调仓思路表现出了这类账户对于接下来进一步反弹的乐观态度。

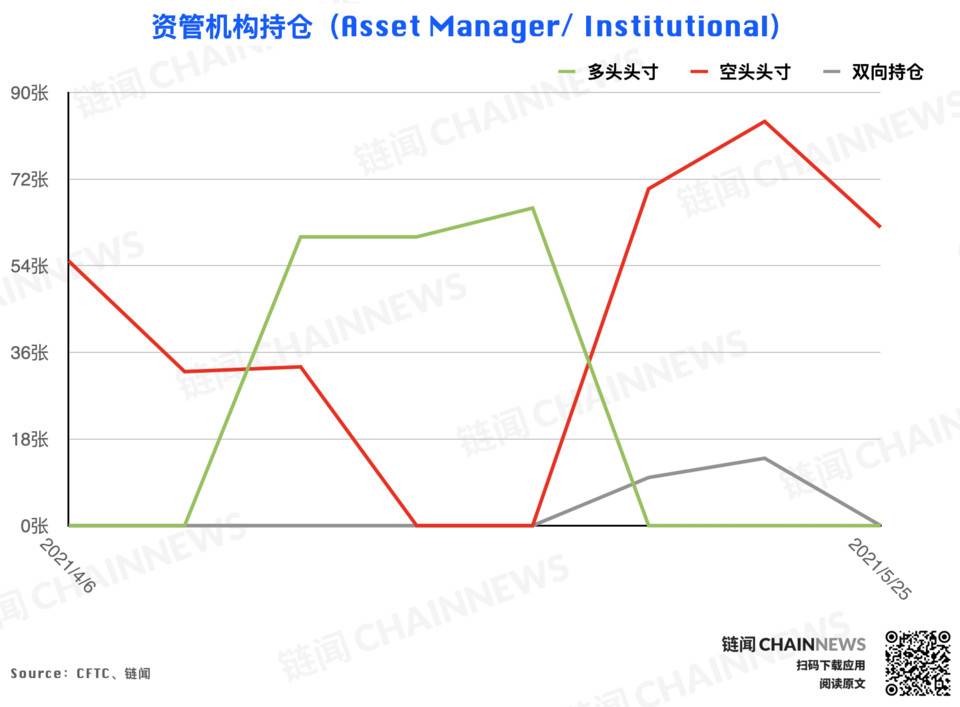

资管机构持仓多头头寸保持 0 张不变,空头头寸自 84 张下降至 62 张,双向持仓自 14 张降至 0 张。资管机构在最新统计周期内同样进行了空单减持,在行情大跌后这样的调仓是比较明确的获利了结表现,同时也在侧面上展现出了这类账户对于后市进一步下跌并无过多预期。

杠杆基金账户在最新统计周期内多头头寸自 1332 张进一步上升至 1580 张,空头头寸自 22264 张同步上涨至 2626 张,双向持仓保持 109 张不变。杠杆基金在以太坊合约上的各类仓位同步增持还在延续,值得注意的是,在本期加仓过后,这类账户的多空持仓占比与上一统计周期几乎没有发生任何变化,可以认为这类账户的加仓仅仅是对于以太坊合约的常规布局,并没有表现出任何明确的多空单边倾向。

大户持仓方面,多头头寸自 383 张上升至 726 张,空头头寸自 52 张同步大涨至 293 张,双向持仓自 4 张上升至 70 张。大户账户在最新统计周期内大幅增持了以太坊合约仓位,虽然空头头寸的加仓幅度更加可观,并导致这类账户的以太坊多单持仓占比近一个月内首度回到了 80% 以下,但是考虑到大户的以太坊持仓多单的优势仍然非常明显,因此可以认为这类账户对于后市的态度仍然相对偏多。

散户持仓方面,多头头寸自 1087 张反弹至 1136 张,空头头寸自 363 张同步反弹至 467 张,完全收复了上一统计周期的全数跌幅。散户在最新统计周期内的调仓基本填补了上一统计周期内双向持仓的全部减持幅度,这意味着散户在市场出现大幅下跌过后第一时间的选择是「抄底入场」,并没有因为大跌而出现恐慌性抛盘,这与大户以及部分机构投资者的判断非常相似。

5 月 29 日,CFTC 公布了最新一期 CME 比特币期货周报(5 月 19 日-5 月 25 日),最新统计周期以「5·19」大跌开篇,即使是在统计周期中后段行情已经出现了近 10000 美元的大幅反弹的情况下,整个统计周期仍然以下跌近 5000 美元收场,这种历史性的大跌对于偏空情绪的营造能力显然不容忽视,不过在这种暴跌反弹的过程中,是否有哪些账户激进地尝试了多单布局,是本期持仓周报的看点所在。

总持仓(未平仓总量)数量在最新一期数据中自 9522 张回落至 9376 张,极端跳水的背景下市场总体持仓量有所回落,不过总体持仓量仍然保持在近一个月的相对高位水平,市场的参与热度仍然高企。

分项数据上来看,规模最大的经销商持仓多头头寸自 572 张回落至 381 张,该数值创出近 12 周新低,空头头寸自 96 张上升至 132 张,多空双向(已对冲)持仓自 69 张进一步回落至 65 张,大型机构在最新统计周期内进行了明确的净空调仓,在行情出现极端跳水的情况下,这类账户非常坚定地放弃了前一统计周期的净多调仓思路,考虑到这是行情已经出现一定反弹过后的整个统计周期的调仓结果,因此可以认为大型机构对于后市进一步上涨的前景并不乐观。

资管机构持仓多头头寸自 393 张进一步上涨至 465 张,该数值创出近 18 周新高,空头头寸自 1085 张大幅下降至 651 张,双向持仓自 0 张回升至 60 张。资管机构在最新统计周期内进行了明确的净多调仓,在大跌发生前精准加码空单的情况下,最新统计周期内这类账户进行如此的净多调仓可以认为是集中的空单获利了结动作,而这也意味着资管机构对于后市的判断偏多,认为这轮下跌已经告一段落了。

杠杆基金账户在最新统计周期内多头头寸自 3279 张大降至 2231 张,空头头寸自 6136 张同步下降至 5770 张,双向持仓自 644 张进一步上升至 821 张。杠杆基金在最新统计周期内进行了大幅度的仓位减持,其中多头头寸的大幅削减导致这类账户的多单持仓占比降至近一个月新低,行情的大幅下跌明显影响到了这类账户再过去几周内表现出的「微弱的」多头情绪,空头头寸的优势愈发明显。

大户持仓方面,多头头寸自 2403 张进一步上升至 2565 张,空头头寸自 339 张同步上升至 384 张,双向持仓自 226 张大涨至 557 张,创出近 22 周新高。大户账户在最新统计周期内再度进行了多种仓位的同步增持,已对冲持仓更是创出了近 22 周新高。这类账户对于短期市场走势缺乏判断的状况仍在继续,不过持续的加仓意味着这类账户把最近这轮回调视作了一个新的介入机会,这种加仓可以理解为是对后市偏多态度的显露。

散户持仓方面,多头头寸自 1936 张反弹至 2231 张,基本收复了前一统计周期的全数跌幅,空头头寸自 927 张微升至 937 张。散户在最近这轮大跌发生前精准「逃顶」,并在行情大跌后大幅做多「接回」了此前削减的多头头寸,从最新统计周期结束后的市场表现上来看,散户在最新统计周期内做出的决策仍然足够精准,近几周散户「接棒」大户成为了新的市场风向标。

CME 微型比特币期货

总持仓(未平仓总量)数量在最新一期数据中自 32865 张进一步上涨至 37049 张,微型比特币期货的市场热度还在逐渐「培养」的过程之中,因此这种数值的增长并不建议做过度解读。

分项数据上来看,规模最大的经销商持仓多头头寸保持 0 张不变,空头头寸自 9231 张回落至 8746 张,多空双向(已对冲)持仓保持 0 张不变。经销商账户在微型比特币期货上的调仓思路仍然以对冲标准比特币期货的风险为主,最新统计周期内的仓位调整幅度不大,因此调仓逻辑上并没有表现出过多单边判断。

资管机构持仓自多头头寸自 0 张上涨至 160 张,空头头寸保持 0 张不变,双向持仓同样保持 0 张不变。资管机构终于推开了微型比特币期货的大门,最新统计周期内试水式地增持了小规模的多头头寸,不过由于仓位非常有限(仅代表 16 枚比特币),这对于机构来说意义相当有限。

杠杆基金账户在最新统计周期内多头头寸自 27406 张进一步上涨至 28633 张,空头头寸自 19344 张同步上涨至 22466 张,双向持仓自 452 张上涨至 530 张。杠杆基金在最新统计周期内继续进行各类仓位的同步增持,虽然行情出现了明显回调,但是这类账户仍然坚定地进行了仓位增持,与标准合约中大幅坚持的调仓状况恰好相反,可以认为同样是在追求风险对冲,或者说目前这类新的合约产品的布局还在逐步完善的过程中,这种增持并非真正的多空偏好表达。

大户持仓方面,多头头寸自 1950 张上涨至 2054 张,空头头寸自 946 张同步上涨至 2309 张,双向持仓自 69 张上涨至 281 张。大户账户在最新统计周期内进行了幅度比较可观的仓位增持,调仓思路与这类账户在标准比特币合约上的逻辑非常相似,因此可以认为这类账户对于后市的乐观态度比较明确。

散户持仓方面,多头头寸自 2988 张上涨至 4391 张,空头头寸自 2525 张同步上涨至 2717 张。散户在最新统计周期内同样进行了比较大幅度的多单增持,目前在这类产品上的多单持仓占比再度回到了 60% 以上,在行情阶段性的止跌反弹过程中散户正在积极地进行多单仓位回补。

CME 以太坊期货

最新统计周期内以太坊的市场表现与比特币相仿,都在一波瀑布过后走出了快速反弹,并且收复了统计周期前半段的超半数跌幅,因此本期以太坊期货周报的关键点同样是各类账户在这种特殊市场背景下是否表现出了对于反弹延续性的乐观态度。

总持仓(未平仓总量)数量在最新一期数据中自 2969 张进一步上升至 3665 张,该数值连续第二周刷新历史高点水平,市场参与热度正在迅速提升。

分项数据上来看,规模最大的经销商持仓多头头寸自 2 张上升至 6 张,空头头寸自 41 张降至 0 张,多空双向(已对冲)持仓保持 38 张不变。经纪商账户在最新统计周期内清空了此前持有的空头头寸,并且进行了多单的小幅加码,这种比较明确的净多调仓思路表现出了这类账户对于接下来进一步反弹的乐观态度。

资管机构持仓多头头寸保持 0 张不变,空头头寸自 84 张下降至 62 张,双向持仓自 14 张降至 0 张。资管机构在最新统计周期内同样进行了空单减持,在行情大跌后这样的调仓是比较明确的获利了结表现,同时也在侧面上展现出了这类账户对于后市进一步下跌并无过多预期。

杠杆基金账户在最新统计周期内多头头寸自 1332 张进一步上升至 1580 张,空头头寸自 22264 张同步上涨至 2626 张,双向持仓保持 109 张不变。杠杆基金在以太坊合约上的各类仓位同步增持还在延续,值得注意的是,在本期加仓过后,这类账户的多空持仓占比与上一统计周期几乎没有发生任何变化,可以认为这类账户的加仓仅仅是对于以太坊合约的常规布局,并没有表现出任何明确的多空单边倾向。

大户持仓方面,多头头寸自 383 张上升至 726 张,空头头寸自 52 张同步大涨至 293 张,双向持仓自 4 张上升至 70 张。大户账户在最新统计周期内大幅增持了以太坊合约仓位,虽然空头头寸的加仓幅度更加可观,并导致这类账户的以太坊多单持仓占比近一个月内首度回到了 80% 以下,但是考虑到大户的以太坊持仓多单的优势仍然非常明显,因此可以认为这类账户对于后市的态度仍然相对偏多。

散户持仓方面,多头头寸自 1087 张反弹至 1136 张,空头头寸自 363 张同步反弹至 467 张,完全收复了上一统计周期的全数跌幅。散户在最新统计周期内的调仓基本填补了上一统计周期内双向持仓的全部减持幅度,这意味着散户在市场出现大幅下跌过后第一时间的选择是「抄底入场」,并没有因为大跌而出现恐慌性抛盘,这与大户以及部分机构投资者的判断非常相似。