“云+AI”,为百度创造价值增长

深几度

文|吴俊宇

百度到底是一家怎样的公司?

移动业务外,它在今年似乎逐渐梳理出了一条面向未来10年的主线——“云+AI”。

人们总是按照市值去思考一家公司的价值。然而,市值毕竟不是唯一评判因素。

如果你从一家公司的资源调度能力、社会影响力乃至业务创新能力去审视会发现,市值重要,但没那么重要——这才是无形资本。

按照北京大学光华管理学院院长刘俏的观点,回顾过去100多年的企业史,只有两家企业在长时间保持比较高的投资资本收益率。一家是通用电气,一家是IBM。

前者在一百年的时间里,一直保持着近20%的投资资本收益率。后者从1990年到1993年连续亏损,几乎没人认为IBM还能够复苏,但是郭士纳接手IBM之后想的是如何提高IBM的价值创造能力,把IBM从制造商向服务商转型。

百度的“云+AI”业务正在为百度夯实基础,把百度拉到服务商的角色,

夜色之浓,莫过于黎明前之黑暗。当下的百度,正处于“蛰伏”的最后时刻。

一

别看市值,看价值

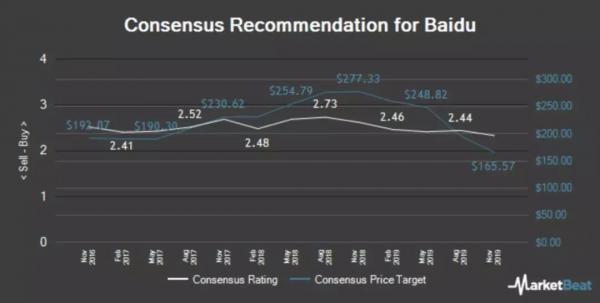

KeyCorp在10月21日的一份报告中将百度的目标价调至149.00美元,并设定了增持评级。

和KeyCorp做出增持评级的机构很多。

摩根大通在今年7月的一份报告中对百度股票给予了增持评级。里昂证券在7月8日的一份报告中则是对百度设定了138.00美元的目标价,并给予该股买入评级。瑞士信贷在7月17日公布的一份研究报告中,评级为跑赢大盘。

根据美国投资市场分析媒体Marketbeat的报道,只有两位投资分析师做出了卖出评级,11位给予了持有评级,10位给予了买入评级。百度目前的平均目标共识价为165.57美元。

11月7日发布第三季度财报之后,百度第三季度营收超出市场预期,盘后涨超6%,股价一度抵达114.55美元。

从美国专业投资研究机构Simply Wall St预测模型来看,百度当下股价在110美元左右,但未来1-3年的公允价值应该在美220元左右。也就是说,百度被低估了。

从其他关键数据也可以看出百度被低估的事实。

百度目前市盈率只有16。然而,互动媒体和服务行业平均市盈率为25.9。按照一家信息流广告公司的逻辑去审视百度都会发现,这家公司当前估值偏低。

从历史看,百度五年市盈率平均值为30,上市以来市盈率中值为35。阿里市盈率为46,腾讯为39。虽然从市值维度看,BAT已经不成立了,但BAT的概念不仅仅是市值概念,更是社会影响力、资源调度能力以及社会大众心智接受度的概念。

互动媒体和服务行业平均市盈率普遍偏低,何况你还不能安全按照一家信息流广告公司的逻辑去评价百度。

虽然从当下营收结构来看,百度主要营收依旧来自于广告。但翻开Q3财报会发现,百度toB成绩取得突破进展,泛互联网、工业、智能城市、物流等行业正在不断落地。

智能云和AI业务表现亮眼,二者紧密配合正在形成合力。

你如果把百度放到AI企业这个赛道去审视会发现,情况更有意思。

国内外一些代表性人工智能企业的市盈率都相当高,科大讯飞180左右,亚马逊100左右,海康威视市盈率偏低也在45左右。

正常情况下,AI公司市盈率普遍在100左右。

我们必须关注百度“云+AI”的增长情况。

从营收结构看,百度营收结构在不断优化。此季度相比于2018年三季度,Baidu Core所占总营收的比重正在小幅收窄。也就是说核心广告业务之外的其他业务营收比重正在悄然增长。

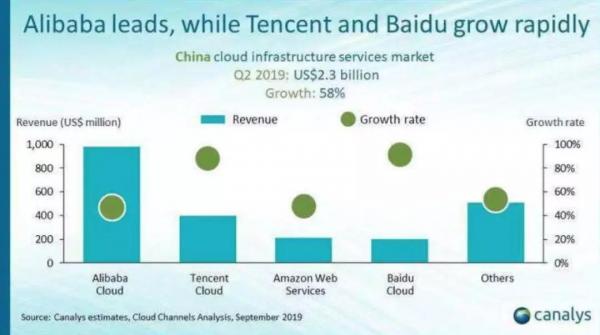

今年9月,英国调研机构Canalys发布了2019年第二季度中国公有云服务市场报告,报告显示在第二季度,百度智能云增速高达92%,增速领先行业前三甲。

百度未来1至3年的业绩如何?根据Simply Wall St上31位分析师的估计,预计年收益增长是32.8%。这个数据相当可观。

二

“云+AI”的主线

下个10年,支撑百度成为鼎盛时期的通用和IBM,底盘在哪里?

当然是百度的“云+AI”业务。“云+AI”正在逐渐逆转百度当前所处的局势。它像是百度的湘军。湘军的特点是“结硬寨,打呆仗”,一城一池、一营一寨巩固战场。

“云+AI”也是如此。它需要一个一个细分行业去深挖、去扎根,一座一座城市去谈判、去落地。“云+AI”的扎实之处在于,“唯天下之至拙,能胜天下之至巧”。它不像toC业务在空中“扔炸弹”,只能如陆军一般只能渐进式挺进。

百度的toB业务落地速度正在逐渐加快。落地速度加快主要体现在两个层面上。一是战略层面,二是业务层面。

战略层面,百度去年到今年9月先后进行了两次战略升级,明确了“云+AI”主线。

去年12月18日,百度智能云升级为事业群组,同时承载AI to B和云业务的发展。这是继当时腾讯和阿里面向toB战略架构调整后的积极应对。

今年9月2日,“云+AI”战略进一步升级,百度试图打通整合内部资源,加速推动AI工业化进程。百度试图建成以人工智能为中枢、以大数据为依托、以云计算为基础的ABC三位一体深度结合的智能云。

事实上,目前BAT企业在做toB生意的过程之中都面临着资源整合的问题。根据36氪的报道,腾讯做产业互联网,始终需要回答的问题是——企业客户为什么不选SAP、Salesforce……以及国内经营多年的用友、金蝶,乃至华为。

最后腾讯toB能对外输出的强项分为三种:流量、能力、数据。它的核心逻辑其实是C2B。它需要云整合其他toC产品,把流量、能力、数据开放给企业客户。

对百度而言,同样需要回答这个问题。百度的优势在于,AI技术积淀多年,百度可以“AI为先云为先”。

在这个逻辑下,两次战略升级之后,百度逐渐明晰“云+AI”的B端战略打法。百度AI技术平台体系、基础技术体系、百度智能云统一向CTO体系汇报。

在业务层面,百度正在把AI技术标准化、规模化、自动化,开放给各行各业。

百度大脑升级为“软硬一体AI大生产平台”,以飞桨深度学习平台为基础底座,以百度智能云为载体,结合5G等技术,通过提供,加快各行各业的智能化升级。

我之前在《百度的AI工厂》一文中就曾提到,AI技术和智能经济要实现批量生产、提高效率、物廉价美。

飞桨深度学习平台其实是AI时代的“工厂”,里面有一条条生产线,百度大脑则是AI时代的“生产机器”。百度智能云也在Q3季度推进AI工业化,和各垂直领域合作伙伴,加速AI与产业融合。

在这里可能需要重点提一下飞桨。

深度学习的生态圈里核心一层就是这类深度学习平台。一个好的软件框架有很多因素,包括性能、成本、稳定性、社区支持等等。

一个好的框架意味着整代整代的能力提升,它几乎相当于“AI生产线”的整代翻新。

IDC《中国深度学习平台市场份额调研》报告中就提到过世界深度学习平台综合市场份额排名。百度的飞桨作为国内唯一自主研发的集深度学习核心框架、工具组件、服务平台为一体的深度学习平台,用户认知度达46.4%,高频使用率达32.7%。

这个数据比较可观,也将成为百度未来面对其他竞争对手时的核心竞争力。

合作伙伴只需要在百度云端买来百度的“生产机器”,就可以在百度的“工厂”里直接展开“工业大生产”。

另外两组关键数据也非常有意思——一组关于AI人才,另一组关于AI调用规模。

百度第三季度的研发费用47亿元人民币(6.56亿美元),同比增长20%,主要原因是人员相关费用增加。

这块费用增长很可能是百度研究院在今年不断在外部寻求AI人才的结果。

今年6月底,百度研究院完整公布了新的架构,七大实验室——包括大数据实验室(BDL)、商业智能实验室 (BIL)、认知计算实验室(CCL)、深度学习实验室(IDL)、量子计算研究所(IQC)、 机器人与自动驾驶实验室(RAL)和硅谷人工智能实验室(SVAIL)。

机器学习、数据挖掘、计算机视觉、自然语言处理、商业智能、量子计算等一批研究人才不断被引入。有人就有一切,百度的AI人才依旧猛将如云。

百度研究院英文官网有一个栏目名为People,专门公开了百度目前最顶尖的AI研究人才。这将是百度未来10年应对竞争的最宝贵财富。

在今年10月,百度CTO王海峰曾透露,百度AI大生产平台已经开放216项能力,每天调用次数已过万亿,上面有150多万开发者。

这个数据是什么概念呢?阿里云栖大会上透露的人工智能调用规模是,每天超过1万亿次。

从这个关键数据看,百度和阿里其实并驾齐驱。

未来在“云+AI”的战场,百度依旧不遑多让。

三

下个通用和IBM

我在前文就提到,根据31位分析师的估计,百度未来1至3年的预计年收益增长是32.8%。这部分增长不可能靠传统业务而来。

其实归根究底,还是“云+AI”业务带来的价值增长。

中金公司在今年8月的一份研报中就预测,2020年百度的税前利润将迅速回升,而且这个数据还将随着时间推移不断增长,并在未来趋于稳定。

这也是toB业务非常明显的特征之一——资本占用金额相对较低,但毛利率相对较高,利润稳定。这种“卖水”业务长期可靠。

这类业务资本占用金额相对较低,但毛利率相对较高,而且长期稳定。容易逐渐拉高投资资本收益率,利润率。这是IBM、通用当年的逻辑,也是百度今天的逻辑。

实打实的数据之外,百度身上还有很多看不见、摸不着的力量。

诺贝尔经济学奖获得者索罗提出了一个名叫“索罗模型”的概念。

他解释成,一个国家的增长主要是由劳动力还有资本来驱动的,对那些劳动力跟资本不能解释的部分,他给了一个叫法,叫“全要素生产率”。

对企业来说也是如此。用户和资本无法驱动的那些因素,企业的无形价值——它能给用户、投资者带来实实在在的投资资本收益率。

百度的“全要素生产率”是什么?

我想,是不断引入的AI人才,是企业实打实的技术研究,还有百度自身积累多年的品牌基础、公众认知度以及社会资源调度能力,乃至一家企业能够在“至暗时刻”穿越周期的底蕴。

BAT不只是数据,更是心智。