多次登上春晚,人形机器人独角兽叩响资本大门

独角兽挖掘机

在资本市场如何起舞?

手工劳动/兽姐

手工编辑 /角叔

出品/独角兽挖掘机

人形机器人的独角兽终于站在了资本市场大门前。

1月31日,深圳优必选科技股份有限公司正式向港交所递交上市申请。这家在2019年传出筹备上市、并一度将目光瞄准科创板的科技企业,最终还是将目的地敲定在了香港。

在聊天机器人模型ChatGPT火爆全球,带动人工智能概念股在资本市场狂飙时,优必选在此时IPO,可谓是恰逢其时。

但是,有外力固定重要,但能否获得市场认可,最后还要看自身内功。

虽然顶着“人形机器人第一股”的光环,但和大多数人工智能企业一样,优必选近年来始终处于亏损状态,且亏损面呈扩大之势;自2019年3月最后一轮融资到位后,公司再无新的资金进场,市面一直流传着其资金流紧绷的消息。

种种迹象表明,优必选想要活下去,或已到了不得不上市的地步。

01营收微增,亏损扩大

优必选创立于2012年,首次被大众关注是在2016年的央视春晚上,500多台Alpha机器人同时舞动的盛况至今令人难忘。在随后几年里,优必选的编程教育机器人Jimu Robot、人形机器人Walker、四足机器人“拓荒牛”也陆续上过春晚的舞台。

随着人们对于机器人接受度的增长,以及多次登陆央视春晚这样的推广经历,优必选赢得了更多资本青睐:在提交IPO前,公司就已获得了来自科大讯飞、腾讯投资、工商银行、海尔资本、民生证券等一众明星机构的投资,估值也高达百亿。

科技类创业项目“烧钱”是一件众所周知之事,作为机器人赛道中布局时间超十年的企业,优必选自然也不会是个例外。只不过,首次公开财务情况,优必选的经营困境还是多少有些出乎人们意料的。

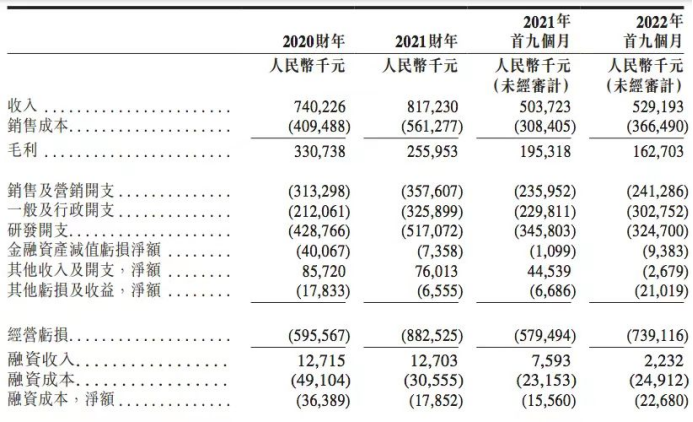

招股书显示,2020财年和2021财年,优必选的营收分别录得7.40亿元和8.17亿元,营收涨幅仅为10.41%。而对比2021年首九个月及2022年首九个月的数据,公司营收同比涨幅更是萎缩至5.06%。

营收微涨的同时,优必选的亏损却在进一步扩大,2020财年和2021财年净亏损分别达到了7.07亿元和9.18亿元,亏损面扩大了29.84%,远超同期营收增长幅度。相较于2021年首九个月净亏损6.07亿元,2022年首九个月净亏损也进一步扩大至7.78亿元。

再来看一下优必选的经营现金净流出。

招股书显示,2020财年、2021财年和2022年首九个月,优必选经营活动所用现金净额分别为6.03亿元、6.81亿元和2.89亿元(2021年首九个月为5.15亿元),包括研发开支、销售及营销开支、一般及行政开支,以开发和推广新产品及解决方案。

由于科技创业公司在早期发展阶段更多需要依靠融资进行运转,因此,公司融资活动所得现金净额、经营活动所产生的现金流出、投资活动所产生的现金流出,这几项指标之间的关系同样重要。

《独角兽挖掘机》通过梳理公司现金流发现,优必选的资金状况并不算宽裕。

比如在2021财年,优必选的融资活动所得现金净额为5.60亿元,但其经营活动和投资活动两个项目的现金流出就达到了9.08亿元,远超当年融资活动所得现金金额。截至2021财年底,公司账面上的现金及现金等价物仅为2.73亿元。

一位资深券商从业人士告诉《独角兽挖掘机》:“从营收来看,优必选要是再不上市,一堆‘陪跑’的投资方恐怕熬不住了。”

02主营业务瓶颈明显

当然,科技企业流血上市也不算新鲜事,如果此次能成功上市,不乏是其补充“弹药”和加速商业化的一种解法,只要业务有竞争力,在资本市场上依然有想象空间。

优必选的业务如何?我们可以按板块进行拆分来看一下。

根据招股书,优必选的收入由五个部分组成:教育智能机器人产品及解决方案;物流智能机器人产品及解决方案;其他行业定制智能机器人产品及解决方案;消费级机器人及其他智能硬件设备以及其他。

其中,教育智能机器人业务是公司最大的收入支柱。2020财年、2021财年、2022年前三季度,该业务板块实现收入分别为6.12亿元、4.62亿元、3.58亿元,占比总营收的82.7%、56.5%和67.7%

不过,教育智能机器人业务的地位可能会被撼动。优必选在招股书中自己提到,由于教育智能机器人通常无需频繁更换,中短期不产生复购。倘任何重要客户决定减少采购,其收入会下滑。同时,可供竞标的项目数可能有所减少。

物流智能机器人业务从2021财年的第二收入来源降为2022年前三季度的第三收入来源,在总营收中的占比从23.3%大幅下滑至9.5%。消费级机器人及其他智能硬件设施与前者座次对调,在总营收中的占比由此前的8.3%提高到16.4%。

物流智能机器人业务板块创收主要来自天奇自动化工程集团。2021财年和2022年前三季度,该工程集团为优必选分别贡献了1.75亿元和3850万元的收入,占这一业务板块91.7%和75.5%。

由于单一大客户占比过高,因此在双方的商业博弈上,天奇自动化工程集团会拥有更强的话语权。为了留住这一核心客户,优必选在价格上可能会做出让步,招股书也显示,物流智能机器人业务板块的毛利率从2021前三季度的15.8%锐减至3.8%。

除此之外,机器人行业不断上涨的原材料成本,也影响着企业的发展。机器人产品的原材料主要是各类金属、电子元器件和相应辅料等零部件,过去几年里,这些材料大多上涨了50%以上,有的甚至翻倍。

一端是原材料涨价,另一端是产品不敢轻易提价,因此对于利润的伤害也会与日俱增。当然,这不止优必选,2022年机器人行业的整体利润空间都在压降。

作为一家科创企业,研发投入是最不能“掺水”的一个指标,优必选对于技术研发重视度较高。2020财年、2021财年和2022年前三季度产生的研发费用为4.29亿元、5.17亿元和3.25亿元,分别占当期总收入的57.9%、63.3%和61.4%。

站在行业角度来看,我国机器人行业目前仍有不少关键技术尚未突破,在设计上的工业软件、模拟用的仿真系统、精密零件的铸造、精密车床等方面,也都仍存在较大的技术难点。

对技术研发上投入占超过比60%的优必选来说,行业技术天花板越高,未来突破的空间就越大。

03投资价值几何?

如果IPO进展顺利,优必选有望摘下“人形机器人第一股”的称号,写下十年磨一剑的资本佳话,但从之前的冲刺上市经历来看,依然存在变数。

2019年初,创始人周剑公开表示公司计划年内在国内上市。根据深圳证监局后来公布的信息显示,优必选确于当年4月22日在深圳证监局发布辅导备案,辅导机构为中金公司。

当时市场有传优必选的目标上市地是科创板,但后续并无任何实质性进展。到了2021年1月27日,其与中金公司、民生证券签署上市辅导协议终止。优必选表示,择日将与民生证券单独签署辅导协议,后者将再次启动对优必选的上市辅导工作。

此次转战港股,一方面或因公司近年来经营情况不如预期,另一方面在于国内IPO速度自去年来有所放缓,转战香港有望帮忙优必选尽快实现上市。

行研机构弗若斯特沙利文预计,2021年至2026年,全球智能服务机器人解决方案市场的市场规模预计将以25.0%的复合年增长率,从221亿美元增至676亿美元。中国智能服务机器人解决方案市场的市场规模预计将以更快的27.2%的复合年增长率,从467亿元人民币增至1558亿元人民币。

巨大的市场空间,势必会吸引了更多实力者入局。特斯拉创始人马斯克在2021年8月宣布要打造人形机器人。根据他的规划,首款名为“擎天柱”的人形机器人将会在2023年实现量产。

上述券商人士向《独角兽挖掘机》讲道:“尽管优必选港股IPO多少有些无奈的味道,但从机器人赛道的热度,开年人工智能板块的优异表现来看,2023年相关行业有望迎来一轮爆发,这对于该领域中的科技企业来说绝对是一个重大利好。”

“但要正视一点,资本市场对这些赛道的认定已不再盲目,而是变得愈发理性与克制,因此相较于前些年,此时上市,企业在估值逻辑、发行价等方面可能会有一定影响。”上述券商人士如是说。

多年的媳妇儿熬成婆,对于公司终将上市一事,内部员工又是作何感想的?

除了祝福声外,职场社区平台脉脉“同事圈”中还流出了这样的声音:公司上市后,希望第一波把员工以52.6元/股购买的股票卖掉,及时归还给员工。不求赚钱,但求不赔钱,毕竟这些都是员工的血汗钱,赔不起。

上过春晚的优必选,如何登上资本市场这个舞台?光有东风还不够。(完)