观点 | Web3 的出现是否会改变现有的财富分布格局?

Captain Hiro作者:Andrew Beal

我们 Forta Foundation 的团队在每周四都会齐聚 Zoom ,在线上度过一段快乐的时光。我还没有见过几个同事的面,所以这是我唯一能在办公室外了解他们的机会。团队中的每个人都有自己的故事。

我们团队在 Zoom 的聊天中的原则是“不谈工作”。我们在更多的时候是有人先提出一个有趣的问题,最后以这个问题为出发点,滚雪球般地讨论经济、政治、社交媒体的影响等等。

本周,胡安的问题是“加密货币和 Web 3 会不会对全世界的财富分配和平等产生积极影响?”

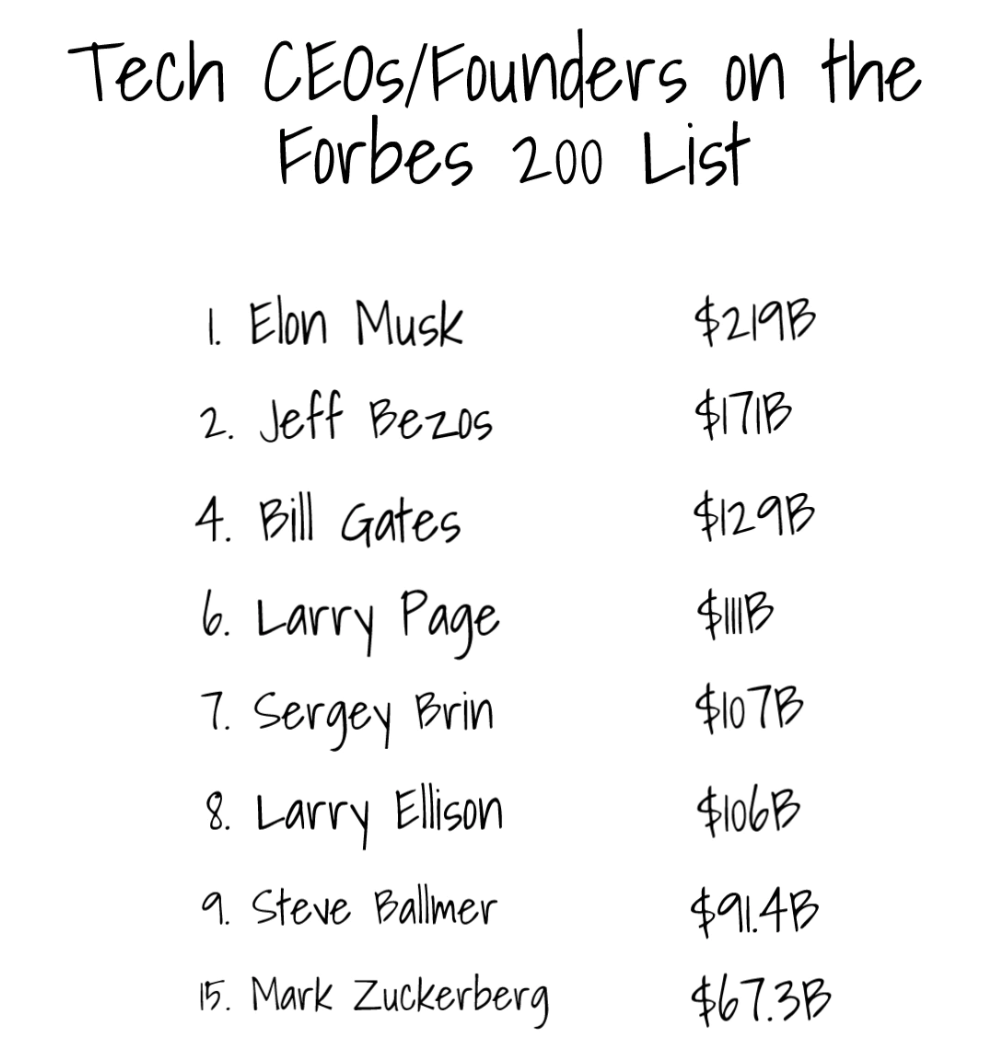

在讨论中,我对待这一问题的态度是较为悲观的。在过去 30 年的时间里,科技行业的增长客观上产生了相反的效果。价值创造集中在较少的公司群体中(其中许多公司在各自的垂直领域进行有效的垄断),同时创造的财富也集中在较少的人群中(创始人、早期员工和投资者)。世界上最富有的九个人中有七个人创立或经营美国的科技公司,他们的财富总额约为 1 万亿美元。

我们将探讨是什么使科技行业能够创造和获取不成比例的价值,但我真正想深入探讨的问题是“加密货币和 Web 3 会不会使财富差距永久化,或者说它可以使竞争环境变得更加公平?”

接下来,就让我们好好展开一场头脑风暴吧!

Web2 的价值获取

正如我上面所提到的那样,在过去的 30 年的时间里,最大的科技公司能够创造并获取相对于其规模而言不成比例的价值。

亚马逊、微软、谷歌、苹果和脸书在电子商务、操作系统、搜索、智能手机和社交媒体方面都是有效的垄断者,他们拥有整个行业并攫取了其行业的大部分价值。

这些公司的创始人和 CEO——索斯、盖茨、佩奇、布林、埃里森、鲍尔默、扎克伯格都积累了大量财富。现在我可以把埃隆也放进这个群体,因为他拥有了推特。

我们可以将其归结为这样一个事实:由于计算机、软件和互联网的存在,一个小团队可以以前所未有的倍数创造和获取价值。价值创造的突然高峰在历史上也曾发生过,在工业革命期间,机器取代了人类劳动。

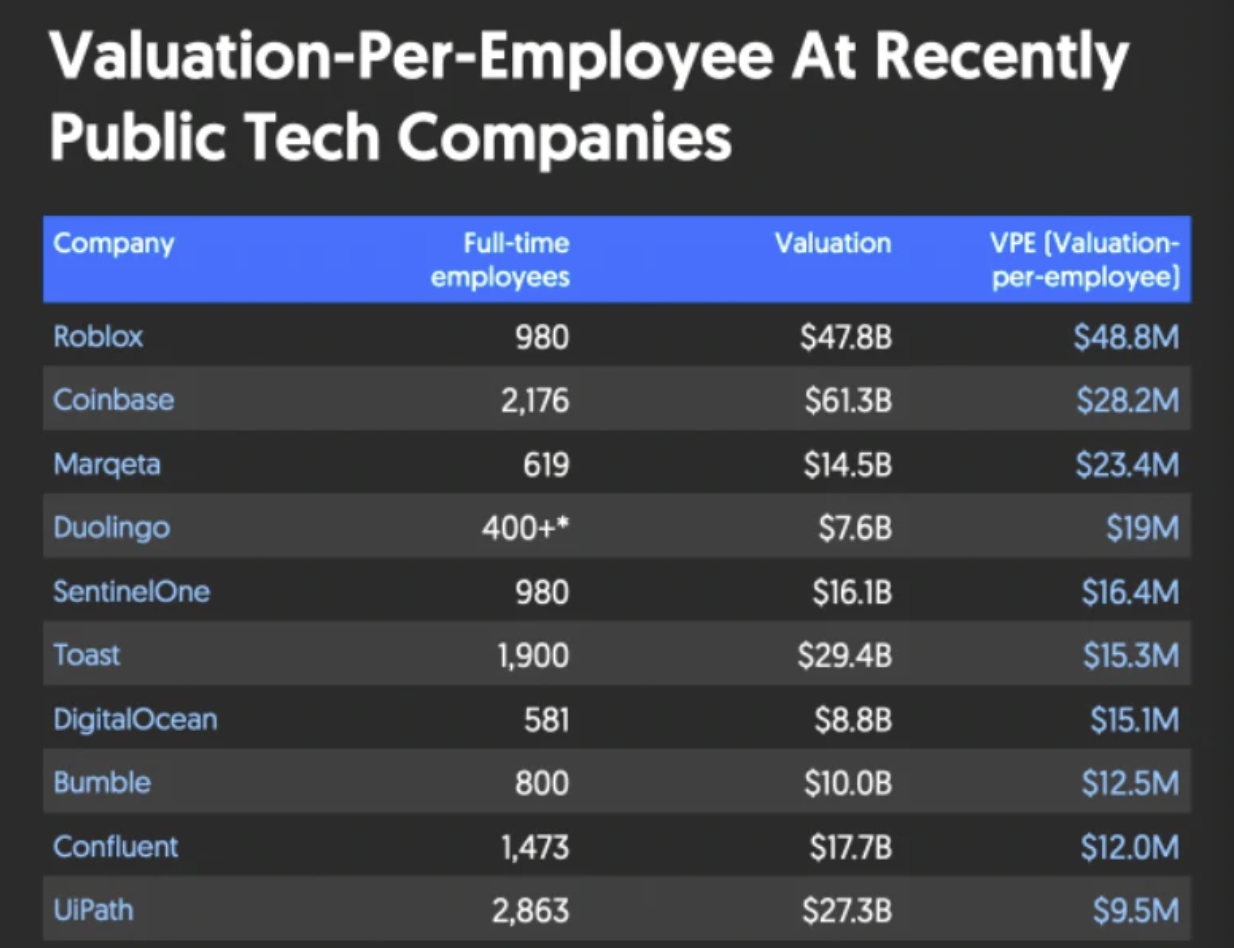

亚马逊在 1997 年上市时有 256 名员工,亚马逊在上市时的市值为 4.38 亿美元,换算成每个员工的估值为 171 万美元。今天,最近上市的科技公司的人均估值甚至更高。

财富集中的另一个角度是地理位置

上述八位最富有的科技亿万富翁所创立或经营的七家公司都位于美国西海岸的加利福尼亚和华盛顿。

拥有最大所有权的早期员工也会在主要办公室附近办公,导致个人财富集中在这些地区。自 2000 年以来,美国增长最快的 7 个房地产市场中有 3 个是圣何塞、旧金山和西雅图,这并不奇怪。

金融化

即使在科技领域之外,资产所有权也在过去 30 年里集中起来。

自 1980 年以来,美国经济经历了快速的金融化,企业利润中越来越多的比例来自于金融活动,而不是贸易或生产。在同一时期,美国家庭财富从实物资产(房地产、商品)向金融资产(股票、共同基金)转移。从 1984 年到 2011 年,房地产从家庭财富的 40% 下降到 25%,而金融资产从家庭财富的 25% 增长到 50%。

美国前 10% 的家庭拥有 90% 的股票和共同基金财富,但只有 30% 的主要住宅所有权财富。拥有实物资产有一个障碍,而金融资产不存在这个障碍。你需要靠近实物资产才能获得效用,这就是为什么住在底特律的人在底特律拥有房子,而住在圣地亚哥的人在圣地亚哥拥有房子,而不是底特律。

我在这里的结论是:

- 技术和互联网使我们能够用更少的人创造更多的价值,而传统的公司结构使这些人获得了不成比例的价值;

- 金融资产所有权比实物资产所有权更容易被集中,因为实物位置并不能消除金融资产的效用

Web3 的财富分布

Web 2 加密货币财富的分布与更广泛的科技行业类似。

加密货币开始于 Web 2 世界,它由总部位于旧金山等通常中心的中心化公司所主导。大部分的价值创造和获取发生在几个大型交易所(Coinbase、币安、FTX)。他们的小团队创造了不成比例的价值,他们的创始人和早期投资者掌握了大部分的财富创造。这三家公司的首席执行官(其中只有一家是公开交易的)都出现在福布斯 100 强名单上。

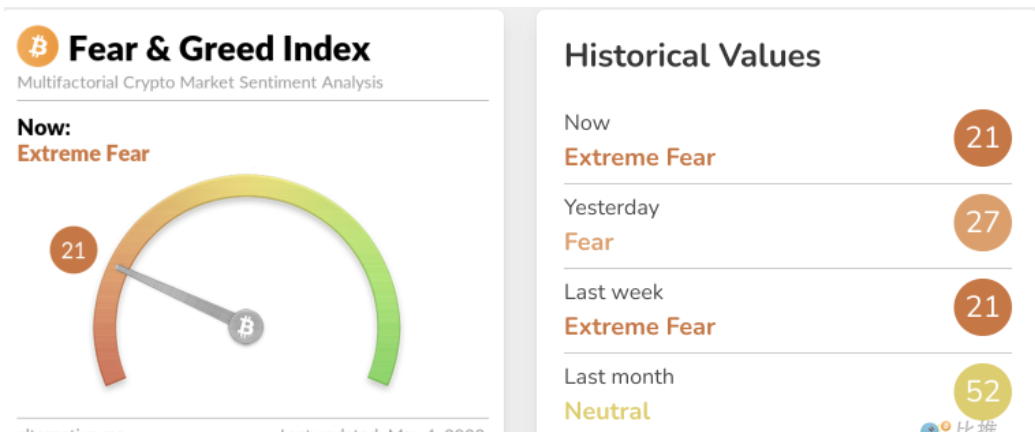

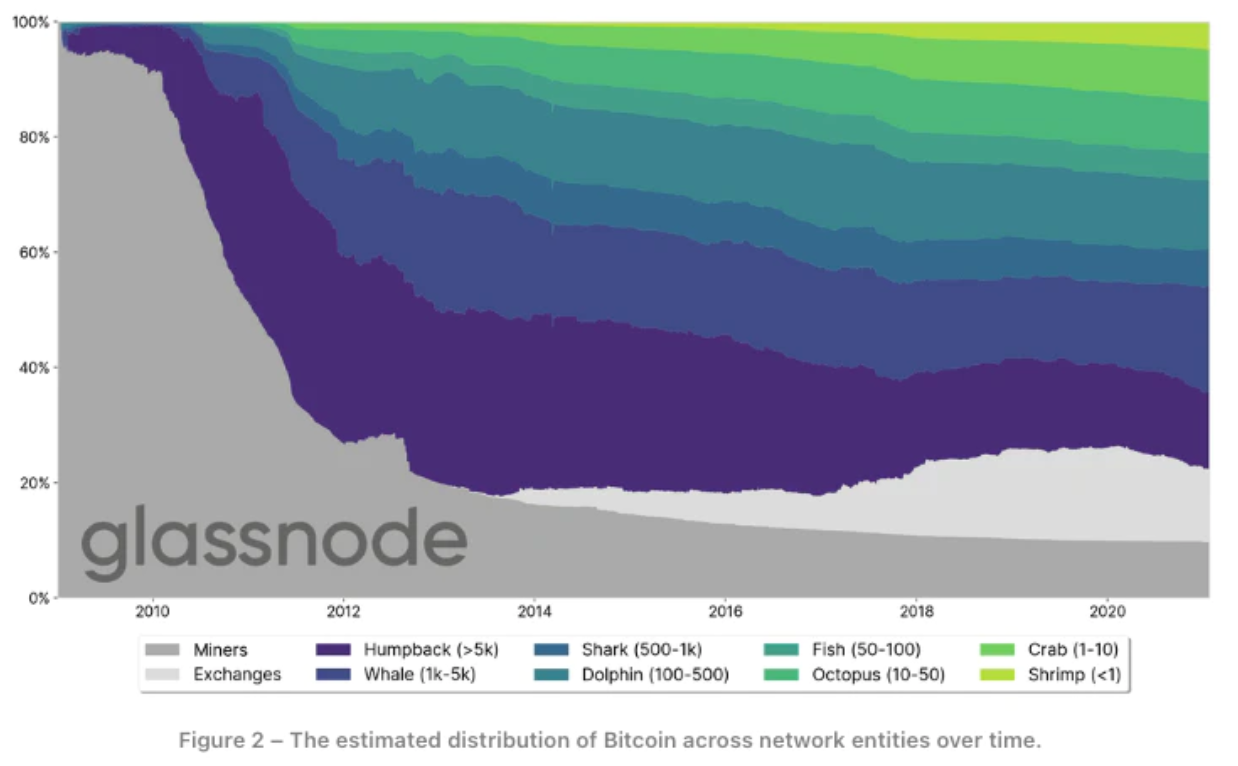

不过有趣的是,在资产所有权方面,虽然大约 70% 的比特币由前 2% 的网络实体拥有,但实际上从 2012 年到 2022 年,散户投资者的数量一直在逐步持续增长。在 2012 年,拥有 10 个比特币或更少的散户投资者持有总供应量的 2%。在 2022 年,这部分散户投资者拥有大约 12% 的比特币供应。

我非常喜欢这个数据,因为它违背了常规。一般来说,高风险/高增长的资产类别(即科技初创公司)不容易被普通散户投资者获得。而加密货币的独特之处在于,它既是高风险/高增长,又容易获得。

看到散户拥有比特币 10% 以上的资产,你可以说它仍在寻找产品与市场的契合点,这令人耳目一新,同时也是财富分配潜在转变的有力指标。

地理位置

从地理位置上看,Web3 比 Web2 更加多样化。

毫无疑问,旧金山和纽约是 Web3 的活动中心,但他们并不像 20 年前的硅谷和西雅图那样占主导地位。

当前 Web3 的默认工作安排是“远程优先:。你可以在任何地方办公,这意味着创业团队在地理上更加多样化了。我有生以来第一次发现我的大部分同事都在美国以外的地方工作(这也恰好是我在这个行业工作中最喜欢的一个方面)。

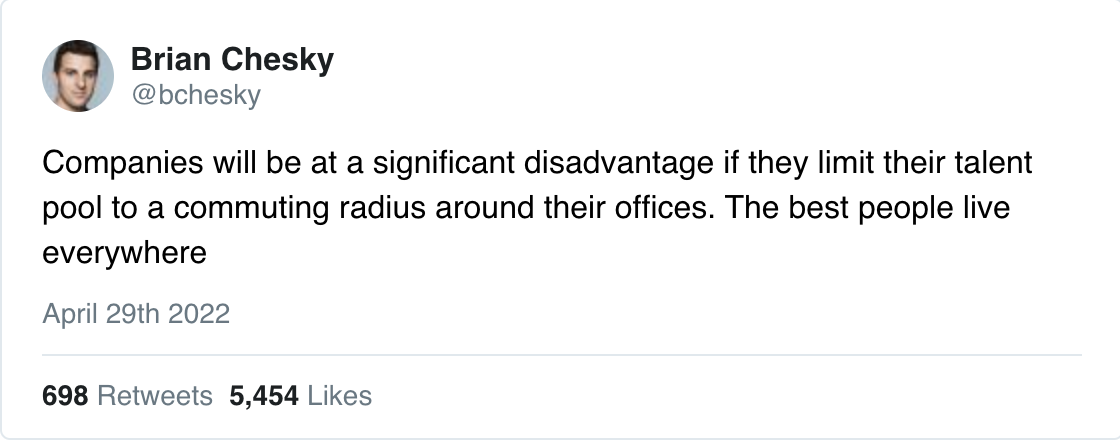

最好的人才生活在世界各地。

如果公司将他们的人才库限制在办公室周围的通勤半径内,他们将处于明显的不利地位。最好的人才生活在世界各地。

还有两种市场力量正在影响加密货币、Web 3 人才和公司的所在地——监管和税收。

当前有大量加密货币人才流向内华达州、德克萨斯州和佛罗里达州等没有州所得税的地区,以及波多黎各和葡萄牙等有优惠资本收益待遇的国家。

对于公司来说,监管和税收会影响你的运营成本。当前世界领先的交易所之一的 FTX 最近将其全球总部从香港迁至巴哈马,主要是出于监管和税收的原因。对于上一代科技公司来说,这样的搬迁是不现实的。他们需要在人才聚集的地方发展。

价值获取

Web3 的价值获取已经比 Web2 的分布要多得多。

它从所有权开始。分布式网络和应用程序的所有权与 Web 2 的同类产品不尽相同。例如,推出代币的协议通过空投、赠款、奖励等方式将总供应量的 50% 或更多分配给社区,这已经成为惯例。这意味着创始人、早期团队成员和投资者持有的数量减少了 50%,而用户和早期支持者持有的数量增加了 50%。

价值的获取自然也是更加去中心化的。区块链和 Web 3 协议产生了大量的收入,但它不是由单一的公司捕获的。相反,费用收入被分配给矿工、验证者、订户和流动性提供者。

现在你可以说,这些质押者群体只是取代了传统公司结构中的员工。虽然这有一定的逻辑性,但没有一个中心化所有权的单一实体的事实意味着分布式系统的价值获取将更加的去中心化。

最后的想法

在我写这个问题的时候,我的脑海中一直在想着所有权经济。所有权经济创造的资产数量正以指数形式增长,用户对这些新创造的产的访问量也在不断增加。

所有权经济,特别是 NFT 将如何影响财富分配?我有信心的一件事是,它将在地理上变得更加多样化,我不确定的一件事是它会有集中。