英伟达被谁“绑架”?

BusinessCars黄仁勋认为,“算力即权力”,但他一统江湖的格局,或许不会持续太久。

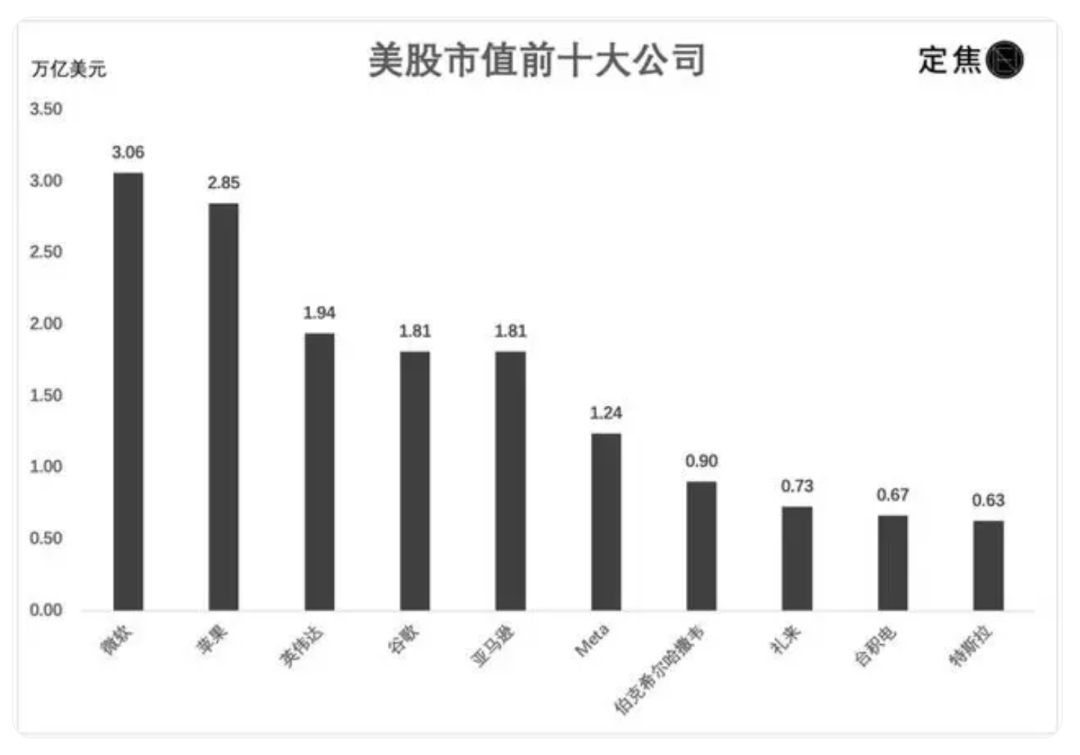

2月23日,英伟达市值大涨16%,增加约2770亿美元(约合人民币2万亿元),被网友戏称为“一夜涨了一个茅台”(贵州茅台A股市值目前约为2.16万亿元)。

这意味着,英伟达成为全球首家市值突破2万亿美元的芯片公司,而且仅用9个月实现从1万亿美元到2万亿美元的跨越,引发全球科技圈震动。

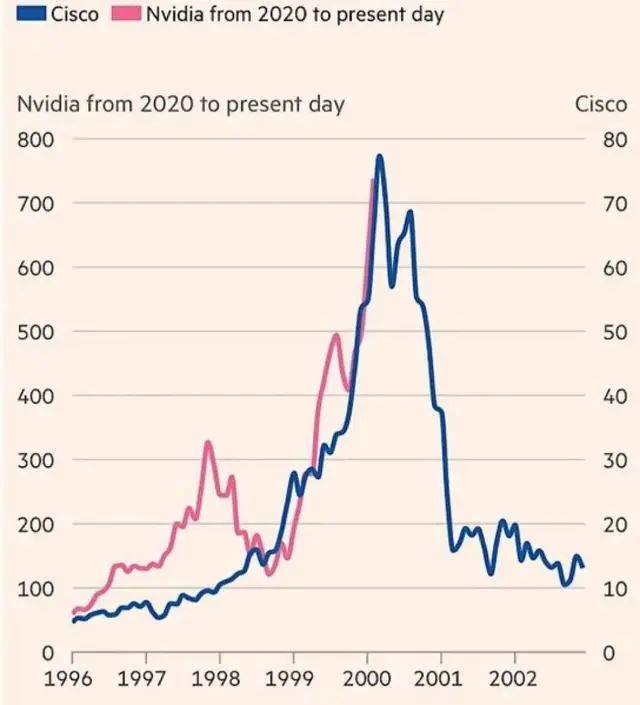

毕竟这番势如破竹的涨势,不免也会让人联想起另一个昔日的市场宠儿——特斯拉。

彼时,这家电动汽车巨头的市值,远远超过了通用汽车和福特汽车等美国老牌汽车制造商的总和,成为了全球市值最高的汽车制造商,并掀起了美股市场上现象级的买入狂潮。

然而如今,特斯拉的股价与2021年的峰值相比下跌了逾50%,其他在昔日与之同步走高的电动汽车新贵,当前也已跌得面目全非。

所以此前也有不少投资者担忧英伟达人工智能芯片供不应求的局面难以持续,以至于无法支撑其不断攀升的股价。但现实是,英伟达在很大程度上已改变了许多人的看法。

泼天的富贵

其实每一家科技新贵要想能够接住这“泼天的富贵”,首先得会讲故事。而英伟达则非常简单,就只是利用了游戏、AI计算、自动驾驶,就讲好了这个故事。

现在人们一提起英伟达,必然提到AI。其实英伟达最早的故事,跟AI没有任何关系,它是从一张跟游戏有关的“卡”开始的。

PC时代,大部分高端PC都会配备CPU和GPU。CPU即中央处理器,GPU是图形处理器,前者由几个高效的计算核心组成,擅长通用计算,后者拥有上千颗小计算单元,适合大规模并行计算,尤其擅长图形和视频。

所谓“计算机”,首先得有计算能力,这两块芯片就是给电脑提供算力的,属于底层硬件。英伟达做的是GPU,其实就是电脑显示芯片,或者说游戏显卡。

过去很多年里,英伟达超过一半的收入都来自游戏业务。可以说,打游戏的人给了这家公司“第一桶金”。

但一开始这只是一门相对传统的生意。

意外的是,GPU并行计算的特点,非常适合AI计算,而英伟达正好踩上了AI时代的浪潮,一大批公司进军人工智能,加大深度学习研究。当时,云厂商纷纷在自己的云平台部署英伟达GPU,以增强计算能力,包括美国的几个科技巨头,以及中国的BAT,都成为英伟达的客户。

就在2016年前后,还涌现出一大批自动驾驶公司,它们被视为人工智能技术的重要落地场景。英伟达和百度、大众、Uber等达成合作,还投资了自动驾驶公司景驰、图森科技,以推销自己的GPU。

2017年,英伟达成为全球最大的独立GPU厂商,占据70%的市场份额。

此后,英伟达每一步又踏准了时代的节奏。

2017年,比特币、以太坊等加密货币价格暴涨,引发“挖矿潮”。“挖矿”就是通过高速计算来获取加密货币,需要用到显卡,显卡越多,挖矿速度越快,赚钱越快。于是,很多人四处购买英伟达GPU,一度被买断货。

加密货币助推英伟达股价大涨。到了2018年10月,英伟达股价超过290美元。

但这些都看似“小打小闹”,毕竟AI行业过去画的几个大饼——自动驾驶、元宇宙,都是一地鸡毛。英伟达对于AI的探索也都是草草结尾,但爆发时刻发生在2022年,OpenAI发布ChatGPT之后。AI创业卷土重来,生成式AI成为风口,大模型打头阵。

随后,得益于人工智能(AI)热潮和一次次超预期业绩的提振,英伟达的股价在一年多时间里涨了6倍。

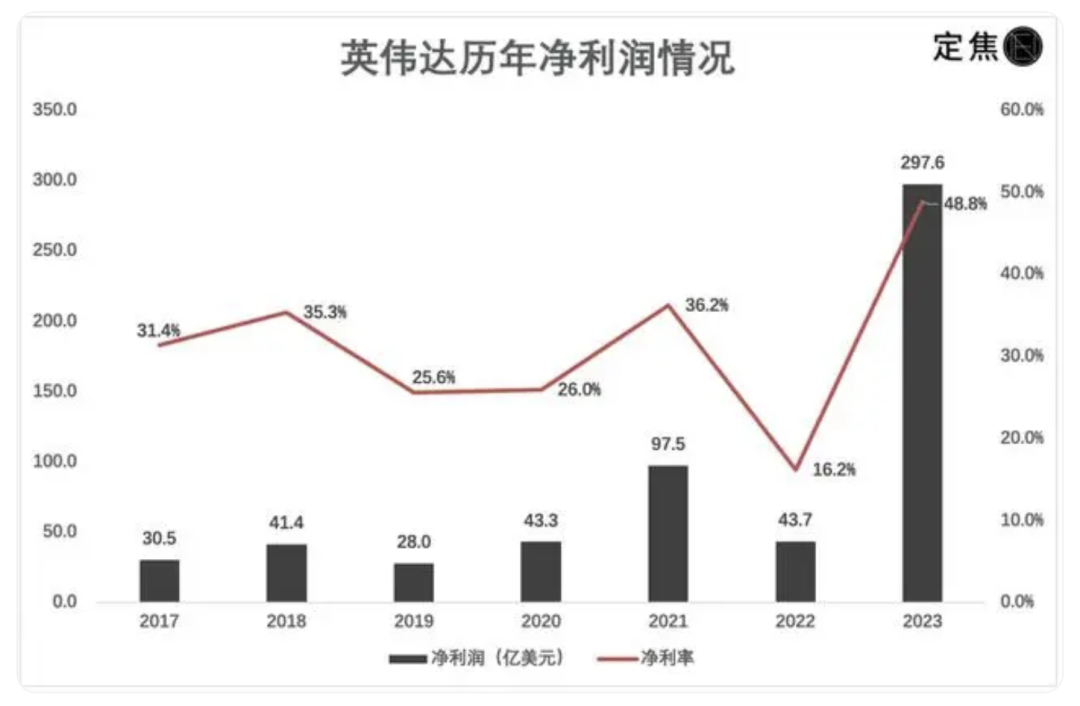

股价飙涨背后是其亮眼的财报业绩。

财报显示,英伟达第四财季(2023年1月30日至2024年1月29日为英伟达2024财年)营收为221亿美元,同比剧增265%;净利润为122.85亿美元,同比暴涨769%;摊薄每股收益为4.93美元,同比暴涨765%。

从整个2024财年来看,英伟达营收达到609.22亿美元,同比增长126%;净利润录得297.6亿美元,与上一财年的43.68亿美元相比暴涨581%;摊薄每股收益为11.93美元,与上一财年的1.74美元相比增长586%。毛利率则为72.7%,同比增长15.8%。

值得注意的是,在国际科技竞争中,算力被视为关键因素,而英伟达则是无可替代的存在。目前绝大多数公司都离不开英伟达先进的AI芯片。富国银行数据显示,英伟达在数据中心AI芯片市场占据98%的市场份额,而第二名AMD的市场份额仅为1.2%,第三名英特尔更是不足1%。

据了解,英伟达、英特尔、AMD三大巨头是全球芯片市场的主要供应商。过去英特尔一直被视为全球最大的芯片公司,但到了2023年,英伟达的营收规模超过了英特尔,成为全球最大的芯片公司。

“加速计算和生成式AI已达到一个转折点。全球企业、行业和各个国家的需求都在激增。”

英伟达创始人黄仁勋指出,“推动我们数据中心平台发展的因素日益多元化,包括大型云服务提供商和专业GPU提供商对数据处理、训练及推理的需求,以及企业软件和消费互联网公司的需求。汽车、金融服务和医疗等垂直行业目前已达到数十亿美元的规模。”

大举入局

近来,华为因智驾芯片产能不足,导致新车交付不力,受波及的车型主要有智界S7、阿维塔12和问界M9,这也引起了市场的关注。而关注的焦点几乎都是集中在华为MDC 810计算单元(形同英伟达Orin智驾芯片)中某个组件的短缺。

就在华为智驾车型产能受困时,英伟达借国际电子消费展宣布拿下了数个关键中国汽车客户。

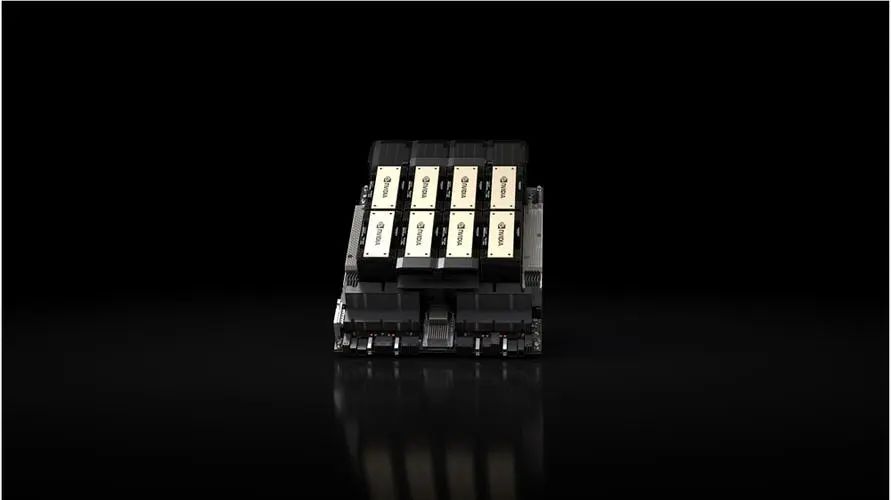

其实早在2018年1月,英伟达就推出了第一款基于自动驾驶数据处理的Xavier芯片。2019年发布了迄今为止最大算力(254 TOPS)的Orin芯片,成为诸多造车新势力展示自动驾驶(智能辅助驾驶)少有的几个可量化的优势指标,并一举拿下智能驾驶初期市场近乎“所有”订单。

显然,英伟达已经做好了大举入局汽车智驾领域的准备。此前黄仁勋更是为汽车业务立下6年110亿美元营收的新目标。

英伟达布局汽车的心思早就有了。

2015年到2022年期间,英伟达依靠其在智能驾驶领域长期累积的技术优势,先后推出了Tegra系列、Paker、Xavier、Orin等多款高算力芯片产品,并且结交了一大波朋友,特斯拉、奔驰、路虎、沃尔沃、蔚来、小鹏等均被囊括进英伟达的“朋友圈”内。

但尽管汽车被英伟达列为三大业务(数据中心、游戏、汽车)之一,和其他业务相比,汽车多少有些拖了英伟达的后腿。英伟达2023年四季度财报显示,汽车业务收入2.81亿美元,环比增长8%,同比下降10%,占总营收1.2%。

所以黄仁勋也为英伟达的汽车业务招来了原小鹏汽车自动驾驶副总裁吴新宙,他曾在高通负责自动驾驶业务。业内分析表示,有了吴新宙的加入,从智能驾驶硬件、软件,到模拟引擎,再到AI服务器,甚至技术服务团队,英伟达在智能驾驶能力上的闭环也将完成。

不过值得一提的是,在自动驾驶行业内,英伟达虽然技术强悍,却一直被业内人士所诟病。有汽车产业链人士表示,GPU产能的短缺,让英伟达在车企、自动驾驶公司面前表现强势。会偏向挑那些想建立技术门槛的客户、愿意投入的客户,而不是想要平价方案的客户。

黄仁勋也有浓重的危机感。去年英伟达GTC大会上,推出了70TOPS低算力版的Orin,进一步下沉,以和高通8155等主流市场里的竞争对手竞争。

但如果英伟达想要拴住更多汽车客户,那么就不能只是一个承担出售芯片的角色。

目前英伟达有三个汽车平台,分别是NVIDIA DRIVE® Infrastructure 、NVIDIA DRIVE AGX™ 、NVIDIA DRIVE Concierge以及NVIDIA DRIVE Hyperion™ 。

截至目前,采用英伟达DRIVE平台的车企名单在不断递增中。2024年,英伟达宣布与中国四家企业达成合作协议,分别是理想、长城汽车、极氪以及小米。

据悉,英伟达在与理想汽车的战略合作中,选择了采购NVIDIA DRIVE Thor集中式车载计算平台作为其下一代车型的智能驾驶系统平台。这一平台的应用将有助于提升理想的智能驾驶水平,为用户带来更加便捷和安全的出行体验。其他三家则表示,新一代自动驾驶系统都将采用英伟达的NVIDIA DRIVEOrin计算平台。

不过眼下对AI算力需求庞大的中国市场开始困扰着黄仁勋。

受到出口管制影响,英伟达面临着在中国市场的业务萎缩。

美国商务部部长雷蒙多今年1月公开演讲则称,美国正在全力阻止中国获得用来训练大模型的算力。2023年10月,美国商务部工业和安全局针对中国更新“先进计算芯片和半导体制造设备出口管制规则”(下称“出口管制规则”),禁止英伟达等企业向中国出售先进AI芯片。

2023年9月之前,英伟达在中国大陆地区的收入不断增长,但2023年10月美国“出口管制规则”出台后,来自中国市场的收入暴跌。

2023年第三财季,英伟达中国大陆收入高达40.3亿美元,环比大涨47%。出口管制规则出台后,2023年第四财季英伟达中国大陆收入仅为19.5亿元,环比大降52%。当季,中国大陆仅占英伟达总营收的8.8%,是历史最低点。

尽管面临出口管制等政策因素,英伟达仍试图通过为中国市场定制符合出口规定的芯片来维持其在中国的业务。

在2023年10月17日美国再度收紧出口管制政策之后,英伟达为中国市场推出了H20、L20、L2三款芯片,为满足出口合规要求,这些特供芯片与A100/H100等芯片相比,数据传输速率或其他关键性能指标上做出了阉割。

目前,L20和L2还没有正式的销售时间表,该系列中性能最强的H20已经开始预售。

但未来五年内,如果国产芯片逐渐成熟,那么英伟达在中国市场的领先优势将会继续缩小。目前,英伟达的竞争对手也渴望在这个市场上分一杯羹。

在2022年的38万片高算力SOC出货量中,地平线以2.36万片的出货量成为仅次于英伟达的全球第二大高算力SOC供货商,市场占有率约6.20%。黑芝麻智能则以1.82万片的出货量紧随其后,市场占有率约4.80%。

英伟达一路走来,并非一帆风顺,毕竟市场对于英伟达的需求将会阶段性饱和,而他同样在尽全力守住自己的市场地位。黄仁勋认为,“算力即权力”,但他一统江湖的格局,或许不会持续太久。