AI时代,云计算是必胜股?

丫丫港股圈今年美股从年头涨到年尾,可谓气势如虹,而上涨的火车头毫无疑问是Ai,英伟达,微软等公司悉数大涨新高。是纳指全年表现达到40%的关键。

但除了耳熟能详的大公司们,在美股的云计算领域更是风起云涌,多个公司今年以来的涨幅惊人,而业绩却也在经济下行的趋势中保持高速增长。

在美股的云计算和云服务公司中,超过80%的公司今年涨幅跑赢纳指,其中也不乏多个翻倍的标的。

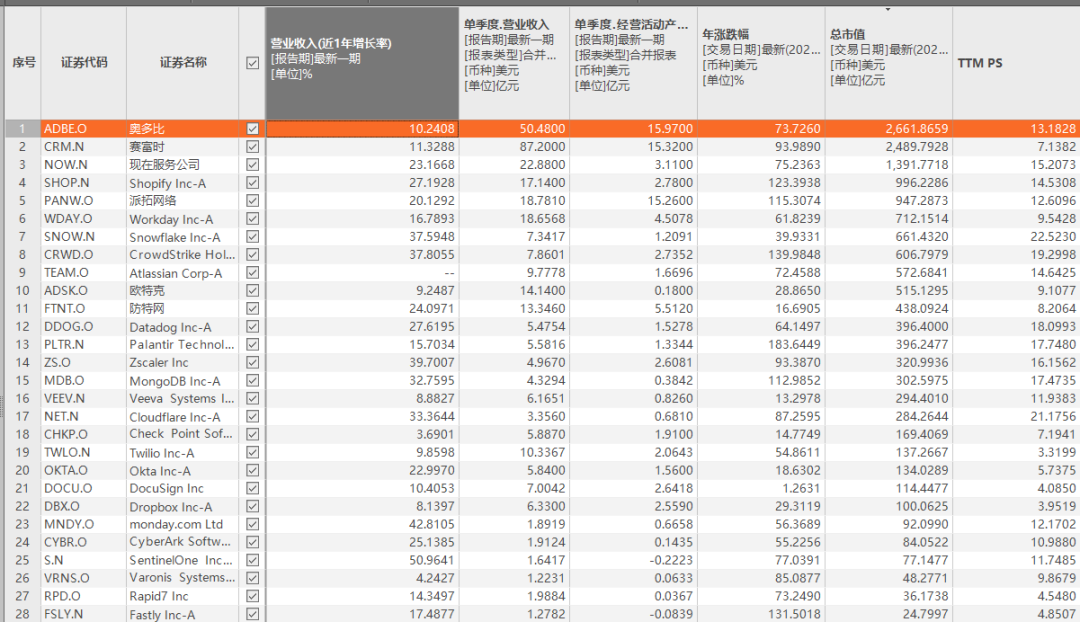

其中,方向分为:网络安全如CRWD、PANW、ZS、S和FTNT,数据存储结构的MDB和NET,综合的saas工具如CRM、adobe、adsk和shop等,另外palantir也可以视作一家综合的ai分析工具平台。

不过,在上涨过后,这些公司的估值都悉数回到了2021年高点的附近,美股向来最看重长期持续的高成长性,营收预期随着降息到来有进一步提升的倾向,似乎还能消化高估值。

所以,对于这些云计算服务商,未来的看点在哪,目前的市值是否已经过度透支了呢?

一、Ai时代的计算结构迁移

Chatgpt是今年Ai产业大放异彩的主要动力,然而,chatgpt所推动的业绩提升,却更多地发生在训练Ai的硬件板块:因为大家都不想错过Ai时代的船票,互联网公司争先恐后地建设大模型,而非互联网公司,要么试着自己做一个小模型,或者寻求与openai这些Ai公司的合作,让整个公司的数据Ai化,可以与chatgpt结合实现自动化的数据分析和流程简化。

企业的这些行为自然造成了算力短缺,而英伟达作为Ai芯片行业的绝对龙头,业绩的大爆发下股价也随之爆发。

除了英伟达,各类数据中心服务商,如SMCI等,在过去,它们在市场眼里就是一个低利润率的硬件组装厂的角色,利润率常年不超过5%,但随着算力短缺,它们也进入了短暂的供不应求状态,大幅提升的营收,也使得市场不得不对它们进行了重估。

在算力和训练后,Ai时代所需要的设施远不止这些,云计算板块则是一个未来的基础建设者的角色。

这些公司的增速在ai爆发之前就已经不错,主要在于它们不断顺应了企业发展的变化,如疫情的几年间,大量的分布式办公需求爆发,导致了企业员工需要在家中进行对公司服务器的访问,这就大大增加了网络结构的复杂性和不稳定性,而各种网络安全和数据结构的公司的需求增长也都来自于此。

疫情后,这些网络架构被保留了下来,因为随着企业数据量的膨胀,拉长时间看,服务器访问的节点灵活性需求必然增长,多区域访问数据交互的速度要求也必然增加,旧的范式已经回不去了。

这些都催化着核心的网络安全和数据结构领域的繁荣,也是今天我们所看到的类似crowdstrike或者cloudflare这样的公司表现出众的原因。

往后看,Ai时代企业的结构变化,将需要更多的各类基建设备,类似的,像中国的基建繁荣,便造就了很多资源股、工业股、设备股的过往繁荣,同理,Ai化也有能力带动这些附属的云计算公司从中受益。

具体而言,chatgpt等大模型的最大看点在于企业端的应用拓展,例如企业希望chatgpt能阅读完过去企业经营的各个环节产生的各个数据,然后从不同部门的角度,来实时总结归纳,这相比人手的查漏补缺,要快得多。同时,各个部门通过自然语言,也可以实现之前的复杂的工具流程才能完成的协作,而很多核心的功能,随着Ai对各项企业工具的应用方法和数据了解透彻,通过跟Ai的几段对话就能实现过去几个小时的工作流,这是一个极其强大的AI用法。

云计算的功能,就是保证云上的数据安全,工作者与Ai的交互速度最大化,整个系统的容错度。推动Ai的加速,完美运行,不被干扰,这些都是需要云计算的各个基建设备来保证的,无论chatgpt在云端运行得多快,只要作为cdn的加速器不够好,就有可能在运算完的几十秒后,才能在终端输出到答案给使用者,这用起来就毫无体验了。类似的,一辆车设计得再完美,可以跑400km/h快,没有路况完美的高速公路配套,跑再快也没用。

二、云计算真的跟得上Ai么?

需要注意的一点是,云计算是Ai时代整个网络生态迭代不可或缺的基建服务提供商,但ai基建似乎还没有开始。

目前看来,行业的繁荣,整个云计算板块的上涨,还是与2020-2021年的上涨有相似之处,想象的力量大于业绩的力量。

作为对比,Ai总龙头英伟达涨幅惊人,但营收增速也惊人,今年Q3的业绩增速达到85%,单季度增速更是达200%。

同比高增且环比逐季加速。

但在上表列载的所有云计算公司里,都不满足这个条件,同比增速平稳,环比逐季降速是常态。

云计算板块涨幅里面,多是估值驱动,相比之下,英伟达估值提升幅度反而没那么大,从去年底到现在,PS大概从13倍到现在的17倍。

而云计算板块涨1倍的公司,大部分营收增速都不超过40%。一算,涨的全是估值。

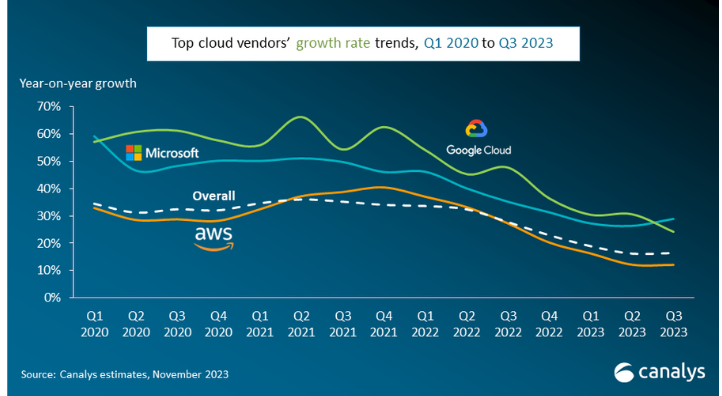

云计算板块目前的营收增长仍是来自于企业的降本增效趋势延续。包括革新数据结构和安全模型,对企业的it等各项系统进行简化。也因为没有Ai的全面渗透,营收增幅普遍不算高,作为对比,微软的营收增幅为12%,微软云增速为29%,在这个板块里面排名前列,但微软云和微软是什么体量,这些营收几个亿的公司增30%+,要求不过分吧?

从PS来看,云计算公司大多数都是令人费解的。从文章开头的图表中能看到,以最新一个季度的营收乘4所计算的PS,大部分公司都高于10倍。而10倍PS要么对应高增长要么对应高利润率。

但saas行业这么多年来,最强的公司利润率也高不过30%,自由现金流率的极限在40%左右,不如芯片设计龙头或制药龙头。但估值常常比它们高。况且,利润还经常要加回期权激励费用调整,有障眼法。目前扫一眼,整个行业亏损居多,很不保守地用ocf率替代利润率,也没高到哪去。

成长性方面,目前整个行业的营收增速大概在30%+左右,是跑赢了经济,但10倍PS的定价,增速也没那么吸引。另外,这个增速与低利润率也相互对冲了。

可以说,大家都看得到2024年营收增长,但要合理化估值仍需要:2025年业绩继续高增长并且开始实现较高水平的利润率,当下的市值才勉强与互联网具体相当,由此可见,这个板块绝非便宜。

不少公司的最近季度业绩会上披露,公司业绩趋势加速的可能性不大,不少公司还压低了预期,降息预期可能来也可能不来,但企业的保守支出态度是延续的,若在saas端的开支未能带来更高的利润,反倒造就了更高的费用,那就没有什么加大投入的动力了。

这些云计算公司的客户,大部分是全球的各大大型企业,包括500强等。但注意的是互联网巨头们的云工具自有开发率不低,例如微软谷歌亚马逊等,微软是目前网络安全行业的第一巨头。也就是说,云计算的生意客户是广大的非互联网企业。

而我们把目前美股大公司的业绩和涨幅拉开看看,互联网复苏是主题,而抛开互联网的各大传统产业,消费、医药、工业等,业绩没几个亮眼的,它们今年以来也基本被美股遗忘了,但这些公司反倒占了云计算公司相当大的一部分收入比例,这样看来,也确实可以理解业绩的压力了。除非Ai在企业端的结合应用化完全推开,否则,云计算板块不可能加速增长,估值消化很困难。

最后不得不防的风险是,Ai时代有些当下的云计算细分服务很容易被替代。就如互联网多年的发展里,已经有很多东西抛进了历史的尘埃,如软盘,PDA。而今天,例如云原生技术,也正在对传统的IT系统建设进行颠覆,这个行业很多工具回头看都是一个过渡产物。

云计算板块里面小公司云集,很多公司都是专一一个小方向,固然它们有各自专注的创新。例如datadog是数据监控、okta是身份认证、zacaler是零信任管理,fastly是加速器,它们都是一个小节的极致。

但这么小的环节,就很容易被Ai的丰富性所替代,甚至有些公司,就是基于小模型做的云计算工具,小模型更容易被大模型的功能所吞并。而小工具被夸大其作用,被快速增长的kpi掩盖了天花板,后果很严重。

例如zoom,一个功能简单的视频软件,只是企业流程中小小的一环,最高峰时到达万亿人民币的市值,要是公司不进行多元化的应用拓展,真想不到如何支撑其价值,当然,目前的股价也告诉了我们天花板是如何起作用的。

只有一些已经开始实现多功能,占据一个环节的公司,有走向综合平台化能力,像CRM、NOW、SHOP、ADBE那样成为真正的巨头,才可以排除产业小工具过渡的风险,如snowflake、crowdstrike等。但偏偏,它们的PS已经高达20倍。

三、结语

所以目前整个云计算板块,核心的看法就如下图的观点。

不同云计算公司也许未来有不同的表现,有些公司的更接近Ai落地的链条,如CDN和数据结构,它们未来业绩加速的时间点更快。而有些公司利润率改善得很快,它们理应提一点估值。还有些公司只是单一小工具,被替代的风险正在加大。有的公司则有多元化能力,未来确定性更大。但这些因素,都已悉数被估值price in ,差的5倍PS,高的20倍PS,当然了,PE全不能看。而若把同样的增速,利润结构,放到国内公司上,这样的估值是想都不敢想的。