索辰科技业绩季度性明显,回款周期长,难保亏损成拦路虎

权衡财经

文:权衡财经研究员 王心怡

编:许辉

上海索辰信息科技股份有限公司(简称:索辰科技)拟冲科上市,保荐机构为海通证券。本次拟发行新股不超过1,033.34万股,占发行后总股本的25%,本次拟使用募集资金9.689亿元用于研发中心建设项目、工业仿真云项目、年产260台DEMX水下噪声测试仪建设项目、营销网络建设和补充流动资金。

截至2022年6月末,公司的资产总额为5.614亿元,归属于母公司股东权益为4.373亿元,此次募资资金使用金额是归属于母公司股东权益的2.2倍之多。公司的合并资产负债率有所起伏,2020年度超2019年度近20个点,为36.60%。

索辰科技实控人控股近六成,子公司多亏损,国有参股近5个点;2022年净利润或为负成拦路虎,补助占比超5成,毛利率波动大;营收季节性明显,应收账款高企,账龄较长;与同行差距大,研发费用远不及同行,高管变动大;客户集中度较高,以军工为主,现金流量转负。

实控人控股近六成,子公司多亏损,国有参股近5个点

公司前身为索辰有限,成立于2006年2月24日,由陈灏、陈绍春及贺小箭共同出资设立,注册资本为50.00万元,其中陈灏以货币出资22.50万元,占比45.00%;陈绍春以货币出资15.00万元,占比30.00%;贺小箭以货币出资12.50万元,占比25.00%。2020年4月28日,公司进行了股改。

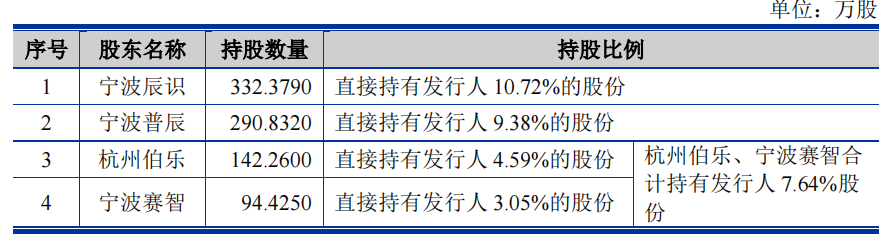

公司的控股股东、实际控制人为陈灏,截至招股说明书签署日,陈灏担任公司董事长、总经理,直接持有公司1,100.4483万股股份,占公司股份总数的35.50%;通过直接持股并担任宁波辰识、宁波普辰、上海索汇的执行事务合伙人分别控制公司股份总数的10.72%、9.38%、2.02%,合计控制公司股份总数的57.62%。宁波辰识为公司的员工持股平台。

上海旸谷持有公司76.7370万股股份,持股比例为2.48%,由上海市国有资产监督管理委员会间接持有100%股权;国开科创持有71.0520万股股份,持股比例为2.29%,由国家开发银行间接持有100%股权,实际控制人为国家财政部。

截至招股说明书签署日,索辰科技共拥有5家全资子公司,其中2021年和2022年1-6月,上海索天分别亏损1786.83万元和1029.13万元,嘉兴索辰分别为亏损151.52万元和208.67万元;香港索辰2021年亏损1.61万元;4家分公司、1家参股公司。

值得注意的是,2018年末,公司因代陈灏缴纳股权转让个人所得税、资金拆借等应收控股股东陈灏款项497.10万元,陈灏分别于2019年1月、2019年11月将公司代缴的个人所得税、资金拆借款归还给公司。此外,2019年3月,出于公司代扣代缴个人所得税的需求,陈灏向公司转入资金1,002.25万元,但后续由于公司更换税务所原因,未能及时办理,公司于2019年6月将前述资金归还,由陈灏个人自行缴纳相关所得税。

2021年12月8日,自然人顾岳与浙江沃丰实业有限公司签订的股权转让协议,自然人顾岳将持有公司的426,330股股份以总计2,487.50万元转让给浙江沃丰实业有限公司,对价为58.35元/股。顾岳这部分股权是在2019年1月从陈灏处以175.42元/注册资本获得,对应公司估值为12亿元。知短三年,1799.97万元升值至2487.50万元,差价为687.53万元。顾岳何许人也,在众多机构纷纷入股索辰科技的上市前夕清仓处理。

2022年净利润或为负成拦路虎,补助占比超5成,毛利率波动大

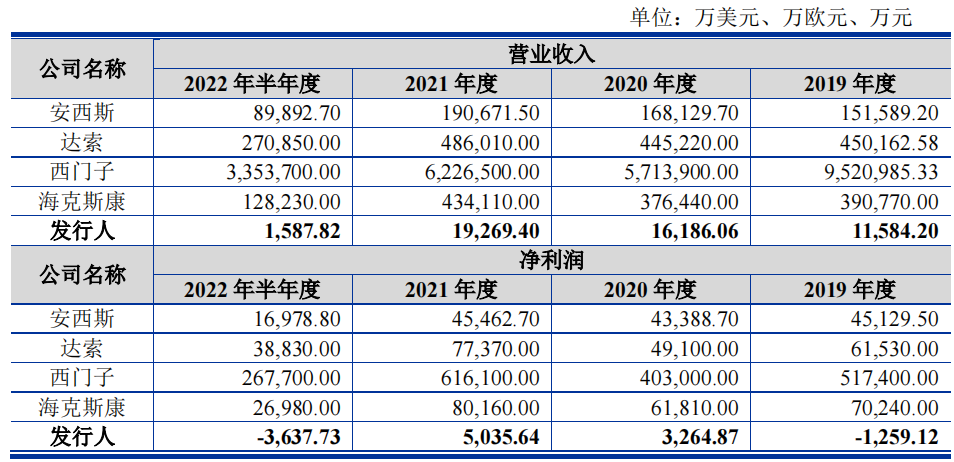

索辰科技是一家专注于CAE软件研发、销售和服务的高新技术企业。2019年-2022年1-6月公司的营业收入分别为1.158亿元、1.619亿元、1.927亿元和1587.82万元,2020年及2021年,营业收入分别较上年同期增长39.73%、19.05%;各期净利润分别为-1259.12万元、3264.87万元、5035.64万元和-3637.73万元。

索辰科技选择的具体上市标准为:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。如果从索辰科技2021年全年净利润预估亏损的话,最近两年或最近一年净利润为正可能都保不住,上市前景不妙。

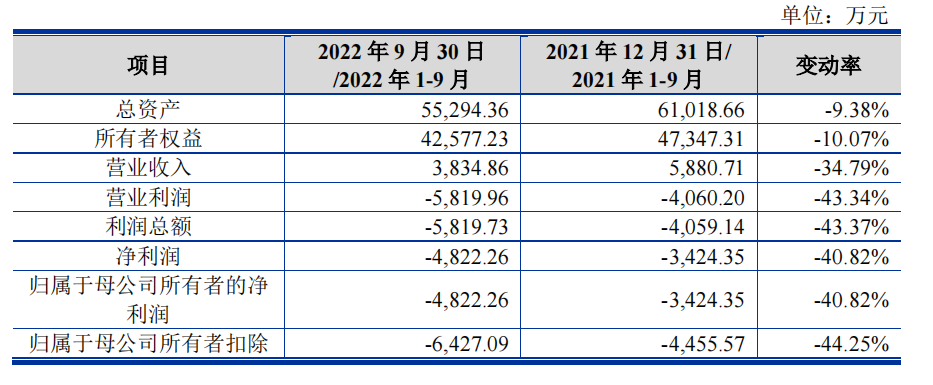

2022年1-9月,公司营业收入为3834.86万元,较上年同期下降34.79%,意味着要营收过亿,在第四季度还需要6165.14万元的营收补入。2022年1-9月,净利润、归属于母公司所有者扣除非经常性损益后的净利润较上年同期相比,亏损幅度扩大40.82%、44.25%。若想保持最近一年或两年净利润为正,2022年第四季度需要补足6427.09万元利润补入。与2021年1-9月业绩相比,索辰科技的亏损面进一步加大。

报告期内,公司计入当期损益的政府补助金额分别为1,017.94万元、924.91万元、2,751.88万元和638.53万元,2020年和2021年占净利润的比例分别为28.33%和54.65%,政府补助占利润总额的比例较高,对净利润的影响较大,公司对政府补助存在一定的依赖性。

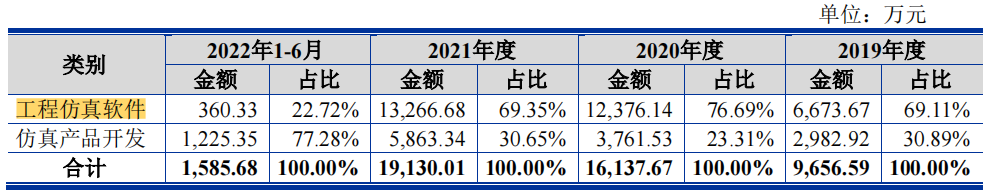

索辰科技产品分为两大类,工程仿真软件以及仿真产品开发,2019年-2021年,公司工程仿真软件收入占主营业务收入比例分别为69.11%、76.69%、69.35%,公司预计2022年工程仿真软件收入占比约55%-60%,较上一年比例有所下降。公司预计未来2-3年公司产品销售收入将稳定增长,各期产品销售结构会根据客户具体需求有所波动,但工程仿真软件作为公司核心业务,销售占比预计将保持在50%以上。

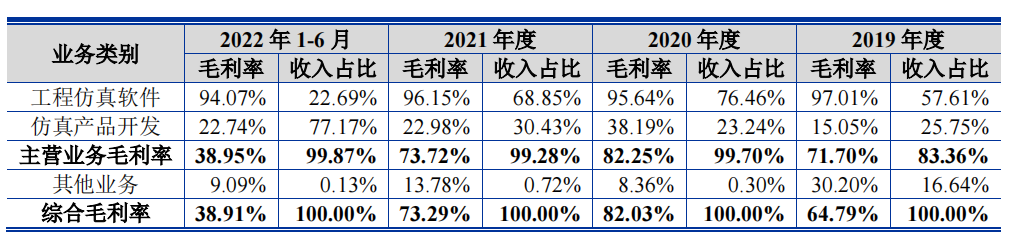

索辰科技两类产品的毛利率存在较大差异,报告期内,公司的综合毛利率分别为64.79%、82.03%、73.29%和38.91%,因产品销售结构、客户结构等变化而存在较大波动。

报告期内,索辰科技工程仿真软件产品的销售占比分别为57.61%、76.46%、68.85%和22.69%,公司综合毛利率随该类产品销售占比的变动而有所波动,2020年综合毛利率上升,2021年及2022年1-6月下降。公司单一学科仿真软件产品的毛利率分别为96.83%、95.61%、95.44%和94.07%,产品毛利率较高且保持稳定;公司仿真产品开发业务的毛利率分别为15.05%、38.19%、22.98%和22.74%,毛利率整体波动较大。

营收季节性明显,应收账款高企,账龄较长

索辰科技主要客户为军工单位及科研院所等,此类客户出于其项目成本预决算管理目的,大部分会在下半年加快推进其项目的进度,并通常于第四季度集中验收结算,使得公司下半年收入规模整体上优于上半年,具有一定季节性。2019年、2020年及2021年,公司第四季度主营业务收入占全年比例分别为78.27%、65.17%和69.26%,公司主营业务收入及业绩具有明显的季节性。

从2022年1-6月的工程仿真软件收入看,从2021年度的全年13,266.68万元直线跌至360.33万元,仅为零头,可谓断崖,或难解释为季节周期性。

受公司收入第四季度占比较高、客户付款审批流程较长等因素影响,公司报告期各年末应收账款金额较大、占当期营业收入比例相对较高。报告期各期末,公司应收账款账面价值分别为1.347亿元、1.395亿元、2.124亿元和2.048亿元,与当期营业收入比值分别为116.28%、86.16%、110.25%和1,289.78%。报告期各期末,公司应收账款周转率分别为0.94、1.18、1.10和0.15,公司客户的销售回款期在1-2年。

2019年末-2022年6月30日,公司1年以内应收账款余额占比分别为46.44%、55.69%、51.66%和51.85%,2年以内的应收账款占总额的比例分别为82.59%、78.53%、79.13%和80.32%,应收账款账龄较长。报告期内,公司应收账款坏账准备期末余额分别为1,776.03万元、2,234.51万元、3,616.83万元和3,351.45万元,占应收账款余额的比例对应为11.65%、13.81%、14.55%和14.06%。

与同行差距大,研发费用远不及同行,高管变动大

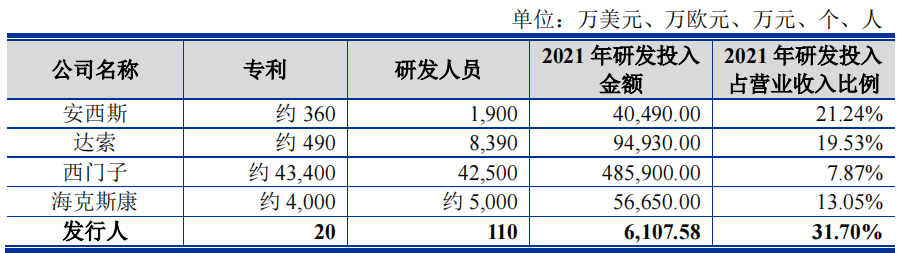

索辰科技目前业务主要聚焦CAE领域,产品业务结构相对单一。公司总体规模较小,在产品、技术、客户积累等方面相比境外竞争对手存在明显差距。现阶段,国内CAE市场主要被境外厂商安西斯、达索、西门子、MSC等公司掌握,上述企业在CAE软件领域深耕多年,积累了雄厚的研发团队和技术实力,并在全球拥有广泛的客户,公司现阶段与上述企业在产品、技术、客户积累等方面相比国外竞争对手存在明显差距。

境外竞争企业成立早、经营规模大、技术实力雄厚。公司成立于2006年,但境外企业早在上世纪七八十年代即开始CAE软件的研发和销售,公司起步较晚。2021年,公司销售收入不及2亿元,同行业中,竞争对手安西斯销售收入19.07亿美元,达索48.60亿欧元,西门子622.65亿欧元,海克斯康43.41亿欧元。

公司目前产品应用集中于军工领域,境外竞争企业除在军工领域外,在市场需求更广泛的民用领域有着全方位的业务布局,全球范围内服务的客户数量众多;相比之下,公司业务领域集中,服务客户数量较少。相比之下,公司产品在功能模块上与竞争对手仍然存在差距,尤其是在电磁、光学、测控等学科。

CAE行业市场规模随着下游行业需求规模不断扩大而增加,2020年,全球CAE市场规模为81亿美元,市场集中度较高,主要被前三大供应商所主导,分别是西门子、安西斯和达索,市占率共计47%。

报告期各期,索辰科技研发费用分别为5,870.94万元、6,246.79万元、6,107.58万元和3,948.82万元,研发费用率分别为50.68%、38.59%、31.70%和248.69%,研发投入较大,是影响利润的主要因素之一。截至报告期末,公司研发人员为129人,占员工总数的比重为63.86%,其中,硕士及以上学历人数为61人(博士25人),占研发人员比重为47.29%。

2020年8月,原力因个人原因辞去公司董事职务。2020年9月,公司调整董事会结构为由7名董事组成,其中3名为独立董事,并增选3名独立董事杨虎进、楼翔、张玉萍。2022年10月,杨虎进因个人原因辞去公司独立董事职务。2022年10月28日,公司选举李良锁为独立董事。

2020年4月,索辰有限整体变更为索辰科技,聘任陈灏为公司总经理,王普勇、原力、谢蓉为公司副总经理,吕莉为公司财务负责人。2021年9月,吕莉因个人原因辞去公司财务负责人职务。2021年10月,公司聘任杜莉为公司财务负责人。2020年8月,原力因个人原因辞去公司副总经理职务。2020年9月,公司聘任谢蓉为董事会秘书。

客户集中度较高,以军工为主,现金流量转负

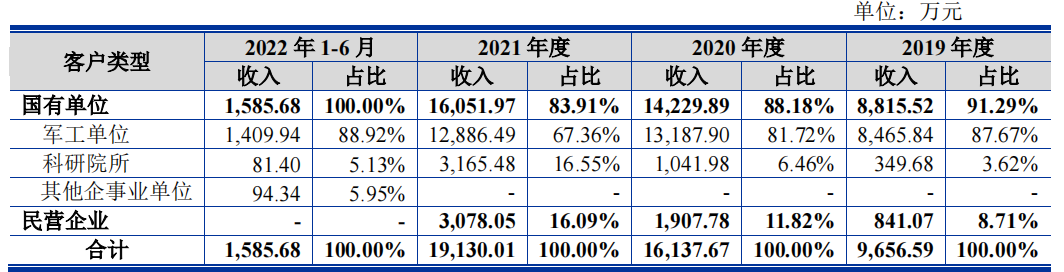

报告期内,索辰科技收入主要来源集中于国防军工领域,来自军工单位及科研院所等国有单位的收入占主营业务收入的比例分别为91.29%、88.18%、83.91%和100.00%,公司在民用领域收入金额及占比相对较低。截至目前,公司客户群体涵盖中国航发、中国船舶、航空工业、航天科技、航天科工、中国电子、中国电科、中核集团、中国兵工等九大军工集团及中科院下属的科研院所。

报告期内,公司前五大客户(按集团合并口径统计)的销售金额合计分别为8,620.55万元、1.1亿元、1.41亿元和1,587.82万元,占营业收入比例分别为74.41%、67.94%、73.14%和100.00%,客户集中度较高。

报告期内,公司前五大供应商采购金额占采购总额的比例分别为61.21%、66.32%、60.68%和65.32%,值得注意的是,报告期内,公司前五大供应商的变动相对较大。

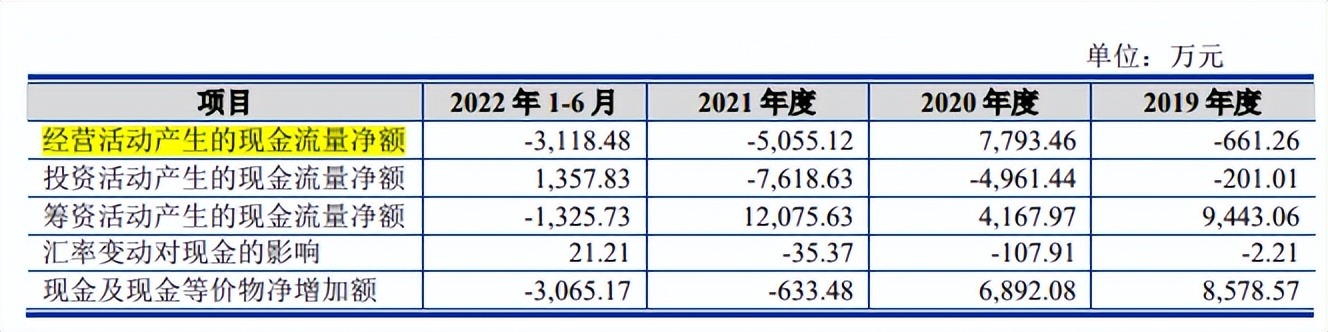

报告期内,公司经营活动产生的现金流量净额分别为-661.26万元、7,793.46万元、-5,055.12万元和-3,118.48万元。2021年公司现金及现金等价物净增加额为-633.48万元,从正转负,2022年1-6月为-3065.17万元,进一步加大流失。这里还需要注意到报告期各期末,公司应交税费分别为692.43万元、577.83万元、1,583.49万元和987.15万元,占当期负债总额的比例为10.37%、3.16%、11.58%和7.96%。2021年末多达1,583.49万元的应付税费未付。

截至2022年6月30日,索辰科技及其分公司、子公司报告期内受到的行政处罚较少,主要为涉税处罚。