云平台收入成新增长引擎,亮眼业绩的背后金融壹帐通又有哪些“小忧虑”?

美股研究社这几年,平安集团共孵化了四个独角兽,金融壹帐通作为最后一个上市的金融科技独角兽,上市可谓一波三折,最终估值为75亿美元。一年多过去了,现在的金融壹帐通,市值已经不足75亿美元。

北京时间5月12日,金融壹帐通发布了今年一季度财报,财报显示,公司实现营收8.2亿元,同比增长41%,略低于摩根大通分析师预期,经营亏损3.46亿元,有所收窄,毛利率为34%。受财报影响,财报发布当天,股价上涨超5%。

基于资本市场的态度,还是较为认可这一季度业绩,这些数据我们来具体看看,金融壹帐通背后的亮点具体表现在哪些地方,亮眼业绩的背后又有哪些“小忧虑”?

金融业数字化转型加速利好经营状况,云平台收入成新增长引擎

金融壹帐通主要通过SaaS化模式,服务几个金融服务行业垂直领域:零售和中小型企业银行业务,保险和资产管理,为他们提供数字解决方案。根据里昂信贷亚洲证券(CLSA)的数据,有91%的银行在数字转换方面寻求外部支持。

前瞻产业研究院预测,到2025年,金融科技市场规模有望达到493亿元。得益于金融机构数字化转型的强劲需求,在今年一季度,公司与商业银行和保险机构的合作继续深化,实现营收8.2亿元,同比增长了41%。

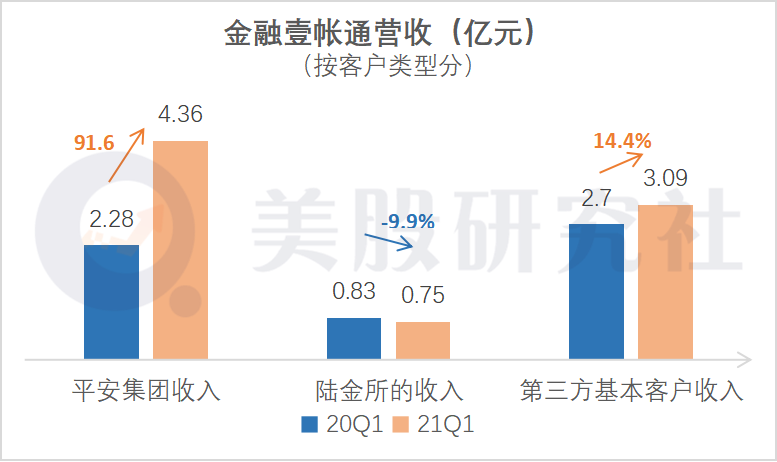

金融壹帐通的客户群覆盖了中国99%的城市商业银行和近一半的保险公司,客户群分为三种,平安集团合作的客户,陆金所的高级客户和贡献收入低于总收入5%的基本客户。

在今年一季度,平安集团合作方面的收入为4.36亿元,同比增长91.6%,来自陆金所方面的收入为0.75亿元,同比下降9.9%,第三方基本客户收入为2.7亿元,同比增长14.4%。可以明显的发现,平安集团提供的客户是营收的主要力量。

金融壹帐通作为平安集团孵化的公司,和平安集团的合作关系相对来说较为稳定,并不用过多担心客户来源受到影响。不过令人在意的是,来自于陆金所高级客户的收入有所下滑,在财报电话会议中,公司的首席财务官对此原因并没有过多解释,也没有披露相关客户数据,我们通过细分业务来看看能否发现蛛丝马迹。

基于金融壹帐通的收入取决于交易或解决方案的使用情况,那么有三个指标需要重点关注:零售贷款额,中小企业贷款额和汽车索赔额。在这一季度,中小企业贷款额同比增长了25%,汽车索赔额同比增长了56%。

受国内零售信贷市场环境变化影响,和公司风险管理方面的完善,零售贷款额逆转了上一季度的下降趋势,实现了11%的同比增长。

那为何来自陆金所方面的收入会出现下降的情况?这或许相关成本有关。从去年整年的情况来看我们也能发现,金融壹帐通在陆金所方面的收入一直在小幅度下滑,也可能是公司在有意区分与陆金所的零售信贷业务,金融壹帐通更偏重面向B端公司。

根据这三个重点指标,公司的业务原本被细分为三大块,业务发起服务,风险管理服务和运营支持服务,在去年第四季度,公司推出了新的云平台服务,该业务已经隐隐显示出增长优势。

财报数据显示,在一季度,四大细分业务分别实现收入1.18亿元、0.99亿元、2.12亿元,和1.8亿元,其中云平台收入占总收入的22%。公司的首席财务官表示,如果分离云平台收入,其他业务的增长率大约为10%,体现了云平台服务的增长驱动力。

也能看出,在这一季度,云服务平台业务对平安集团的依赖也有所下降。其数据显示,云服务平台到现在共有38个客户,其中有8个客户来自平安集团,其余30个都是第三方客户。

在去年,金融壹帐通与广东省政府共同启动了中小企业融资平台,该平台集成了来自不同政府部门的200多种不同数据源,与政府机构的合作有效的提高了公司的行业地位,也对第三方客户的增加起到积极影响。

云平台服务成为新的增长点,抵消了部分业务收入下降的影响。公司的业务发起服务同比下滑35.4%,变动十分明显。公司的CEO解释,主要是公司投资组合的重心转移导致的。

在去年11月底,国内P2P网贷机构归零,消费贷款监管越来越严格,响应国家政策,公司开始更多专注抵押贷款和汽车贷款方面业务,相较于无抵押的消费者贷款,抵押贷款的利息收益率较低,而且服务费也下降了。

公司的财务官解释,公司正在不断清退利润较低的产品,改良产品组合类型。为了实现更好的增长,金融壹帐通将会在云平台上做更多押注,不过云平台服务带来的利润是否客观?

经营杠杆减小,云服务平台未来能否成为盈利希望

我们可以先纵观公司整体的利润水平,根据云平台服务贡献的盈利比例,分析其对经营利润和毛利的影响程度。

财报显示第一季度公司经营亏损金额为3.46亿元,营业亏损率从77%提高到42%,与上一个季度相比,亏损收窄幅度较为明显。

这一季度的毛利由去年的人民币2.02亿元,增加了38.0%为2.79亿元,但毛利率方面有所下滑。一季度毛利率为34%,是近五个季度以来最低的。这说明公司在成本控制方面并没有做好。

尤其是去年四季度和今年一季度,云平台业务的推出似乎也没改善毛利率情况,反而还有些拖后腿的形势。

金融壹帐通的首席财务官解释,云服务平台还处于早期阶段,毛利率不可能很高,对毛利率没有太大贡献情有可原。公司认为,毛利率的下滑主要是受无形资产的季节摊销影响,而且第一季度的变化仅为0.2%。

作为一家曾经三年亏掉42亿元的公司,金融壹帐通亟待解决经营杠杆过高问题,既然已经押注云平台,那云平台成熟以后对降本增效有多大可能呢?

IDC最新发布的《全球及中国公有云服务市场(2020年)跟踪》报告显示,在全球市场,AWS、Microsoft、阿里巴巴、Google、IBM位居市场前五,共同占据77.1%的市场份额。

国内云计算巨头阿里云,2020年全年营收达到556亿元,在第四季度首次实现盈利2400万元。国外云计算巨头AWS,在2013年开始就已经开始盈利,当时营收不及阿里云556亿元的一半。

这样来看云服务平台的盈利之路还是有些坎坷的。尤其是云服务平台属于重资产运营运营成本非常高,包括硬件、电力、网络、闲置成本、人力成本等,每个环节都是大额的资金支出,短期内很难实现将本增效。

不过,金融壹帐通把云平台作为主要发力点,目前要面临的最大难题还是云服务平台的竞争压力。在目前的金融云赛道中,金融壹帐通的云平台正在于阿里云、腾讯云和华为云竞争。

市场研究机构Canalys的数据显示,2020年Q4,中国公有云市场前三强的市场份额为阿里云40.3%、华为云17.4%、腾讯云14.9%,2020年Q1,他们的市场份额分别为44.5%、14.1%和13.9%。

华为和AT三家的云服务平台就占据了70%以上的市场份额,三家公司相互蚕食争夺,似乎根本没有金融壹帐通的位置。但金融壹帐通的管理层表示,”随着企业上云速度的不断加快,我们相信云计算在未来市场一定会大有可为,也将成为未来两到三年里的重大市场机遇。”

既然公司管理层对竞争状况仍保有信心,还是需要拿出更多优秀成绩来证明。

结语:

从这份财报来看,公司保持着还不错的营收增长,不过并没从根本上解决经营亏损问题,恐怕难以持续收窄亏损。公司大力发展的云平台业务又面临激烈的竞争情况,难以在阿里、腾讯和华为家的云平台中冒头,不过金融壹帐通背靠平安集团,也有大量资源为其发展提供“燃料”。目前华尔街的分析师对此公司持中性态度,资本市场的看法会随着公司经营改善而改变,美股研究社将会在下一个季度继续进行跟踪。

本文来源:美股研究社,转载请注明来源。