2022财年业绩增长乏力渐显,AR电商是Snap下一个突破口吗?

美股研究社北京时间2月1日,Snap公布了2022财年第四季度和全年财务业绩,财报发布后,Snap盘后股价大幅下跌,最终收跌14.97%。

这并非Snap首次出现公布业绩后股价暴跌的情况,不可否认的是市场的敏锐度十分迅捷。那么,2022财年Snap业绩究竟表现如何?

(资料来源:富途牛牛)

2022财年业绩未达到市场预期,亏损创新高

财报显示,Snap第四季度收入为13亿美元,相较上年同期的12.98亿美元仅实现0.15%的小幅增长,略低于市场预期的13.1亿美元,为上市以来营收增幅最小的季度,此前疫情带来的线上社交红利逐渐消退,连带Snap维持的营收高速增长也有所降温。

第四季度净亏损2.88亿美元,相较上年同期盈利2300万美元转盈为亏,归属于普通股股东的每股摊薄亏损为0.18美元,未达到投资者预期水平,这一指标逊于上年同期的0.01美元收益。

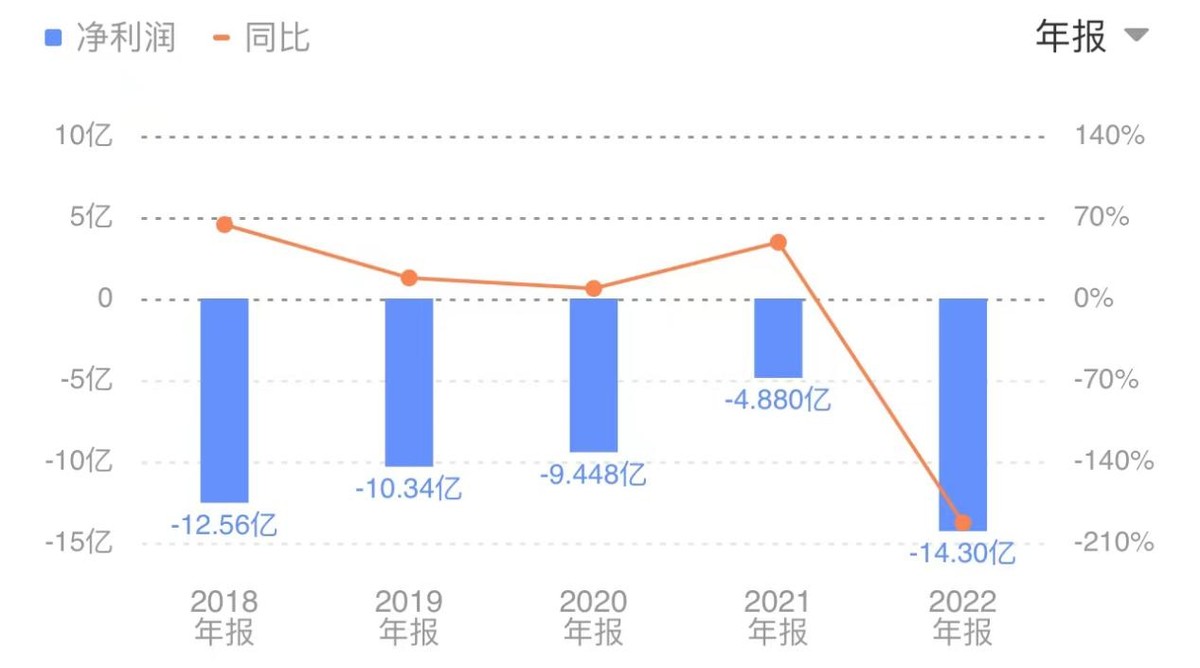

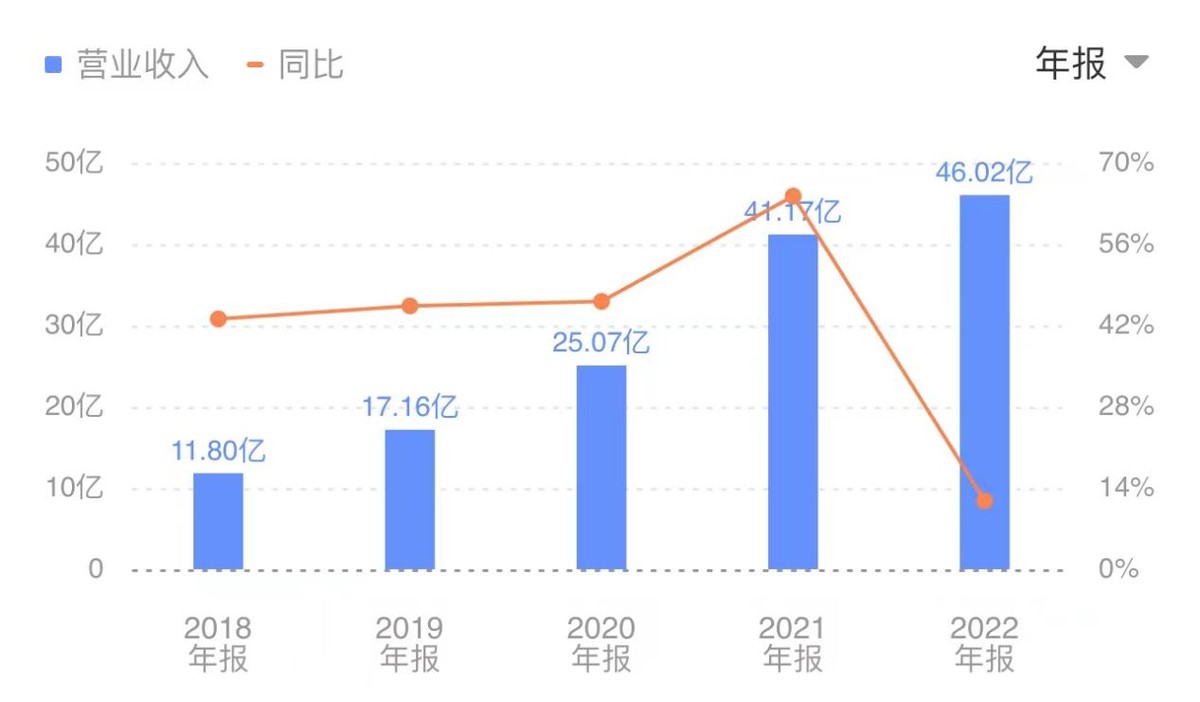

由于Snap第四季度业绩的颓势未给整个财年业绩带来助力,2022财年Snap实现营收46亿美元,同比上涨12%,相较于过去3年每年不低于40%的增速而言大幅放缓,增长出现乏力。2022财年净亏损14.3亿美元,其中包括1.89亿美元的重组费用,归属于普通股股东的每股摊薄亏损为0.89美元,与2021财年的亏损0.31美元相比扩大了187%。

(资料来源:同花顺)

究其原因,高居不下的成本极大地挤占了Snap的利润空间。2022财年总成本和费用高企,达到59.97亿美元,同比2021财年的48.19亿美元大幅上涨24.44%,其中研发与销售费用占比较大,也上涨较多,具体而言,2022财年研究与开发费用达到21.10亿美元,同比上涨34.76%,销售与营销费用达到11.19亿美元,同比上涨41.16%。

另外,行业竞争的加剧令Snap引以为傲的主营业务有所式微,诸多大大小小的竞争对手持续争夺着社交软件广告业务的蛋糕,如Alphabet(包括谷歌和YouTube)、苹果、字节跳动(包括TikTok)、Kakao、LINE、Meta(包括Facebook、Instagram和WhatsApp)、Naver(包括Snow)、Pinterest、腾讯和Twitter等。流量上半场的红利逐渐褪去,各种同质化产品占据市场正在持续瓜分着用户的注意力。

核心广告业务发展受阻

从收入结构来看,Snap基本上所有收入都来自广告产品,即来自第三方在Snapchat上投放广告,主要包括Snap广告和AR广告。数据显示,广告收入均占Snap总收入的约 99%。尽管Snap已经引入了其他收入来源,包括订阅模式,但尚未在收入上有明显体现。

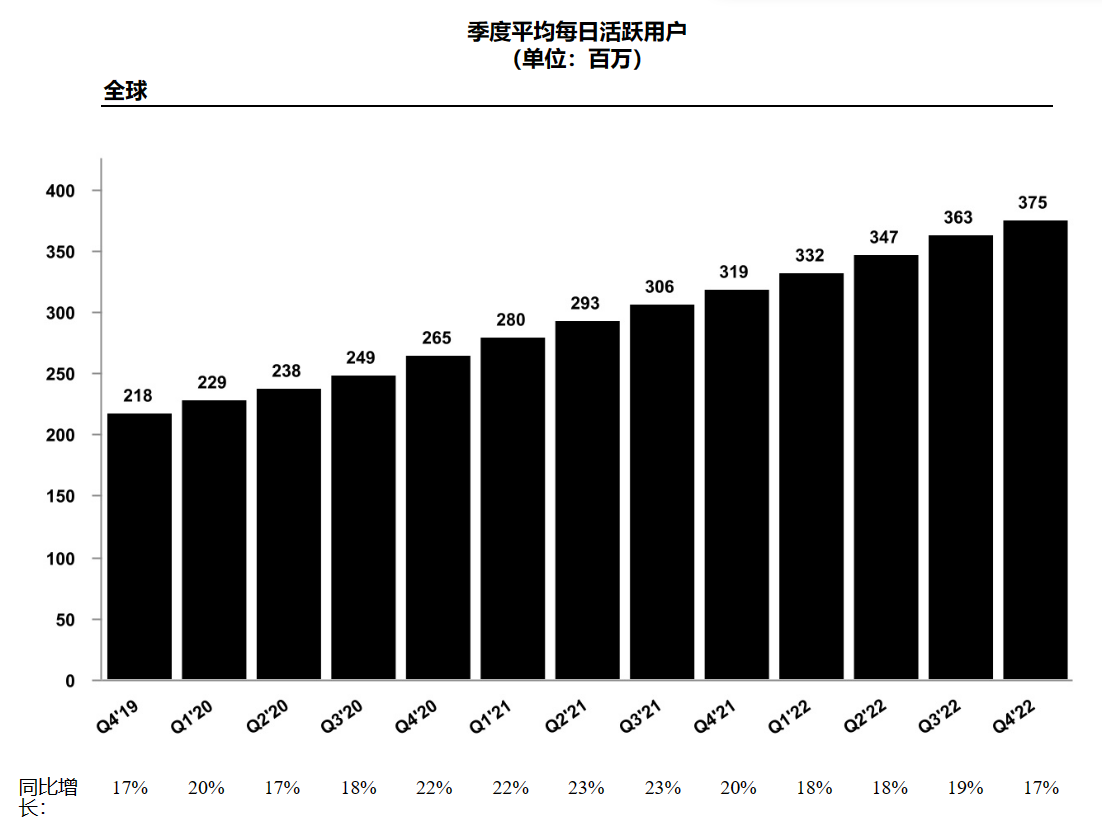

而对于Snap赖以生存的广告业务而言, DAU作为衡量用户参与度的关键指标,也是变现程度的重要参考。数据显示,Snap第四季度DAU为3.75亿,同比增加5600万,同比增长17%,但相较2021财年增速也在放缓,四个季度增速均低于20%,这对于依靠广告业务生存的Snap而言是个不太妙的趋势。

(资料来源:公司财报)

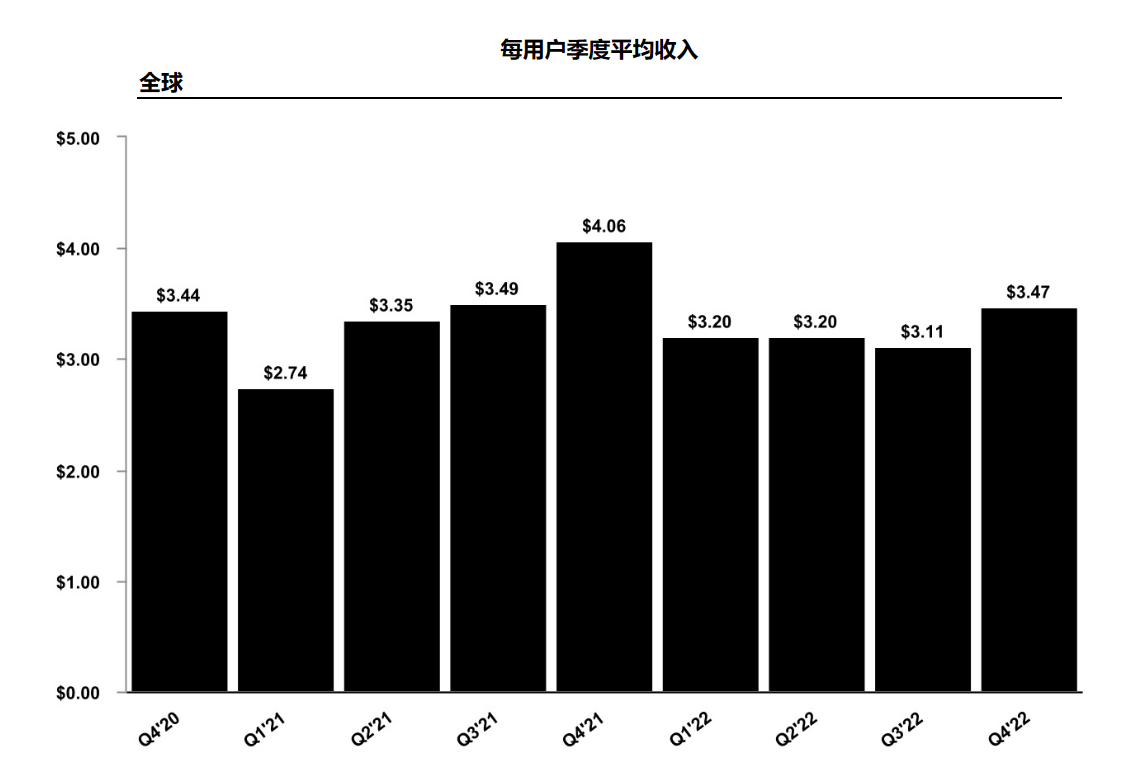

且由于营收增幅减缓,每用户平均收入仅为3.47美元,相比2021财年第四季度的4.06美元同比下降15%。

(资料来源:公司财报)

排除前文提到的行业竞争加剧的原因,也存在不可控事件带来的不利影响,包括新冠疫情和地缘政治事件,例如,受俄乌冲突影响,2022年3月Snap停止了在俄罗斯、白俄罗斯和乌克兰投放的所有广告,并停止了向所有俄罗斯和白俄罗斯实体销售广告。

此外,劳动力短缺、供应链中断和通货膨胀等宏观经济因素继续给广告商带来物流挑战、投入成本增加和库存限制,导致部分广告主减少或停止广告活动,进而较大程度上不利地影响了Snap的业绩,这也体现在其未来业绩预期上。

Snap在给投资者的信中提到,其“内部预测”为2023一季度收入将下降2%-10%,低于市场预期的+1.48%,这也是Snap首次预测季度业绩下降,看来上述影响似乎还将持续一段时间。

“AR+电商”能否成为突破口?

若广告业务是Snap的业绩支柱,那么AR业务便是融合在这支柱中又向外延伸的繁枝。从Snap业务发展史来看,起初刚上市时,面对已站稳脚跟的Facebook、Ins、TikTok等社交媒体巨头的市场格局,Snap作为一个新社交软件自然不敌传统老牌社交APP的市场份额,存在较大的竞争压力,对此,Snap在其最核心的相机功能上做技术创新,调整业务重心全力攻克AR技术,强化AR相机体验,可以说,Snap在AR技术上的研发与业务方面比近年才开始推崇元宇宙概念的Meta还领先3、4年。

随着2022年Snap宣布裁员20%以来,其在业务上的侧重与聚焦更加明显,Snap宣布了一项战略优先级调整,将大幅减少或取消与公司首要任务(社区增长、收入增长和增强现实)没有直接关系的投资。三大战略重点中除关注社区增长、收入增长外,AR业务便是最大重心,这块业务也的确助力Snap近年实现了不小的跃升。

虽然财报并未披露广告收入中细分业务的占比,但从近年Snap聚焦发展AR业务后的业绩来看,依旧可以看出其转型后发展速度显著提升。数据显示,2018-2022财年,Snap分别实现营收11.80亿美元、17.16亿美元、25.07亿美元、41.17亿美元、46.02亿美元,前几年营收规模高速扩大,近年逐渐放缓,由此可见Snap在早期也确实享受到了聚焦AR业务的回报。

(资料来源:同花顺)

对于未来在业务上的布局,Snap表示AR业务依旧是其发展重心。具体来看,Snap在业绩报告中重点提及了在AR业务上的投资,并表示,超过300000名AR创作者和开发人员已经制造了超过300万个AR镜头。

并且,Snap在最新的LensStudio版本中推出了试穿功能,并为沃尔玛提供了超过1.61亿次产品试用,还与H&M集成了一个新的CameraKit,为H&M提供AR试穿体验等。值得注意的是,以上诸多尝试都指向了Snap在“AR+电商”方向上的努力以及所获得的阶段性成绩。

此外,值得一提的是,2022年下半年,Snap还收购了Craze,这家购物应用公司覆盖了3000多个品牌,旗下购物应用Screenshop可使用户通过识别检测出图中产品,帮助用户更易买到这些产品。Snap便可通过将用户传送到在线电商完成购物后赚取销售提成,不过目前该业务处于成长期,尚未给Snap带来多大增益。

以上种种动作都昭告着Snap在AR电商上发展的决心,可见其不甘于仅仅作为一家知名“AR相机”公司,而是在积极寻找第二业绩增长点。

根据IDC 2022年发布的AR行业报告可知,目前对大部分用户而言AR购物还是比较陌生的。但Snap此前开创出具有社交功能的AR相机的领先地位似乎也昭示着,社交电商的形式也会随着技术的进步而迭代,这并非空想,此前Snap与德勤共同发布的报告显示,预计在2025年之前全球将有75%的人成为常规AR用户,规模预计43亿人,AR行业还存在巨大的增长空间。

并且,报告还显示,体验过AR滤镜的用户,其下单的可能性是未体验者的2.4倍,而经过AR试用,退货率可降低25%。基于以上数据的支撑,AR或许能成为未来的关键营销工具。

但也要看到,Snap作为一个成长型企业,在诸多红利褪去,各大社交媒体巨头纷纷加入AR战场分一杯羹的情况下,其赛道的领先优势已逐渐被削弱,主要体现上业绩增长乏力上。对此,只有持续不断推出技术创新产品与服务,寻找新的业绩增长突破口才能延续增长。

目前,Snap以AR电商为抓手已做出积极行动,并取得一定成功,且行业发展空间也是向好。不过,其究竟能否像之前的AR相机一样,率先捕捉到市场下一热点并加速将其商业化落地,使其成为公司继广告收入后的新一大增长引擎,值得市场的关注与期待。

作者:海岛

来源:美股研究社