商汤科技、鹰瞳科技:能否撑起“第一股”光环?

首条财经深度 独立 穿透

欲戴王冠,必承其重

作者:郝科科

编辑:张琪

风品:刘波

来源:首财-首条财经研究院

沸沸扬扬好几年,“AI四小龙”即将实现上市“0”突破。

11月23日,商汤科技通过港交所聆讯。

搭着AI热度、又踩元宇宙风口,商汤科技不缺话题。只是,价值成色几何?

01

持续亏损之痛 应收款增加

经营效率待提升

SHOU CAI

公开信息显示,创办于2014年的商汤科技,是一家主营人工智能全产业链的公司,与云从科技、依图科技、旷视科技合称“AI四小龙”。

对比其他三队友,商汤科技最后一个冲刺IPO ,2021年8 月27 日才递表,却以最快速度拿到入场券。

高效及时“AI第一股”不是没有理由。成立至今,商汤科技共进行12轮融资,目前估值120亿美元,位居“AI四小龙”之首。同时,营收规模也占优,甚至超过了其他三家总和。

不过,这些能否搏个好股价,还需时间观察。

行业分析师李晨表示,融资过多并不是好事,尤其是背负资金压力、持续亏损的企业,易被投资机构套现裹挟,被迫IPO。新兴赛道的独角兽因估值较高,投资机构通常会签对赌协议和反稀释条款,来确保自身利益。

招股书显示,商汤科技12轮投资均为优先股,且均签有对赌协议。其中,A-1、A-2系列及B-1系列优先股持有者要求商汤科技必须在B-1系列发行日期五周年前完成IPO,否则有权在2021年10月10日开始赎回;B-2、B-3系列优先股,C-1系列至C-Prime系列优先股赎回日期均为2022年1月25日。

对于过期的A-1、A-2系列及B-1系列优先股,商汤科技已将赎回日期延至2023年1月31日。

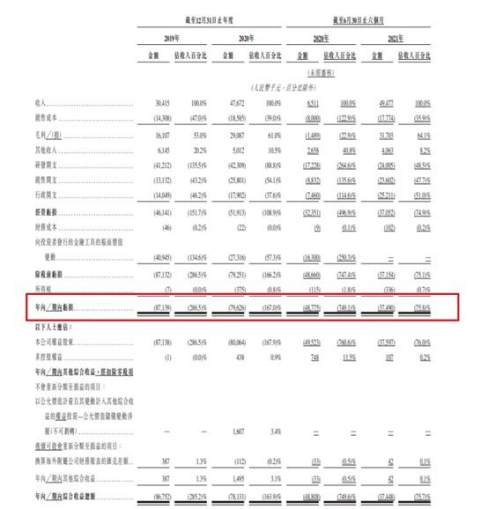

再看业绩,2018年、2019年、2020年、2021年上半年,营收分别为18.5亿元、30.3亿元、34.5亿元、16.52亿元。逐年递增、成长性值得肯定。

然亏损面亦扎眼,同期分别亏了34.28亿元、49.63亿元、121.58亿元和37.03亿元,三年半年合计亏损242.52亿元。对比“AI四小龙”,亦是之首。

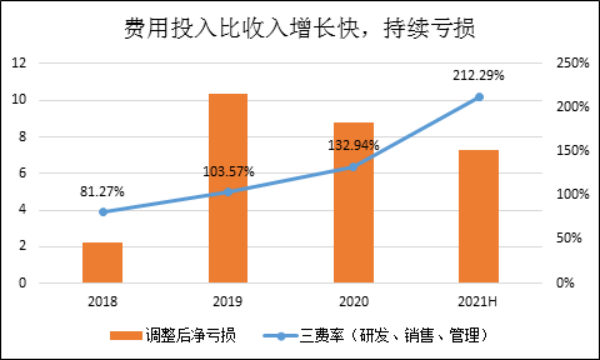

即使扣除股份支付费用以及优先股公允价值变动后,报告期内经调整亏损净额也达2.21亿元、10.37亿元、8.78亿元以及7.26亿元,累亏28.62亿元。

众所周知,AI是近几年的热门领域,语音助手、面部识别、无人驾驶等频应用场景丰富,且深受政策扶持重视,发展前景广阔,为什么商汤科技还会持续亏损?

费用支出是个重要考量。

报告期内,商汤科技研发投入分别为8.49亿元、19.16亿元、24.54亿元以及17.72亿元,分别占收入的45.9%、63.3%、71.3%、107.3%;销售费分别为2.05亿元、4.53亿元、5.37亿元及2.92亿元;管理费分别为4.52亿元、7.66亿元、15.9亿元以及14.43亿元。

三项费用的费用率,从81.27%快增至212.29%;其中,管理费增速扎眼,2021上半年为87.35%,而3年前才21.4%,经营效率是否有待提升?

即使全部扣除薪酬及股权影响,管理费用率2020H和2021H的管理费用率也达53.9%、31%。

行业分析师郝瑞表示,AI落地场景碎片化,不同用户需求不同,项目间的明显差异导致复用性差,定制化方案多于标准化方案,由此成本高企。伴随企业业务增加、往往陷入越卖越亏、最终入不敷出。

如何提升效率效益、节本增价,是商汤科技的重要考题。毕竟,相比一级市场看重成长性,二级市场也对盈利能力很看重。

并非刻意夸言。

截至2018年底、2019年底、2020年底和2021年6月30日,商汤科技的贸易应收款余额分别为13.32亿元、26.25亿元,37.48亿元和39.26亿元。为当期营收比例的72%、86%、109%、238%。

资金链压力及坏账减值风险,不可不察。

2020年减值近4亿,今年上半年达到1.8亿。

报告期内,现金流也为持续流出状态,各期分别为-7.5亿元、-28.7亿元、-12.3亿元及-8.3亿元。

是否折射出企业市场话语权不强、产品竞争力待提升呢?

02

元宇宙很香?

专业化、规模化思考

SHOU CAI

聚焦业务面,涵盖智慧商业、智慧城市、智慧生活、智能汽车四板块。前两者为收入主力,2021年上半年,智慧商业占比39.2%、智慧城市占比47.6%,智慧生活、智慧汽车分别为8.9%、4.3%。

业务多元的同时,是否也有分散考量性。行业分析师郝瑞表示,新兴赛道更考验专业性、差异化、特色化,如业务较分散不利企业的规模效应、对智能化竞争力、经营效率、扭亏亦是一种掣肘。

并不算苛求。AI四小龙,之所以被称小,在于体量仍显羸弱。虽然商汤科技营收远超旷视、云从、依云,但相比海康威视、大华科技等AI巨头仍小巫见大巫。以2020年为例,其收入仅相当于海康的5%、大华的13%。

从赛道看,各家AI布局不乏重叠性、急需特色竞争力、专业化深耕。

早在2018 年,创新工场董事长兼CEO 李开复就公开表示:“太多人用AI 包装项目,造成估值过高,未来将会得到调整。”

在此之下,商汤科技给自己定了两个小目标。

11月23日,联合创始人、CEO徐立给全体员工发了一份《商汤集团二五规划草案总纲(2021-2025)》。第一,形成稳定的持续性盈利能力和均衡健康的业务结构;第二,成为国际领先的人工智能解决方案与技术服务提供商,促进社会AI化转型。

愿景足够诱人,但挑战性也不小。竞品不止四小龙,除了传统大厂海康威视、大华股份,还有百度、阿里等大型互联网公司。

行业分析师于盛梅指出,百度云、阿里云可以搭配自身生态进行场景落地,并凭借生态协同力,或在客户拓展、场景落地等方面对商汤科技进行降维打击。

巨头林立,争食分食难度自然不小。稳定的持续性盈利能力、均衡健康的业务结构难度挑战几何?

报告期内,商汤科技前五大客户收入占比呈集中趋势,分别为28.4%、26.3%、31.4%、59.3%。

其中,智能汽车业务收入更集中,报告期内营收为1.39亿、1.39亿、1.58亿、0.71亿。而来自该业务第一大客户的收入分别为92.2%、92.7%、78.5%、77.5%,来自前5大客户的收入分别为99.6%、97.7%、92.2%、97.9%。

显然,商汤科技需要新故事。

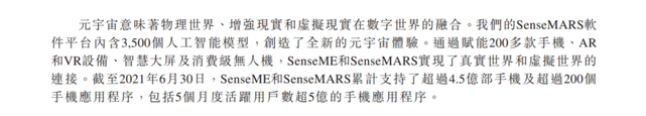

招股书显示,“商汤科技已构建用于赋能IoT设备及驱动元宇宙(Metaverse)的多层基础设施,以提升终端使用者体验。截至2021年6月30日,SenseME及SenseMARS累计赋能超过4.5亿部手机及200多款手机应用程序。”

商汤科技表示,募资60%将用于增强研发能力。其中与元宇宙概念相关的投入占比达40%:25%用于增强其他人工智能研发能力,尤其是增强元宇宙平台SenseMARS及SenseAuto的功能;15.0%投入在新兴商业机会以及提高产品及服务在国内外各垂直行业及情景的采用率及渗透率,如元宇宙平台SenseMARS。

重资押宝“元宇宙”,不失为商汤科技的一个上市看点。然需要指出的是,该赛道仍处鸿蒙初开、概念大于实质。相关技术、基础配套、政策完善、用户需求等都在摸索阶段,相应的重投入、长周期、强不确定性不可不察。

尤其在持续大额亏损、本就业务较多元分散、急需规模效应、效率提升、盈利能力提升的情况下,商汤科技有多少腾挪空间、试错可能呢?

12月3日,凤凰网港股、36氪等多家消息称,有外电引述消息人士,商汤科技计划12月6日建簿。集资额会由此前传出的10亿至20亿美元缩至7.4亿至7.7亿美元。

元宇宙不是万能药、上市也非万能解。能否持续演好价值秀, 商汤科技任重道远。

03

持续破发为哪般?

SHOU CAI

看看“上市前浪”鹰瞳科技,或有更深体会。

身处火热的医疗AI赛道、手握NMPA获批产品,自2015年成立以来,鹰瞳科技共获7轮融资,云集众多明星机构,资本热度不次于商汤。

2021年11月5日,登陆港交所,发行价75.1港元,成为“医疗AI第一股”。

然开盘当日即破发,收于68港元、跌超9%,截止12月3日收盘价63港元,市值不足66亿港元,持续破发。

何以至此呢?

欲戴王冠,必承其重。

2019年与2020年,鹰瞳科技收入分别为3041.5万元及4767.2万元。2021年上半年为4947.7万元,同比增长659.9%。规模成长性可圈可点。

然同期,分别亏损8713.9万元、7962.6万元、3749万元。虽没商汤亏的那么夸张,但与注重盈利能力的二级市场而言,不是加分项。

细看,与居高不下的研发投入有关。2019年和2020年,鹰瞳科技的研发开支分别为4121.2万元、4230.9万元,分别占收入的135%、88.8%。

坦白说,研发“烧钱”对于一家AI公司无可避免,让鹰瞳科技走上风口浪尖的是销售费:

2019年为1313.2万元,2020年跃至2580.1万元,2021年前三月达到934.8万元,同比大增长174.8%。

这是否意味着,鹰瞳科技的营收增长过多依靠销售费。“重营销”对科技公司而言是加分项吗?

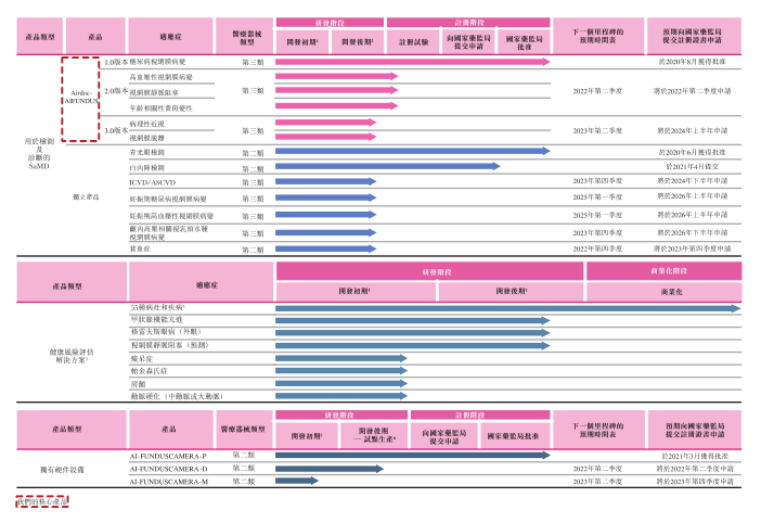

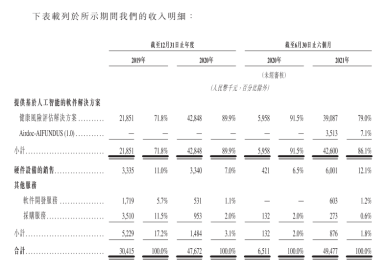

细分业务,主要包括三大版块:用于检测及诊断的SaMD(医疗器械软件)、健康风险评估解决方案和独有的硬件设备。占比看,营收大头是健康风险评估解决方案。2019年、2020年和2021年上半年,营收占比分別为71.8%、89.9%及79%,集中度较高、营收结构较单一化。

拥有可用于辅助诊断糖尿病视网膜病变,帮助医生做出诊断三个核心产品。一条产品管线,涵盖其他针对青光眼、白内障等七款SaMD与健康风险评估解决方案。

产品线丰富,但从招股书看,目前实际获得药监局批准,可投入商业化的产品仅有Airdoc-AIFUNDUS 1.0、青光眼检测SaMD、适应于55种病灶和疾病的医疗风险评估解决方案以及自研AI眼底相机P型4种。Airdoc-AIFUNDUS (2.0)刚进临床试验阶段,Airdoc-AIFUNDUS (3.0)则尚未开始临床试验。

以Airdoc-AIFUNDUS (1.0)为例,今年一季度才开始产生收入。截至二季度末,共产生351.3万元收益,占比7.1%。

04

集中隐忧、监管考量

捍卫“第一股”荣耀

SHOU CAI

此外,也存在大客户、供应商较集中。

2019年和2020年,五大客户的销售总额分别为2560万元和4080万元,分别占公司各期间总收入的84.1和85.5%。

其中,第一大客户爱康国宾的销售额分别为1320万元和2080万元,分别占公司同期总收入的43.5%和43.5%。

供应商方面,2019年和2020年五大供应商的采购额分别占92.1%和70.4%,同期最大供应商的采购额为45.1%和25.0%。

鹰瞳科技坦言,依赖少数供应商的眼底相机及原材料,供应商运营中的重大中断或会影响运营。

外部环境,也不算轻松。

科亚医疗、推想医疗、数坤科技等AI医疗企业都将上市提上日程。在AI视网膜影像竞争格局中,也非鹰瞳科技一家独大。

比如硅基智能、致远慧图,两者糖尿病视网膜病变辅助诊断软件已通过NMPA的三类审批。腾讯、百度等互联网巨头实力更不容小视。

早在2018年,百度就曾发布AI医疗品牌“百度灵医”,其中“AI眼底筛查一体机”,10秒即可生成筛查报告,且手握二类和三类器械的销售资质;

腾讯觅影研发的AI眼底疾病筛查系统,能在几秒内检测出结果,支持7大常见眼底疾病与20余种罕见眼底疾病的检测......

与不差钱、有资源的巨头相比,鹰瞳科技胜算几何?

没有疑问,想要捍卫“AI医疗第一股”荣耀,提振内外信心,就要不断产品升级、核心竞争力升级。

通过视网膜可以观察到的200多种常见疾病,目前鹰瞳做到了其中55种,更多病种需要被识别扩充。

然而,谈何容易。“通过视网膜影像监测血管和神经问题,至少需要50年长跑。”鹰瞳科技创始人张大磊曾表示。

问题在于,竞品、资本市场会为鹰瞳留出多少时间?

没错,鹰瞳需要更多效率、质量的赛跑,以应对种种不确定性。

合规风控是一个考量。招股书称,鹰瞳大数据库大约有3.7百万张真实世界用户视网膜影像及其相应的多模态数据。

2021年9月1日,《数据安全法》正式施行,这是我国第一部有关数据安全的专门法律,医疗数据的安全尤甚。鹰瞳科技所建的数据库,未来面临一定监管风险。

公开信息显示,鹰瞳医疗的产品包含客户端软件和服务器端软件,产品服务器端部署于阿里云,客户端部署于客户端计算机,服务器端与客户端通过互联网进行加密的数据交互。

2021年8月23日,阿里云曾闹出负面。有员工未经用户同意擅自将用户留存的注册信息泄露给第三方合作公司。

尽管未涉及鹰瞳,但亦是一个强风控的可贵提示,医疗数据泄露的敏感性、影响力不可不察。

鹰瞳招股书亦提示:“我们的业务受制于与数据保护有关的多种法律、规则、政策及其他义务。任何机密信息及数据的丢失或未经授权访问或发布均可能令我们面临重大的声誉、财务、法律及经营后果。”

据天眼查不完全统计,2020年至今,国内AI+医疗领域共发生89起融资事件,融资金额总计175亿元人民币,其中医学影像约占总融资数的1/3。

目前,我国有2万多家企业名称或经营范围含“医疗影像、医学影像”的在业、存续、迁入、迁出的相关企业。

无需赘言,AI赛道仍然很火,挑战竞争也激烈。

冰火交融中,是一场实力与耐力的比拼。欲戴王冠,必承其重。

“第一股”光环固然耀眼,然能否持续捍卫,变先发优势为常盛优势,才是更根本看点。

商汤科技、鹰瞳医疗,看点几何呢?

本文为首财原创