云从过会、旷视未卜、依图折戟:AI赛道还有机会?

深响 - 资本侦探

原创作者 | 陈文琦

去年,云从亏了17亿,云天励飞亏了9.4亿,第四范式亏了7.5亿。现在,他们都在冲刺上市。

在过去一年的时间里,依图、旷视、云从、海天瑞声、云天励飞、格灵深瞳、云知声等“AI概念股”扎堆涌向IPO。其中:

云知声计划融资9.12亿元、依图计划融资75.05亿元的IPO分别在今年2月和6月因“发行人撤回发行上市申请或者保荐人撤销保荐”而终止;

云从已于7月过会;云天励飞8月过会;海天瑞声于今年8月13日正式登陆科创板;

旷视科技刚在8月24日回复了科创板第二轮审核问询;格灵深瞳则是在8月25日晚间对外披露了第一轮问询回复意见;

第四范式向港交所递交招股书,拟在香港主板挂牌上市。

从问询的内容来看,收入、商业落地、研发支出资本化、红筹架构、数据合规及科技伦理等均是审核的关注焦点,其中一些问题是其他行业不曾遇到过的。

而另一则二级市场对于AI企业的估值难点在于,AI公司尚未大量成功上市,很难通过直接对标去进行估值,虽然百度喊出了「All in AI」的口号,但不得不说,市场对于其的估值逻辑还是聚焦在广告板块,故也没有太强的参考性。

技术造梦还是理想照进现实,这批大多于2010年后成立的年轻公司身价飞涨,在一级市场享受了足够多的鲜花与掌声,如今来到了二级市场的检验关口。

上市之难

虽然云从、云天励飞的成功过会传递出了积极讯号,但是AI公司的上市之路还是走的磕磕绊绊。

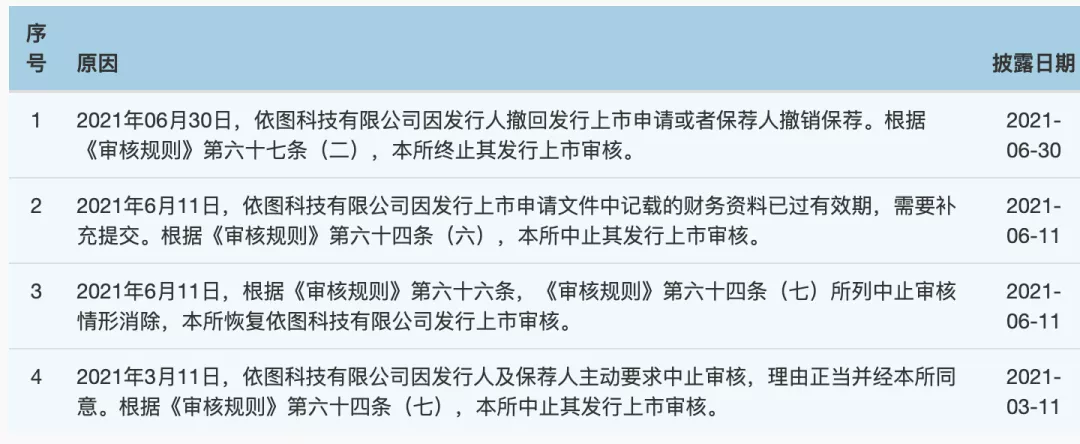

现已终止科创板上市进程的依图科技,去年11月就递交了招股说明书,12月进入“已问询”状态,但是在今年3月主动要求中止,6月恢复上市审核后又因财务资料过期而被交易所中止,到6月末,依图撤回发行上市申请。7月初,其IPO审核状态变更为“终止”。

图片来源:上交所官网

2019年科创板的开市,以包容性的制度设计拓宽了一批硬科技企业的融资渠道。试点注册制后科创板块快速扩容,审核速度加快,整体通过率提升成为2020年A股资本市场主旋律。对于对数据敏感的AI公司来说,前往海外资本市场的路受地缘政治等不确定性因素影响大(比如旷视受美实体清单影响,中止港交所上市进程,转头向科创板),这是一个不容错过的福地。

但是从去年年末开始,监管机构明显加快收紧上市标准、加强事前监管,以提升首发企业整体质量。

今年1月29日,证监会正式下发了《首发企业现场检查规定》后,中国证券业协会也在1月31日公布了第28次信息披露质量抽查的20家企业名单,进而在后期进行现场检查,而截止目前,被抽中的20家现场检查企业中,只有一家过会,可见现场检查“威力之大”。

这引发了回撤潮,今年2月份开始,科创板就有52家企业终止了IPO进程,其中有禾赛科技、柔宇科技、云知声、依图科技、微众科技等。

为什么云从成为了最顺利的那个?两轮问询、50个大问题中或许透露了些许原因。

首先,云从的国资背景是独特的。其孵化于中科院,自然吸引多个国家基金注资,这同时也给云从带来很多国企客户,加速技术落地应用。而大部分高科技独角兽曾接受外资基金。相比人民币基金,美元基金更有钱,存续期长,投资周期更长,对风险的接受度更高,对高科技领域投资更有经验。但是随着AI企业的发展,以及近几年国际关系风向的变化,各市场对数据保护的敏感程度大幅提升,复杂的股权架构反而对一批企业进入二级市场造成了阻碍。

AI四小龙中,除了云从,依图、旷视和商汤均是VIE架构(属于红筹架构)。VIE(Variable Interest Entity),即可变利益实体,又称“协议控制”,最开始运用是为了规避国内监管对外资准入的限制,现在主要被运用于企业实现海外上市融资。

科创板对于红筹和VIE结构的态度并不明朗,但肯定的是,在上市过程中,这些企业会面临更严谨的审核考验,需明确符合《外商投资法》和《关于红筹企业申报科创板发行上市有关事项的通知》等法律法规。

旷视在两轮问询中,都重点回答了关于架构的问题,在8月24日更新的审核问询函回复文件中也更新了公司实际控制人拆除境外信托架构的进展。这无疑会拉长上市的整体周期。

在业务层面上看,亏损是AI公司的普遍情况,但对比几家AI企业,云从虽然营收规模不是最大的,但是在亏损控制上做的比旷视和依图更好。在问询答复中,云从明确指出“基于公司测算,公司扭亏为盈的预期时间节点为2025年。”

一二级市场的互动

因为技术的想象力而在一级市场普遍获得较高估值的AI独角兽陆续申报上市,可能会调整二级市场评价人工智能公司的核心逻辑;二级市场更透明、成熟的投资逻辑也将传导回一级市场。

由于多数AI独角兽企业还处于亏损状态,现阶段很多投资人都用PS(市销率)为其估值:

2020年,云从在上市前完成最后一轮融资后,估值接近250亿元。据其招股文件,同年预计营业收入为7.58亿元,对应PS接近33倍;

据《2020胡润全球独角兽榜》,依图科技估值140亿元,2019年收入7.17亿元(2020上半年为3.81亿元),对应PS为20倍;

云知声创办至今经历 8 轮融资,其一级市场估值达到 70 亿元,2019 年其收入为 2.19 亿元,对应 PS 接近 32 倍;

旷视2019年完成最后一轮融资,估值已达300亿元,2019年收入为12.6亿元(2020年前三季度为7.2亿元),PS约为24。

这样计算,这批AI公司在一级市场估值普遍达到20倍以上。与之形成对比的是A股其他人工智能公司:

智能语音公司科大讯飞目前市值1228亿元,去年实现营收130.25亿元,PS为9倍;

安防巨头海康威视市值5152亿元,去年营收达635.03亿元,对应PS为8;

智慧物联解决方案提供商大华股份市值671亿,2020年营收264.66亿元,PS仅为2.5;

科创板上市的计算机视觉公司虹软科技市值173亿元,2020年公司实现营业总收入6.86亿元,对应PS为25。

虽然以上是粗略估计,未将各家公司的主营业务做具体细分,但是总体来说,一级市场和二级市场对于AI企业(或是正在智能化转型的科技企业)的估值认知有差距。比如二级市场上,像华西证券这样非常看好科大讯飞的券商,考虑到人工智能产业加速趋势+公司龙头溢价+业绩/产品化率提升趋势,2021年给科大讯飞的PS也只是12倍(对标2017-2018年告诉增长期),这一数字远低于一级市场上头部公司的均线。

以AI技术为立身的这批初创企业,逐渐从纯技术积累阶段过渡到落地应用上。行业的发展和投资行为相辅相成地在进化。当“AI是基础设施”的共识形成之后,资本冷静下来,人们看的不仅仅技术,而是“产业+技术+资本”。

“前几年我们投过一些独角兽大多是基础技术创新企业;2018年看场景,要创造场景价值;2019年要有数据,创业项目是否创造出应用价值,商业模式能否成立,要以数据来说话;2020年,是‘AI+行业’的深度渗透。”科大讯飞旗下的讯飞创投董事长徐景明在一次采访中说。

可以预见,这批年轻AI公司的登陆二级市场后,将缩小市场之间的认知差,优化自资本市场的估值逻辑——不仅是在给AI技术估值,更是给商业前景估。

1 2 下一页>