算力大爆赚、元宇宙加持,英伟达要一直牛下去?

长桥海豚投研- 这是 海豚投研 的第 246 篇原创文章 -

英伟达(NVDA.O)于北京时间 11 月 18 日早上的长桥美股盘后发布了 2022 财年第三季度财报(截止 2021 年 10 月),要点如下:

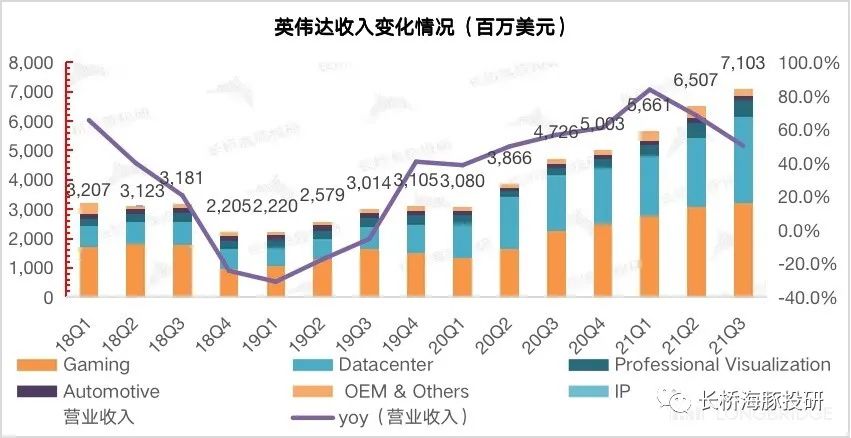

1.营收大幅超市场预期。三季度收入 71.03 亿美元,超市场预期的 68.08 亿美元,其中游戏、数据中心及专业可视化业务季度收入都创历史新高;毛利率 67%,符合市场预期。净利润 24.64 亿美元,超市场预期的 22.82 亿美元。其中净利润方面,市场预期三季度下滑,而实际财报不跌反而实现环比增长。

数据来源:公司财报,长桥海豚投研

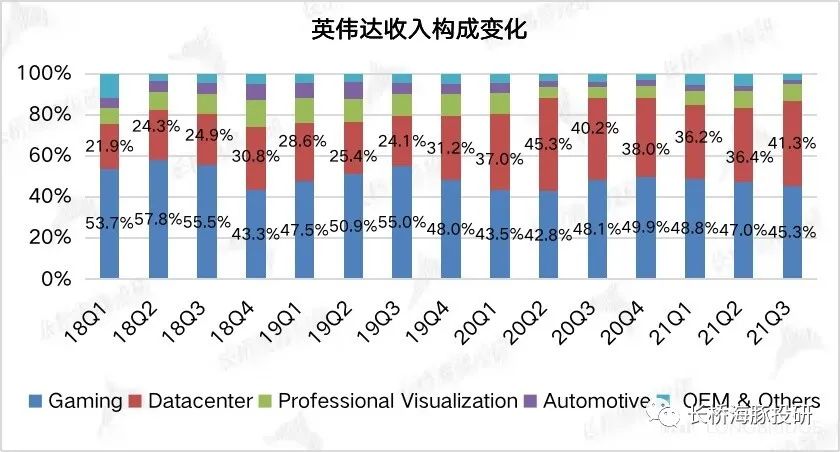

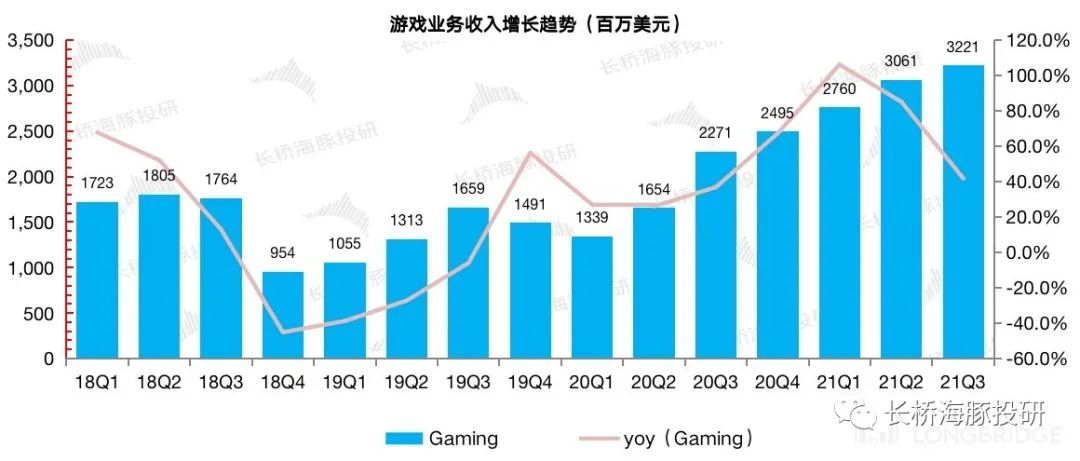

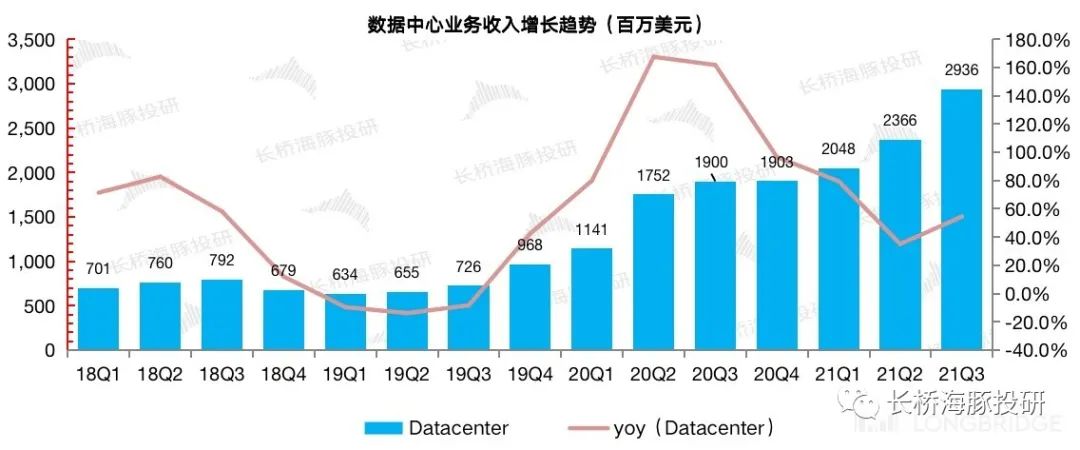

2.游戏、数据业务等主要业务继续高增。游戏业务仍是公司最大的收入来源,本季仍有占比 45%。PC 市场、挖矿及高端市场等产品需求推动游戏业务继续高增。数据中心业务本季占比提升至四成,在 Mellanox 的并表后的季度表现主要来自于内生增长。汽车业务增长仅有 8%,主要受三季度面临供应端缺料等影响。

3.财务指标整体平稳,存货周转加快。三季度公司营业利润率继续维持在 37.6% 的高位,综合费用率表现正常。营运指标处于历史合理区间,存货周转表现加快。本季度净利润创历史新高,主要因素受营收增长的拉动。季度净利率的下滑主要是公司税率有所上升。

4.下季度指引继续强劲:公司预期四季度营收 74 亿美元左右(上下 2% 浮动区间),毛利率维持在 67% 左右(上下 0.5% 浮动区间)。四季度指引反应公司营收和毛利率继续保持向上增长的趋势,其中毛利率指引符合 67.01% 的市场预期(彭博一致预期),营收指引大幅超过 68.58 亿美元的市场预期(彭博一致预期)。

长桥海豚君从 “短中长” 逻辑来看英伟达:

英伟达的长期逻辑在于算力大爆发的背景下,从 CPU 时代迈向 GPU 时代。而英伟达不仅在高端独显市场占据 80% 以上的份额,还凭借超高的产品性能大幅领先于竞争对手。英伟达作为在算力芯片的王者,有望在自动驾驶、AI、AR/VR 等新兴领域继续领跑市场。

英伟达的短中期逻辑落脚在业绩,业绩的核心指标是营收和毛利率。公司四季度指引营收继续保持增长,超市场预期。毛利率符合市场预期,高端系列产品有望对高位的毛利率进行支撑。季度指引乐观预期,继续给市场带来信心。同时关注公司明年业绩在疫情过后,PC 端游戏业务增速下滑对整体业绩增速影响的风险。

万物互联和智能化的推动下,算力不断被延伸至多个新兴领域。英伟达同时在多个方向都在布局,下游领域的爆发,都将激发英伟达算力市场的潜力:

1)自动驾驶:NVIDIA DRIVE Concierge 和 DRIVE Chauffeur,是使用 NVIDIA DRIVE Orin 构建的人工智能平台,这些智能技术通过 Omniverse Avatar 改变车内的数字体验,实现高速公路和城市街道上的安全自动驾驶。NVIDIA DRIVE Orin 已经自动驾驶卡车公司Kodiak Robotics、汽车制造商Lotus、自动驾驶解决方案提供商QCraft 和电动汽车初创公司 WM Motor使用。NVIDIA DRIVE Hyperion 8,一种用于自动驾驶系统的计算机架构和传感器组;

2)挖矿:英伟达虽然在此前已经推出了 CMP 芯片专用于挖矿,为了减少挖矿对 PC 游戏领域的芯片占用。而在实际 Gaming 业务中,还是有很多原用于 PC 游戏领域的 GPU 最后也转用于挖矿。比特币等虚拟货币的价格上涨,激发市场的挖矿需求,推动 GPU 价格的上涨,同样也会带来 Gaming 业务增长;

3)AI:英伟达开发了NVIDIA NeMo Megatron(用于训练具有万亿参数的模型)、 Megatron 530B 可定制的 LLM(可以针对新领域和语言进行培训)和具有多 GPU、多节点分布式推理功能的 NVIDIA Triton Inference Server?。还有开源 NVIDIA Triton 推理服务器软件中的新功能,提供对所有 AI 模型和框架的跨平台推理,以及优化 AI 模型的 NVIDIA TensorRT?。

4)元宇宙:NVIDIA Omniverse Avatar,一个生成交互式人工智能头像的平台,连接了公司在语音人工智能、计算机视觉、自然语言理解、推荐引擎和模拟技术方面的技术。NVIDIA Omniverse Replicator,一种合成数据生成引擎,可生成用于训练深度神经网络的物理模拟合成数据。

具体财报业绩上,长桥海豚君详细分析主要关注以下方面:

市场关心的公司营收和毛利率,在本季度的表现到底如何?公司各业务的表现如何?游戏业务的高端系列产品周期能否继续带动增长?数据中心业务在收购并表影响过后,内生增长如何?汽车业务的潜力有没有被激发?公司本季度各项费用率情况怎么样?公司的存货、应收帐款是否都在合理水位?公司本季度的盈利能力有没有变化?是什么影响本季度的盈利能力?

长桥海豚君带着这些疑问来财报中寻找答案:

一

业绩主要核心数据

收入和毛利双双创历史新高

1.1 营业收入

三季度英伟达实现营收 71.03 亿美元,大幅超过市场预期 68.08 亿美元(彭博一致预期)。虽然同比增速较此前几个季度有所放缓,但本季仍保持有 50% 的高速增长。

公司季度创下历史新高,主要贡献来源于游戏、数据中心和专业可视化业务的快速增长,上述三项业务营收同样都创下历史新高。

数据来源:公司财报,长桥海豚投研

1.2 毛利率(GAAP)

三季度英伟达毛利率(GAAP)达到 65.2%,相应毛利率水平再次达到 65%。公司毛利率在疫情后呈现主要回升的态势,由于 PC 等下游市场对公司产品的需求拉动。而在疫情因素缓解后,公司毛利率仍能保持继续提升的情况,更能体现公司的行业地位以及 Ampere GPU 结构等产品对公司整体毛利率的拉动。

数据来源:公司财报,长桥海豚投研

二

季度财报各业务情况

主要业务继续高增

三季度英伟达的游戏业务仍是公司最大的收入来源,但占比略有下滑至 45%。数据中心业务增长较为强劲,在营收中占比提升至 41.3%。数据中心从原有 20-30% 的占比提升至 40% 左右的占比,最大的原因在公司于 2020 年上半年对 Mellanox 的并表。

数据来源:公司财报,长桥海豚投研

长桥海豚君和大家一起看英伟达财报的主要业务情况:

2.1 游戏业务:多下游应用推动高增,RTX 功能应用持续拓展

英伟达三季度游戏业务实现营收 32.21 亿美元,同比增速略有放缓,仍保持 41.8% 的高速增长。英伟达游戏业务连续几个季度的增长来自于疫情后带动的 PC 市场对 GPU 的需求,虚拟货币价格提升刺激的挖矿需求以及市场对 Ampere GPU 架构等高端产品的需求。

公司计划进一步拓展 RTX 功能应用,不仅可以支持用于漫威的大片,还将在 Adobe 应用程序中加入新的 RTX 加速 AI 功能。此外增强的 GeForce NOW? 具有新的高性能会员等级,提供对 GeForce RTX? 3080 级游戏的访问权限,并推出更多电子艺界热门游戏。

数据来源:公司财报,长桥海豚投研

2.2 数据中心业务:并表 Mellanox 后,继续保持内生增长动力

英伟达三季度数据中心业务实现营收 29.36 亿美元,达到 55% 的同比高增。英伟达数据中心业务季度高增长超市场预期,此前公司对 Mellanox 的并表影响在 Q2 结束。本季度的内生增长,主要得益下游云业务的持续增长需求。

英伟达宣布计划建造 Earth-2,这是一种人工智能超级计算机,致力于解决全球气候变化危机。同时公司的 NVIDIA AI Enterprise 全面上市,这是一套全面的 AI 工具和框架软件套件,可让数十万家运行 VMware vSphere 的公司在 NVIDIA-Certified Systems?上虚拟化 AI 工作负载。

其中美国能源部阿贡国家实验室最大的基于 GPU 的超级计算机 Polaris 将在 NVIDIA 的加速计算平台上运行,并能够实现近1.4 exaflops 的 AI 性能。

数据来源:公司财报,长桥海豚投研

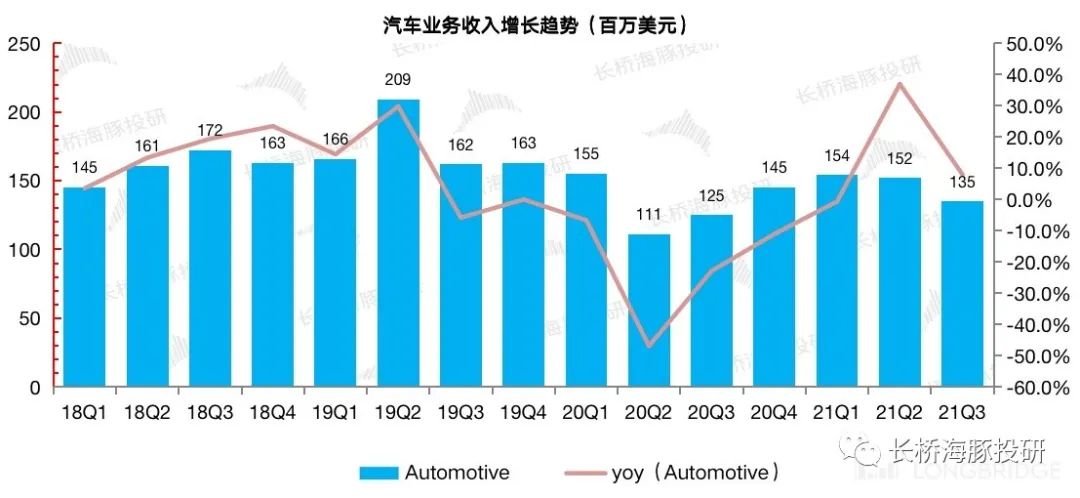

2.3 汽车业务:供应紧缺影响季度表现,智能化有望打开新篇章

英伟达三季度汽车业务实现营收 1.35 亿美元,本季汽车业务表现一般,只有 8% 的同比增长。汽车业务表现一般的原因,主要由于三季度汽车行业受供应端紧缺因素的影响,影响行业整体出货量。

虽然目前英伟达的汽车业务占比仅有 2%,但凭借公司在算力方面的积累,在汽车智能化的背景下有较大发展的潜力。同时公司也宣布 NVIDIA DRIVE Orin 正被自动驾驶卡车公司 Kodiak Robotics、汽车制造商 Lotus、自动驾驶解决方案提供商 QCraft 和电动汽车初创公司 WM Motor 使用。

数据来源:公司财报,长桥海豚投研

三

主要财务指标

营业利润率维持高位

存货周转加快

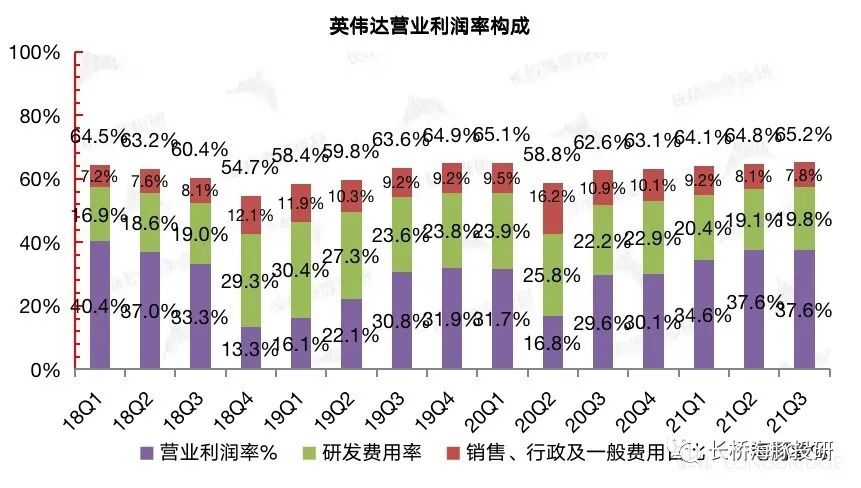

3.1 营业利润率构成:综合费用率表现正常

三季度英伟达营业利润率和二季度持平,维持在 37.6% 的历史高位。虽然季度毛利率有所提升,但同时本季费用率也略有提升。

从营业利润率的构成来分析,具体变化情况:

“营业利润率 = 毛利率 - 研发费用率 - 销售、行政等费用占比”

1)毛利率:三季度 65.2%,环比增长 0.4pct,得益于高价产品等因素拉动;

2)研发费用率:三季度 19.8%,环比增长 0.7pct,公司研发费用率维持在 20% 左右;

3)销售、行政及一般费用占比:三季度 7.8%,环比下降 0.3pct,随着营收体量的增长,公司销售等费用有一定的规模效应,该项占比呈现下降的趋势。

数据来源:公司财报,长桥海豚投研

3.2 经营指标情况:经营状况良好,存货周转加快

1)存货/收入:三季度比值 31.4%,环比下降 1.1pct。季度存货占比下降,反映公司本季度存货周转趋好;

2)应收账款/收入:三季度比值 55.7%,环比上升 0.6pct,季度应收账款占比略有上升,整体保持在相对合理区间;

3)预付账款/收入:三季度比值 4.5%,维持在历史合理区间水位。

数据来源:公司财报,长桥海豚投研

3.3 净利润(GAAP):增长动力主要来自于营收增长

三季度英伟达净利润 24.67 亿美元,同比增长 84.4%,超市场预期的 22.82 亿美元(彭博一致预期)。公司本季度的利润增长,主要来源于营业收入的增长。

公司盈利能力方面,净利率有所下降至 34.7%。在营业利润率维持情况下,净利率的下滑主要来自于税率的环比增加。

数据来源:公司财报,长桥海豚投研

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。