IPO向上,大模型向下:中国企服寻找新「出口」

产业家

2023年,资本市场给企服行业带来的动荡,无疑是一次洗牌机会。只有当SaaS企业深耕产业侧,才能找到实现标准化的解法,才能在一波又一波的浪潮下抓住机遇。

作者|思杭

编辑|皮爷

出品|产业家

2023上半年,企服行业在二级市场表现得尤为热闹。

4月13日,中国HR SaaS第一股诞生,「北森」递交上市申请后,终于成功登陆港交所;6月19日,号称“行业龙头”的电商ERP SaaS服务商「聚水潭」递表港交所。此外,还有不少SaaS企业正在走IPO流程,如七牛云、多点数智、百望云、慧算账。

而在AI企业中,借着大模型的风口,出门问问、第四范式、云知声、声通科技、英矽智能等多家企业也纷纷奔赴二级市场。

IPO下,隐藏的是企业的希望与困局。

种种消息背后,对应的是市场新阶段的信号。一方面,如今不少SaaS企业在对赌协议到期的背景下,奔赴二级市场的现象。另一方面,伴随着中国TO B市场的初步成熟,未来两年国内符合条件的SaaS企业都会开启IPO流程。中国企服市场将重新洗牌。

此外,在AGI风口下,众多AI企业奔赴IPO——这也引出了另一个值得思考的问题:大模型究竟为TO B企业带来的是一二级市场的机会,还是工具、竞争力的革新?

中国TO B企业的行业拐点在哪里?产业家将依据北森、聚水潭和AI企业云知声公布的招股书,从企业的盈利能力、客户留存率、研发销售占比等多项指标,分析IPO节点里的TO B企业现状,以及AGI时代下,大模型对TO B企业究竟意味着什么?

一、IPO下,SaaS企业的希望与困局

近期在二级市场,聚水潭、北森是最具代表性的两家SaaS企业,其IPO状态分别为正在申请、已上市。它们所属的赛道分别是电商ERP、HCM,这些赛道在国内有较大市场。因此盈利状况不会受市场影响。

对于这两家企业,本文将从ARR、NDR、毛利率、LTV/CAC、研发销售成本、客户留存率和大客户占比几个重要指标逐一分析。

以海外SaaS企业对各项指标的标准和逻辑,常规的SaaS企业毛利率达到50%才算及格;优秀的SaaS企业毛利率可到70%左右。再看研发占比和销售占比,常规的SaaS企业销售占比为40%,研发占比为20%。另外,LTV/CAC的范围应是3~5。等等规则,都可作为衡量国内SaaS企业盈利情况的标准。

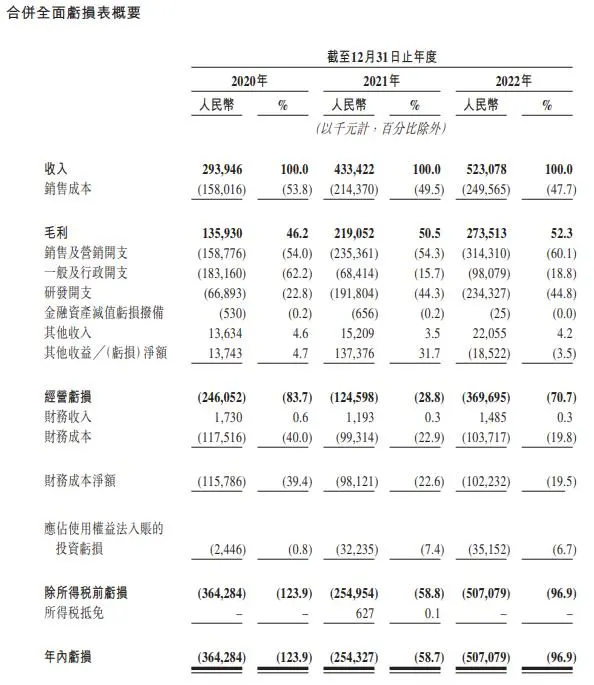

首先,根据聚水潭招股书,其近三年的毛利率分别为46.2%、50.5%和52.3%。而根据上述标准,毛利率只有达到50%,才算真正的SaaS公司。

聚水潭成立于2014年,到2021年为止已有七年。所以,作为“前期投入多,后期回报大”的SaaS公司,聚水潭等到第七年才开始扭亏转盈,并将SaaS业务作为其主要收入来源。

但从近三年的亏损来看,情况不容乐观。从2020年到2022年,聚水潭的亏损分别达到了123.9%、58.7%和96.9%。

在这背后,销售和营销开支就占到了一半以上。2020年,销售占比是54%,而2022年更是高达60.1%。从研发占比来看,近三年的开支分别占了22.8%、44.3%和44.8%。可以看出,从2021年开始,研发占比急剧上升,而这一年的毛利率也达到了SaaS公司的及格线。

如果以海外SaaS公司的标准来看,销售、研发和行政的占比应分别为40%、20%和20%。但实际上,这仅针对健康发展的SaaS而言。

2020年聚水潭有一组值得注意的数据:研发开支22.8%,行政开支62.2%。在行政方面,相比于后两年的不到20%,2020年的数字就形成了鲜明的反差。

聚水潭招股书:2020-2022年具体盈利情况

再看营销方面,聚水潭之所以有如此高的营销开支,原因有二。

一方面,据招股书,聚水潭员工数为2947个,而其中销售团队有890人,实施团队有999人。从这一点,不难看出聚水潭的SLG(销售驱动增长)属性。另外,聚水潭有着如此庞大的市场团队,其成本也是营销的主要来源,要知道财报中给出的“销售及营销占比”也包括市场团队人员的开支。

若按2022年的5.2亿元人民币计算,该公司的人效仅为17.7万/人。即使在国内,这也是较低的程度。

另一方面,聚水潭为保证客户迁移至SaaS模式,最大限度地降低了用户的转换风险。具体体现在,将原来需要用户承担的系统费、开发费、维护费、实施费等所有费用全部免除,用户也不用购买服务器、配备网管等。全部由聚水潭承担。而这一大笔费用也都算在营销开支内。

在这些“代价”的背后,换来的是聚水潭LTV/CAC较高的倍数。招股书中给出的倍数是6。

正常情况下,SaaS公司的LTV/CAC范围应是3~5。过高(大于5)说明可以加大营销开支;过低(小于1)则意味着客户流失严重。但聚水潭的情况则不同,LTV/CAC为6可以说明营销效果较好,客户留存率较高。但是否增加营销开支还要依据个体情况,毕竟通往SaaS的路径,每家都不一样。

除了较高的获客率,聚水潭还有拿得出手的NDR和ARR。

对全球的SaaS公司而言,一个较高的门槛是1亿美金ARR。聚水潭当前的ARR是6.15亿元人民币,接近1亿美金。另外,过去全球SaaS公司在IPO时的NDR中位数为106%。而聚水潭2021年、2022年的NDR为122%、105%。

从上述的各项指标可以看出,聚水潭所做的ERP SaaS并没有走常规路线,但换一种角度,在国内大部分SaaS都不走常规路线。从传统的软件公司发展至今天的SaaS,对于电商赛道的SaaS而言,受国内互联网生态和电商崛起等因素,聚水潭选择的路线是为中小企业提供较为标准化的SaaS,通过SLG的方式逐渐回本,虽然以现在的盈利状况来看,短期内无法取得理想收益。但长期而言,如果成功IPO,未来还有更多盈利的可能性,道路也会更宽阔。

近半年,另一个在资本市场备受关注的SaaS企业则非“国内HR SaaS第一股”「北森」莫属。

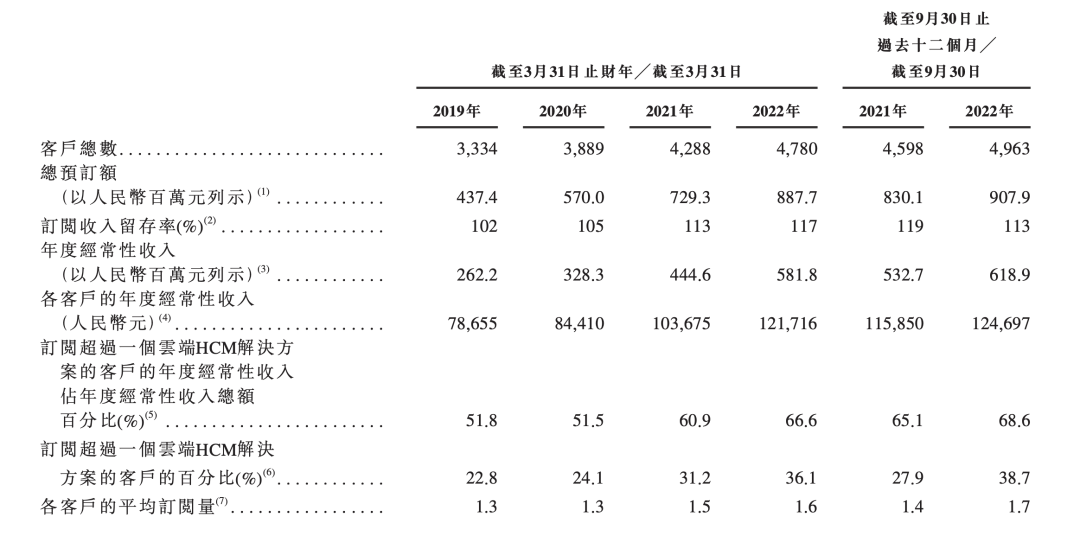

据北森招股书披露,截至2019年、2020年、2021年及2022年3月31日止财年以及截至2022年9月30日止六个月,北森的HCM SaaS解决方案产生的收入分别为2亿元、2.6亿元、3.5亿元、4.6亿元及2.5亿元人民币,分别占各期间收入总额的约54.7%、 56.6%、62.7%、 68.2%及72.2%。

而在北森的招股书中,其所有收入来源分为SaaS业务和专业服务两种。其中,专业业务包括本地部署及报告解读等人力资源管理服务。

因此,从其SaaS业务占比可以看出,北森在国内确实属于一家纯正的SaaS公司。再从近几年的毛利率来看,北森在2021年及2022年3月31日止财年以及截至2022年9月30日止六个月,毛利率分别为66.4%、58.9%及54.0%。这一比例远高出聚水潭的毛利率水平。

而且,从2021财年来看,北森的表现已经接近于一家国外优异的SaaS企业。

在客户留存方面,北森也略胜一筹。据招股书,截至2022年9月30日,过去12个月NDR(订阅收入留存率)为113%。但从客户数量来看,从2021年的4598名客户到2022年的4963名客户,增加的客户数为365名。另外,截至2022年9月30日,北森有约80%的客户拥有近五年的预期客户生命周期。从而可以推断,客户流失率约20%。

在招股书中有另一组值得注意的数据,2022年北森ARR达到了6.19亿元人民币,略高于聚水潭。

北森招股书:客户数量、ARR和NDR表现

根据招股书披露的信息计算,截至2022年9月30日止六个月,销售及营销占比50.6%,研发占比41.3%。而以海外对SaaS企业的标准来看,销售和研发占比应该是40%和20%。这样来看,北森在研发方面的投入占比较大,这一点很有可能与北森重PaaS有关。

整体而言,To B是一个慢生意,却有着厚壁垒。短期内,SaaS企业依然很难盈利,但长远来看,SaaS是一个“潜力股”。软件的毛利率本身很高,而且标准化的SaaS公司后期盈利会越来越快。

可以说,未来只有行业“标准化”的SaaS企业,才更有机会走向二级市场。因为只有在产业侧深耕的企业,才更有可能得到客户的认可。

二、大模型对To B企业是机会,还是泡沫?

上半年,大模型掀起了一波AI浪潮,以出门问问、第四范式、云知声、英矽智能为首的AI企业纷纷涌向二级市场。这其中有不少企业曾多次尝试登陆港股。另外,值得注意的是,这些拟上市的AI企业都发布了大模型产品。

5月24日,AI独角兽企业云知声正式对外发布「山海大模型」。随后,该企业于6月27日正式递表港交所,拟主板挂牌上市。

根据云知声招股书,在2020年、2021年和2022年,其营收分别为2.6亿元、4.56亿元、6亿元,年复合增长率为51.7%;毛利分别为8924.8万元、1.45亿元、2.4亿元,年复合增长率为63.9%;经调整净亏损分别为2.1亿、1.72亿、1.83亿,其经调整亏损程度在收窄。

不仅亏损下降,如此高的年复合增长率也让这家AI企业更值得期待。对于一家加速成长的AI企业,研发投入比极为重要。

从2020年开始,云知声近三年的研发开支分别为1.89亿元、1.88亿元、2.87亿元,分别在营收中占比72.6%、41.3%、47.8%,年复合增长率为23.1%。

从这组数据中发现,2020年云知声的研发投入达到了七成。而同年12月,该公司首次递交招股书。

作为一家AI企业,云知声在大模型方面早有投入。据悉,在2017年谷歌Transformer架构出现和2018年BERT算法在自然语言处理方面取得突破后不久,云知声便开始为垂直行业领域客户推出首个基于BERT大语言模型UniCore及相关AI解决方案。

终于在大模型走进大众视野的2023年,云知声再次重启IPO。过去,AI企业一直受困于落地难和商业化前景不清晰。现在,借着AI大模型的风口,商业化难题似乎有了解法。在这样的环境下,不少AI企业都在发布大模型产品后,奔赴IPO。

然而客观来看,尽管大模型对TO B企业赋予了很大想象力,但如今这种落地仍进展缓慢。常垒资本管理合伙人冯博告诉产业家,“目前并没有发现大模型在B端的好项目”。

在冯博看来,当前大模型的落地主要围绕C端应用,原因在于互联网大厂的主要客群在C端,其应用也更加通用、成熟。而国内B端的SaaS软件标准化程度较低,要想大模型在B端商用落地,还需等待甲方与乙方的认知拉齐。

诚然如此。大模型在B端的商用涉及到两个问题,一个是B端的数据沉淀;另一个是To B企业本身的生存问题。

首先,大模型落地B端,需要To B企业在某一行业长期扎根下积累的专业知识,也是常被提及到的行业know-how。另外,大模型作为一种底层能力,如果嵌入到B端应用,还需要很强的服务能力,这要求企业有丰富的行业经验。而眼下,国内To B企业的软件和行业成熟度还有待提升。

其次是,To B企业本身的生存问题。当下,在国内,大部分SaaS都并非刚需,都是小公司在用,大企业很少付费。所以,当产品自身的生存都是问题时,大模型在B端落地就更遥远了。

三、双面夹击下,企服市场出口在哪?

在资本与市场的双面夹击下,企业服务市场的出口在哪?

一旦满足条件,SaaS企业就会冲刺IPO,因为这是资本最主要的退出通道。但眼下,SaaS企业面临的不仅有资本退出,还有甲方需求的降低。SaaS作为一种管理类工具,并非是刚需。目前在国内大部分企业中,数字化程度还较低,而SaaS解决的更多是长尾需求,多见于中小企业。

从上半年拟上市SaaS企业的招股书来看,多半都是亏损状态。实际上,亏损原因不能简单从毛利率、客户流失率和NDR等指标来分析,更要看人效、产品与销售之间的“距离”等经营问题。

以聚水潭为例,据招股书粗略估算,其人效为17.7万/人。而这个数字很难覆盖用人成本。更重要的是,聚水潭的销售和实施人员就占到了总人数的一半以上。因此,不难察觉出亏损的主要原因。

不仅如此,这也释放了另一个重要信号。SaaS企业扭亏转盈的前提是,产品能力要匹配客户需求,解决销售与产品的矛盾。

但一个在SaaS企业存在多年的现实是,定制化是难以跨越的“坎”。

在冯博看来,多年来,国内甲方的管理方式没有发生巨大的变化,这时候,乙方产品发生变化无济于事。而甲方的需求是标准软件难以满足的,乙方也无暇根据甲方的需求,做出标准化的软件。长此以往,定制化的问题深深扎在了SaaS企业中。

但产业家通过长期对SaaS企业的观察发现,一些在垂直行业深耕多年的SaaS企业,已经可以对部分客户实现标准化交付。而这些标准化一定建立在长期扎根在某个行业的基础上,比如北森,比如商越。

2023年,资本市场给企服行业带来的动荡,无疑是一次洗牌机会。

近日,CRM头部企业纷享销客传来再次融资的喜讯。据悉,在投资方贵阳创投的加持下,纷享销客将在央国企市场获得新突破。这些都在说明,注重“标准化”的SaaS企业在未来一定会迎来翻盘的机会。

不仅如此,纵深产业侧所沉淀的行业数据,在大模型的风口下也能发挥更大价值。

大模型在B端的商用需要行业知识和服务经验,这些都无法在一朝一夕间实现。所以,只有当SaaS企业深耕产业侧,才能找到实现标准化的解法,才能在一波又一波的浪潮下抓住机遇。