AR产业现状

VR陀螺网2019作为AR元年刚落下帷幕,AR市场却依旧风起云涌。相比VR蓬勃的发展,AR市场机遇虽多,但也布满荆棘。VR陀螺将结合2019年AR市场的相关数据报告,在本篇文章分析AR头显眼镜形态市场当下情况。(本文仅探讨AR眼镜形态,不包含基于手机AR)

硬 件

1、新品大幅增加,传统企业入局

从2019年开始,AR硬件以“井喷”之势袭来,除了微软、谷歌等巨头推出新的迭代产品,很多AR硬件创业企业也推出全新的产品,而最值得关注的是,在AR元年的影响下,大多原本并非AR公司的传统企业也都纷纷开始入局,并发布旗下的AR眼镜或概念产品。

例如Vivo和oppo等手机企业在2019年都发布了自己的AR眼镜产品:Vivo在2019年6月在MWC上展示了Vivo第一款AR眼镜;oppo则在2019年12月发布了自研的AR眼镜。手机厂商入局并非巧合,苹果将要推出AR硬件的传闻已久,库克多次在发言中提及对AR未来潜力:“AR是未来10年下一个划时代的产品”、“AR将改变世界”……

国内手机巨头华为也多次对外表态,正在大力研发AR。目前华为的AR硬件虽然尚未发布,但软件算法的部分却持续在更新,包括AR SDK,内容开发者生态等。

除了手机厂商之外,一些传统领域的企业也陆续加入进来,针对各不同场景推出不同的形态。如汽车厂商宝马也在2019年宣布推出AR智能眼镜TSARAVision,用以提高汽车检测维修效率。还有专门用于飞行员的SA Photonics Pilot Vision AR眼镜,用于游泳场景的Form Swim Goggles和Imaginationa Factory SwimAR。

由此可见,越来越多企业开始进入AR市场,硬件企业也呈现出百花齐放的状态。尽管AR眼镜对于很对企业来说不是战略布局,但是随着他们的加入,AR眼镜在市场上的声音和关注度却得到了大幅提升。

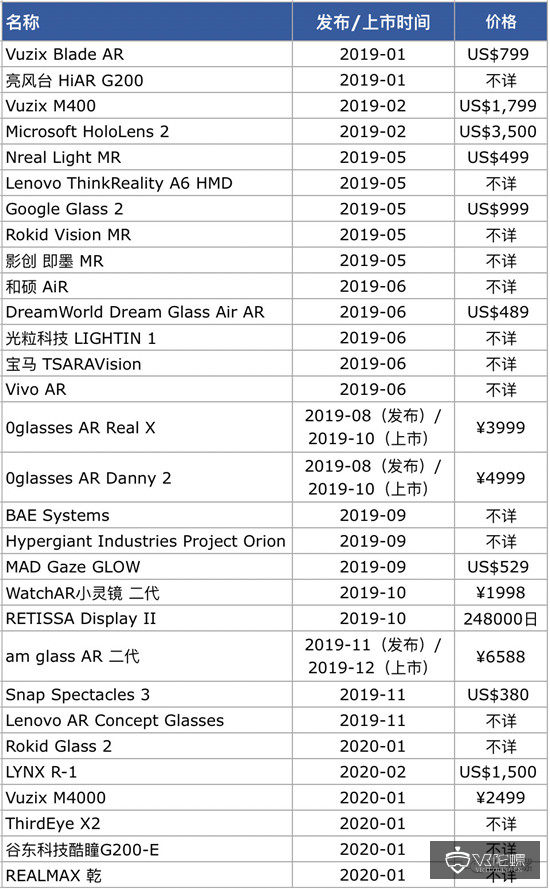

2019年至今AR产品一览:

2、消费端AR的新一批“勇者”

2012年,Google第一款AR眼镜原本计划面向消费端,然而,当时的硬件形态和体验、市场环境等证明消费端在那个阶段并不可行,因此,谷歌也及时调整方向,转向了行业端。

数年后,名声大噪的Magic Leap第一款产品正式发布,同样,Magic Leap也将重心放在了消费端,拥有数十亿美元融资作为后盾,Magic Leap一直在致力于构建自己的消费端内容生态,除了硬件研发之外,在开发者支持、内容开发上都投入了不少精力,并成功聚集了一批优秀的AR内容开发者和IP作品,包括愤怒的小鸟、星球大战以及weta工作室开发的《Dr. Grordbort’s Invaders》等。

当然,Magic Leap的消费端战略并不顺利,2295美元高昂售价、匮乏的内容生态,原计划Magic Leap One第一年10万销量目标,结果上市半年销量仅6000套左右,Magic Leap更是负面频出,抵押专利、离职……昔日的明星光环在此时反而成为枷锁,被牢牢锁死,之后Magic Leap也不得不将战略重心转向企业,以求生存。

巨头两次在消费端的挑战都以失败告终,然而在2019年,借助5G之风,AR眼镜消费端硝烟再起,迎来了新一批“勇者”。

多家硬件厂商推出定位C端消费市场的AR产品,nreal、影创、太平洋未来、MAD Gaze等。与谷歌、Magic Leap不同的是,新一批面向消费端的产品形态发生了变化。

在高通的推进下,手机+AR眼镜的分体式形态成为了如今的主流形态之一。分体式设计有效减轻了眼镜的重量,而且使用手机作为载体,即插即用使入门门槛大幅降低,同时手机上庞大的内容生态也为AR眼镜带来了更丰富的体验。

除了硬件形态变化之外,5G时代下运营商成为了最强的推动力,为AR提供了有力的宣传推广、销售渠道,同时,运营商也致力于内容生态的建设。比如,日本通信运营商NTT Docomo向Magic Leap投资312亿日元(约2.8亿美元)资金,并取得该设备在日本的代理销售权。Nreal Light在联通400家线下5G体验中心试点展示,此外,nreal还与日本KDDI、韩国LG Uplus、德国DT、英国EE等全球运营商合作,推出5G+AR应用方案。

资 本

2019年AR的资本市场表现也可谓相当活跃。根据VR陀螺的2019年度融资报告,2019年融资共204笔,其中81笔流入VR领域,占比40%,融资额达53.2亿。而76笔流入AR领域,占比37%,融资额达到128.9亿,远远超过VR。

相比2018年,市场对AR的投资出现了明显的增长,尽管AR融资笔数略输于VR,但是实际融资金额却非常突出,大大超过了VR的融资额。其中,有28笔投资流入AR应用,在AR领域中占比37%。13笔投资投给了AR技术,占领域的17%,11笔投给了AR硬件,占领域的15%。

2019年至今单笔额度超过1亿元的AR融资事件:

亮风台在AR营销领域获得1.2亿元B+轮融资,MYEG Capital、活水资本等境内外美元和人民币基金,老股东纪源源星资本、美图公司追加。

Niantic在AR游戏方面分别融资1.9亿美元和2.45亿美元,由风险投资公司IVP领投,Axiomatic Gaming、Battery Ventures、Causeway capital Management、CRV和Samsung Ventures参投。

全息技术方面,积木易搭获得亿元A轮融资,由投控东海、炼金术联合领投,睿鼎资本等联合跟投。

Light Field Lab获得2800万美元投资,来自博世风险投资及Taiwania Capital领投,其他投资方包括三星,Verizon Ventures,康卡斯特等。

在AR眼镜方面,RealWear获得8000万美元B轮融资,工业自动化厂商泰瑞达领投,投资集团包括Bose Ventures,Qualcomm Ventures LLC(QCOM),Kopin Corporation(KOPN)和来自摩根大通(JPM)的私人银行。

Magic Leap获得312亿日元来自NTT Docomo的投资。

Nreal先完成1500万的A轮融资,顺为资本、华创资本、新松公司和爱奇艺参投。接着Nreal完成光大控股新经济基金团队领投,爱奇艺,华创资本,顺为资本跟投的1600万美元A+轮融资。

智能眼镜厂商North也得到亚马逊,Fidelity和英特尔投资的4000万美元(可转换债券过渡性融资。)

在光波导方面,WaveOptics获得歌尔参投、Robert Bosch VC、IP Group、戈壁创投和新加入的投资方Hostplus金额为1300万英镑的C轮融资。

DigiLens也在C轮获得5000万美元的UDC Ventures、三星创投、《Pokemon Go》开发商Niantic、大陆集团、索尼创新基金,以及三菱集团旗下Diamond Edge Ventures领投的融资。

Mojo Vision在AR技术方面完成5800万美元B轮融资,由Gradient Ventures、Advantech Capital、HP Tech Ventures、Motorola Solutions Venture Capital、Bold Capital Partners、LG Electronics、Kakao Ventures和Stanford StartX共同投资。

杭州易现先进科技有限公司得到元禾原点领投,新湖智脑、头头是道等跟投,网易为原始股东持股亿元首轮融资,用于开发AR+AI平台。

AR在2019年无疑是投资热点,而这背后的推动因素就是是5G技术的出现,这个信号让资本对AR市场反应积极。

资本在2019年也明显流向AR应用的开发,无论是B端C端的行业应用都在逐步落地。这意味着AR眼镜开始正式应用于更多不同的场景。

应 用

1.消费端

尽管C端市场起步依旧艰难,但是手机的普及降低了消费端的入门门槛,推动AR头显产品普及。当下分体式AR眼镜已经是主流形态,而手机不仅降低了消费端购买成本,同时也降低学习门槛。用户只需要购买AR眼镜便可以通过已有的手机串联眼镜进行AR体验,而手机的操作并不复杂,因此体验AR不是一个全新的操作模式,而是基于已有的技术上搭建的一套使用方案。

在内容方面,过去几年发展中,智能手机已经拥有了完整庞大的内容生态,分体式能够嵌入手机的内容生态,配合运营商线上线下渠道推进,用户更容易接触并使用AR产品进行体验。

虽然手机为AR带来了内容生态,但正如2016年蛋椅上体验的过山车、大摆锤一样,这些内容虽然能够观看或者简单体验,但实际上并不能将AR、MR应有的价值和魅力展现出来。

在C端内容生态投入比较大,且内容比较优质的,除了已经上线了19款内容的Magic Leap平台之外,国内MR眼镜企业nreal也聚集了数千名开发者构建内容生态。

而现阶段较为完整的AR内容屈指可数,如《Invaders》、《Create》等,是笔者印象较深的产品,然而也是2018年的老产品。

《Invaders》视频:

AR眼镜在C端应用仍处于起步阶段,2019年在内容产品上并没有太大亮点,反而在软件系统层开始有了一些新的发展。

海内外多家企业开始注重系统底层开发,尝试打造一个更加标准化的AR眼镜系统平台。Facebook早前宣布自主研发VR/AR操作系统,并通过其硬件产品构建Facebook的生态模式。而国内AR眼镜厂商Nreal在年初CES 2020上发布其3D操作系统“星云”,亮风台和影创也在投入开发AR平台和软件。

国内睿悦Nibiru则凭借之前在VR硬件系统平台的经验,顺势在AR硬件中也抢占了国内大部分份额,很多OEM、ODM的产品均为“Powered by Nibiru”。除了系统之外,还推出了一系列相关工具,如面向开发者的Creator、面向解决方案集成商的NRR、面向专业开发者的Studio等。

整体来看,消费端AR眼镜市场成熟度远不及消费端的VR,无论是硬件、系统、平台、内容生态,都还在非常早期的阶段。

从硬件和技术来看,目前两者虽然仍在进步发展,但是眼镜AR依然价格高昂,大部分仅适用于B端用户。而且硬件光学方案在一年时间中有了不小的进步,然而面向消费端,必然需要在在显示效果、视场角、便携性、性能功耗、价格、内容等多方面达到平衡,至少现在看来,最基础的光学显示部分,仍然没有一个真正合格且通用的方案。

而软件层面,AR市场的应用也集中在教育、培训、工业等B端场景,很多应用场景还未完全开拓,尤其是C端应用场景落地才刚刚开始探索,具有吸引力的内容并没有开发出来,因此C端消费者用户黏度并没有很强,整个市场展开也稍有吃力。

今年HTC Vive新品Cosmos发布会上,HTC中国区总裁汪从青表示AR行业可能比VR要落后三年左右,而过去几年AR的营业额甚至不到VR设备的10%。受限于目前的技术条件,AR眼镜实现产品化和日常化佩戴至少需要5年左右时间。现有的AR产品交互方式各异,硬件量产仍旧存在困难,硬件基数无法完全满足消费端市场健康循环要求。

2、行业端

AR市场经历几轮洗礼,在2018年和2019年目睹了众多AR企业公走向消亡,而这些企业都面向行业市场。2019年AR眼镜公司Daqri宣布破产,并进行财产清算。Daqri并不是近来第一家陷入困境的AR初创公司。Meta是Meta 2 AR头显的制造商,2018年9月宣布破产,随后在今年早些时候出售给新成立的知识产权持有者Meta view。同年英特尔砍掉AR眼镜Vaunt项目,不仅成立20年的老牌创企ODG宣布变卖专利及公司资产,英国创企Blippar 也宣布破产。

即使破产清算、卖专利的企业不少,但很明显去年AR在行业的渗透率有了明显的提升。

目前AR依然在各个B端行业投入应用,B端用户也始终是AR公司目前最大的客户来源,在教育、军事、安防和工业领域,都有了更深的发展。继2018年微软获得美军价值4.8亿美元的10万台HoloLens订单合同后,去年美军又加大需求,或将加购10万台HoloLens 2,订单总价或超8.3亿美元,相比“卖不出去”的问题,微软似乎量产跟不上的问题更严重。

而国内影创去年开始聚焦教育市场,营收超过4亿元,其AR头显产品进入了400多家学校,据了解,今年影创订立了30亿元的营收目标。

在文旅方向,去年太平洋未来迈出了重要的一步,2500台AR眼镜在深圳、北京欢乐谷落地,20天左右体验人数超万人,据了解今后还将进一步扩展到其他城市的欢乐谷中。随着成功案例的出现,文旅方向也成为了众多AR企业开始争相抢夺的市场。

远程协作作为其中最重要的场景,市场上相关的应用层出不穷,成为AR最常用的功能。如微软Dynamics 365、Datamesh、Atheer ARMP、TeamViewer、AR Field Advisor、Nibiru Remote Rendering等。

AR Field Advisor

安防、物流,AR眼镜的渗透率也在提升,2019年的B端应用开始进入小规模起量阶段,AR硬件作为生产力工具的作用愈发凸显。

今年,B端依旧是AR企业的中心,无论是细分场景还是规模化应用,B端的需求比C端更加具体,并且存在真正的需求。而由B到C也是一个产品发展过程的必经之路。但是部分领域如今已经引起了一些传统企业的注意,随着他们的入局,AR市场的动态也会有新的变化,而原本入驻市场的创业公司们,也将面临新的竞争对手的挑战。