精锋医疗赴港IPO:亏损扩大,手术机器人国产化替代任重道远

洞察IPO

作者:邓晴晴

出品:全球财说

你敢把身体交给手术机器人吗?对于细分众多的手术机器人又有多少了解呢?

手术机器人作为集多项现代高科技手段于一体的综合体,应用于大部分临床术式的医疗设备,由外科医生使用主控台通过远程控制及操控连接机械臂的末端设备完成手术。

相较于传统手术,在临床上手术机器人可以给医生提供高清三维的手术视野;操作上可以实现超越人手的灵活度和精确度;对病人的伤口创伤面更小,能减少伤口暴露和感染风险等。

近日,自称为“全球第二、中国第一”的手术机器人公司精锋医疗拟港交所上市,但目前仍未实现商业化,收入为零,负债累累。

尚未商业化,资金主要依靠外部融资

精锋医疗成立于2017年5月4日,初始注册资本为10万元。经过多轮融资和增资之后,截至2021年末,精锋医疗注册资本增至3.6亿元。

招股书显示,精锋医疗控股股东是王建辰和高元倩,两人属夫妻关系。报告期内精锋医疗已经拥有一支超过200名成员的研发团队,目前在中国拥有201项已授权专利及209项专利申请。

资料显示,精锋医疗致力于设计、开发、制造和商业化手术机器人,其产品范围由机器人辅助微创手术扩展至无创自然腔道手术机器人及高端微创手术器械。

目前精锋医疗已完成精锋多孔腔镜手术机器人MP1000及精锋单孔腔镜手术机器人SP1000的设计及主要研发,并且已启动多孔及单孔腔镜手术机器人的关键性临床试验。

进展最快的多孔腔镜手术机器人MP1000,已经于2021年12月完成适用于泌尿外科手术的注册临床试验,注册申请于2022年1月获药监局受理。

图片来源:精锋医疗招股书

目前,精锋医疗大部分产品仍处于研发阶段,研发支出不可忽视。2020年-2021年,公司研发开支分别为5870万元、2.22亿元,预计在未来在研产品将继续产生大笔不断增加的开支。

商品尚未实现商业化,外加持续大额研发投入,报告期内精锋医疗亏损不断扩大。

2020年-2021年,精锋医疗经营亏损分别为6498.50万元、2.76亿元;经调整净亏损分别为3976.20万元、1.15亿元。

虽然连年亏损,但精锋医疗却颇受资本青睐。

企查查显示,截至目前精锋医疗共经历过6轮融资,累计金额近20亿元人民币。投资机构包括红杉基金、博裕资本等多家明星机构。

图片来源:企查查

报告期内,精锋医疗融资活动所得现金净额由2020年的1.45亿元增至2021年的18.45亿元。精锋医疗也表示,以往公司主要依赖股东的资本出资及银行贷款作为流动资金。

作为医药企业,需要不断投入资金支持研发,公司未来若无法获得额外融资,则存在可能无法完成在研药物的开发及商业化的风险。

根据招股书披露,本次赴港IPO的募资用途,精锋医疗除了将用于核心产品商业化及研究投入方面,还将拿出部分资金用于补充运营资金。

寡头达芬奇过于强大,市场壁垒难以逾越

在精锋医疗还未开始抢占市场时,直觉外科公司的“达芬奇”手术机器人早已被看作是医疗器械产业的“神话”。

1999年直觉外科公司推出了一款机器人辅助手术设备——达芬奇,2001年美国食品药监局FDA批准其用于前列腺手术。在此之后,达芬奇陆续进入更广泛的应用范围,包括子宫切除术、疝修复手术、结直肠手术、胆囊摘除术等。

直觉外科财报显示,截至2021年底,达芬奇手术机器人系统全球装机量已达6730台,分布在67个国家,年手术量124万例,占据全球手术机器人82.9%的市场份额,是应用最广泛且成功的手术机器人,在市场上直接形成垄断局面。目前在中国的装机量约240台,看似市场规模还有很大空间。

但是现实远没有想象的丰满,中国手术机器人起步较晚,很多技术尚未成熟,市场渗透率也比较低。

根据弗若斯特沙利文的资料,腔镜手术机器人作为全球手术机器人的最大细分市场,2020年中国机器人辅助腔镜手术占腔镜手术总数的渗透率为0.5%,远低于美国13.3%的渗透率。

根据国家药品监督管理局官网显示,目前国内仅有山东威高手术机器人(01066. HK)和上海微创医疗(00853. HK)机器人两家公司获得手术机器人注册证。

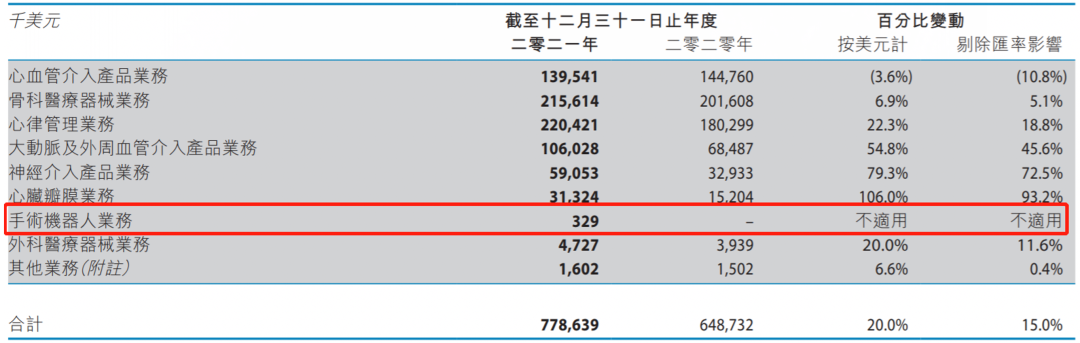

就最近上市的微创医疗来看,其获证上市的产品只有“图迈?Toumai?腔镜手术机器人”,主要用于泌尿外科腹腔镜手术操作。微创医疗2021年营业收入为45.82亿元,手术机器人贡献的收入仅32.90万美元,目前的市场并不是很乐观。

图片来源:微创医疗2021年年报

其次,由于手术机器人所处的赛道过于高精尖,需要持续保持高位的研发投入。2021年,山东威高研发开支达到4.92亿元,2020年为4.24亿元;微创医疗在2021年研发的支出达到29.78亿美元,相较2020年增长了54.6%。两家公司的绝大多数手术机器人产品均还处于在研状态。

导致国内渗透率不足的原因还有客户受众相对狭窄,目前国内手术机器人的客户主要是中大型的医院和医疗机构为主。

虽然,近几年国内的手术机器人已经打破美国高端医疗器械市场垄断的局面,但国内该行业仍处于成长期,技术和市场规模都有待提升,同时行业内企业数量增加也导致行业竞争愈演愈烈。

报告期内,精锋医疗仅处于研发阶段,产品都还未商业化,未来想要突围市场并不容易。

未来若想实现商业化,失去市场先机的精锋医疗还需完善建立商业团队、全面市场分析、获得经营许可及批准等多方面问题,相比于市面上已经崭露头角的团队,会涉及到更多风险、耗时更长、花费更多成本。

作为后来者的精锋医疗是否能赴港成功,国产手术机器人是否能打破“达芬奇”神话,值得拭目以待。