京东数科T1金融云进入金融云平台解决方案市场前五名

锌财经

京东数科交出了一份令人满意的答卷。

国际数据公司(IDC)近日发布的《中国金融云市场(2020上半年)跟踪》报告显示,京东数科T1金融云诞生仅一年以9.5%的市场份额进入金融云平台解决方案市场前五名。

京东数科T1的发展之快令业界咋舌。回过头来反顾这一年,京东数科的迅猛增势源于它准确地抓住并解决了金融行业数字化转型过程中碰到的研发难、运营难、营销难等痛点。

中国互联网已经站在了消费互联网转向产业互联网的节点,金融市场也来到了下半场——谁先抓住了产业数字化的武器,谁能最快地浮出水面。

11月25日,在JDDiscovery-2020京东全球科技探索者大会上,京东数字科技集团副总裁、技术产品部总经理曹鹏正式发布 T1金融云U+平台。

这套集合了用户全生命周期分层运营管理、一体化移动研发平台、数字化运营工具和全渠道触达的数字化运营解决方案,是京东数科T1金融云在过去一年来的经验总结,也承载了T1在后疫情时代的爆发力。

疫情催化,无接触金融服务需求激增

朱小姐接到了中国人寿的电话,工作人员告诉她,有一份25年前开始投保,以她为受益人的子女教育婚嫁保险已经到期,需要她亲自去柜台办理。而此时,疫情封锁住了她的家门。

这是疫情期间出现的一个小小的场景,也映射出了金融行业面临的困局:一边是用户的出行受到限制,办事受阻,线上服务需求大增;另一边是金融机构面临线下人流大幅减少,营业网点被迫收缩。摆在各大机构眼前的只有一条路:发力线上服务,尽可能通过手机App、小程序等线上渠道扩展业务。

金融行业被裹挟到这次由疫情催化的数字化浪潮,公共卫生放大了无接触式金融服务的需求,金融机构数字化转型迫在眉睫。

实际上,因为常年和各种数字打交道,金融行业是最早开始进行信息化的行业之一。但是,从信息化到数字化,金融行业比同期许多行业都走得慢、走得艰难。

信息化的本质是用信息技术的手段代替原来由人工操作的流程,从而提升银行的效率,因此注重系统的稳定性和可靠性。而数字化是用互联网的技术来提升用户的办事效率和体验,考验的是系统的灵活性和创新能力。

将原本线下那套庞大而沉重的系统无缝迁移到线上,相当于让笨重的大象学会跳舞。

为此,很多大型的金融机构例如四大行、平安等企业都专门成立了金融科技相关的子公司,来承担技术研发的压力。但是,对于中小机构而言,自研的成本和收益不成正比,它们面临着开发难度高、开发周期长、维护成本高的难题。

北方一家城商银行就面临这样尴尬的局面。如果选择自主搭建线上系统,柜台里坐着的金融人才们对技术所知甚少;如果选择外包服务,金融级别的技术要求和不断迭代的服务要求对于外包商来说也是一桩苦差;如果选择放弃,那么客户也会放弃自己。

因此,他们找到了京东数科的一站式研发移动平台服务。京东mPaaS能够帮助他们构建强大的移动中台,在短时间内开发高质量的手机银行App、各类小程序等移动产品,实现迅速落地。

据了解,京东数科的一站式移动研发平台可以将开发资源压缩到原本的38%,性能提高50%以上,并且实现持续迭代。金融机构原本需要一个月或几个月才能实现一次版本迭代,现在可以按天或周持续迭代和交付。目前在京东生态的二十余个APP上应用都经过了双十一和618流量洪峰的考验,证明了京东数科mPaaS的可靠性。

这套快速、高能的研发工具承载了疫情以来快速膨胀的数字化转型需求,在特殊时期让急需转型的传统金融机构能够高效实现落地,被市场广泛认可,从而成为京东数科快速占领市场的首要条件。

精准狙击,提出数字运营解决办法

互联网发展二十年后基本得出了一个共识:不懂用户的产品终将消失。这句话放在云计算领域同样适用,作为互联网底层基础的一个部分,云计算以技术为生,但是一样要靠用户需求谋生。

京东数科能够在短时间内进入行业第一梯队,很大程度上在于找到了一个被很多同行忽视的需求:营销。

在没有互联网的时代,金融机构的营销靠存款送鸡蛋;在刚有互联网的时候,金融机构的营销靠砸钱买流量;如今,由于人口红利消退,中国互联网进入存量时期。面对这样的背景,如何利用好每一个潜在和已在的客户才是金融机构需要思考的问题。

京东数科不缺流量。在线上,京东数科T1金融云U+平台可通过全网实现流量接入;在线下,京东数科有着超1200万的线下屏联盟、覆盖75%区县市场的4万家惠民小站及12万合伙人以及全国180万餐饮、便利店、购物中心、停车场、高校等优势资源。这些都是让合作伙伴触达用户的通道。

京东数科需要做的是将流量的转化最大化。因此,京东数科推出数字化运营平台——T1金融云U+平台。这套系统集合了“摹略”智能营销、“鹰眼”短信营销、“良研”用户调研、直播、智能客服、工单系统等解决方案。

京东数字科技集团副总裁、技术产品部总经理曹鹏介绍,“摹略”和“鹰眼”作为营销工具对业务场景进行数字化重构,实现人群识别精细化、触达策略智能化、创建执行营销自动化,从而实现“千人千面”智能营销,提升银行金融机构线上营销运营数字化。

与此同时,在“摹略”整个数字化运营过程中,数字采集、建模、运营、分析是一个数据域的全闭环过程,同时这个闭环过程中流转的数据也支撑着摹略策略的构建、运营、归因、复盘全过程,提高策略运营过程的可信度和数字化深度。

根据曹鹏的介绍可以发现,U+最大的优势就是释放了京东的大数据能力,以数据为导向,提升企业的精细化经营能力,减少企业重复开发的成本。这符合当初T1成立时陈生强所说的,京东数科坚持以科技为基础,以数据为要素的理念。而后者恰恰是中小金融机构最缺乏的能力。客户信息分析能力一直是中小机构的短板。画像能力弱进一步导致客户管理难度大、效率低、粘性弱,最终导致客户的流失。

数据的能力基于数据之上。目前,京东数科在京东之外服务着600多家金融机构和10000多家资管科技注册机构,U+系统支撑着京东数科数亿用户的运营工作,管理资源位近1500个,日访问量近3亿次。

专业加持,解决金融行业痛点

如此前所说,金融行业的数字化转型是自下而上,被用户推着进行的。经过移动互联网十年的培养之后,用户习惯于在线上完成所有任务办理,从而对机构提出了线上化的要求。

但是,金融行业和普通的衣食住行不一样,和钱相关的事情牵一发而动全身,安全对于金融机构线上化转型是“生命线”。

与此同时,能力的进化和行业需求的变化并不同步,缺乏科技能力是金融业普遍现状。以银行业为例,根据国家有关部门的统计,目前我国银行业有从业人员380万,而科技人才占比不足5%。这充分反映了金融科技人才稀缺的现状。

南方一家农商行在统筹规划全行信息系统建设时,本着自主可控的原则,从VMware扩展到OpenStack,逐步纳入了容器云、PaaS层组件、微服务、DevOps等新技术,希望实现一个从IaaS到PaaS的私有云框架,搭建一个完整的金融云平台。

要知道,金融机构在推进数字化转型过程中普遍选择双模IT理念,因为要保障传统IT安全可靠运转同时搭建敏捷IT架构,适应创新业务快速落地。通常的情况下就是选择云计算,因其具有降低IT成本、高可靠性、高可扩展性和自动化程度等优势。

分布式计算模型 图源网络

于是,2019年,这家农商行找到了京东数科,共同搭建PaaS平台。之所以京东数科能在短时间内得到用户信任,并且迅速给出解决方案,取决于两个因素:技术积累和专业积累。

本身,依靠京东的京东数科属于互联网系服务商,以B2C业务见长,依靠自己长期积累的公有云技术迅速移植到金融云中。这种标准化的做法的优点是速度高、成本低,能够帮助客户快速搭建IT架构。

这类厂商的普遍缺点是面对金融业特有的复杂问题时往往会力不从心。但是,京东数科没有这个问题,因为京东数科的前身就是京东金融。如果说别的金融云是从云到金融,那么京东数科是生在金融,长在云端。作为数字金融的前驱,从金融科技的深潭中爬出来的京东数科深刻理解这个行业的底层需求,在金融专业方面有着得天独厚的条件。

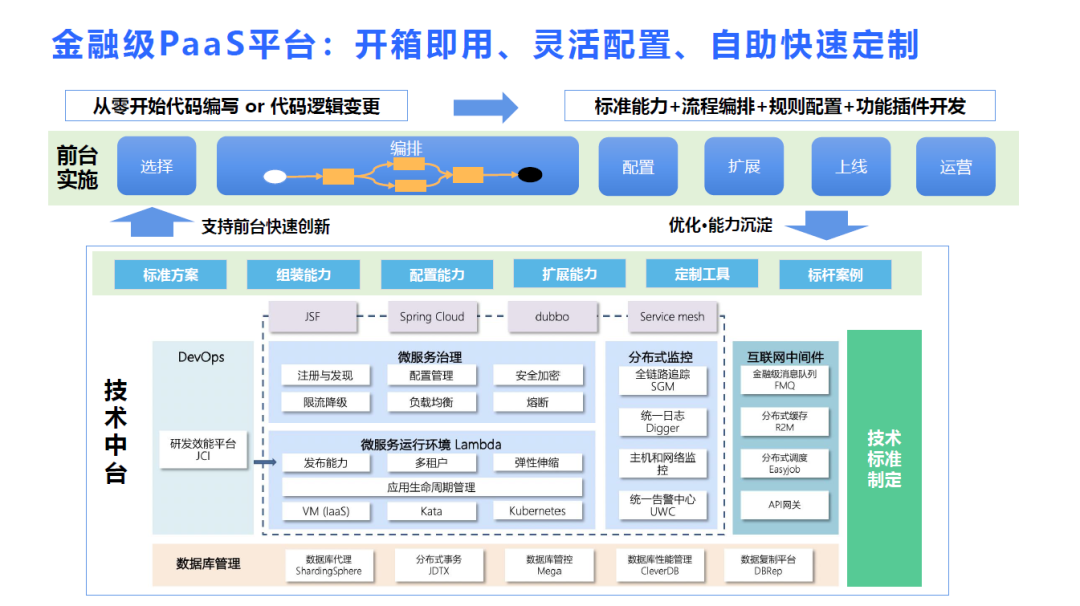

京东数科分布式中间件平台本身就是金融级别的技术中台,在满足保障高可用、满足异地容灾、低成本快速扩容的首要需求时为应用开发和运行上了重重安全锁。

根据锌财经的了解,京东数科的PaaS平台全站年度可用率达99.99%,支持交易峰值可达到20万笔/秒,并可实现7×24不间断的秒级监控,实时监管超过25000台服务器,12万套操作系统的实时情况。

与此同时京东数科PaaS平台可以通过微服务链路跟踪SGM和统一日志监控Digger等产品,搭建起对核心系统及外围系统的统一监控、全链接分析、智能告警和即时差错定位,确保系统的安全稳定。

最终,京东数科为这家农商行提供了详细IT架构咨询,共同搭建起一个金融级别的PaaS平台。利用技术中台的服务重用、数据累积、快速响应等优势,该农商行的网贷系统、企业手机银行及智能客服系统在短短几个月之内就快速上线了。

京东数科用实力证明,无论是金融还是技术,他们都是专业的。

时间回到2019年京东数科T1刚刚上线的时候,京东数字科技集团CEO陈生强在发布会上表示,数字科技的归宿是为人与产业创造价值,最终实现人与产业的共生长。

T1金融云的出现恰好遇上了这一波特殊条件下产生的数字化浪潮,解决了众多中小型银行的困境,也解决了无数像朱小姐这样的普通用户的烦恼。

但是机会是给有准备的人,京东数科金融云能够在短短一年的时间内异军突起,背后依靠的是常年积累的技术底气和专业能力。随着U+的发布,这艘大船才刚刚起航,驶向金融数字化更加深的海域。