甲骨文新财报:隐忧显现 获客模式有隐患

蛇眼财经根据国际咨询公司Gartner预测,到2023年全球3/4的数据库都会在云上运行,数据服务厂商们在云基础设施业务上的竞逐将更加白热化。

而当初因为手握数据库业务这一现金奶牛,没能及时下定决心转型在此领域布局的巨头甲骨文,不仅错失了抢占市场的机会,营收增长也开始乏力。

(配图来自Canva可画)

营收稳定增长

甲骨文最新发布的财报显示,Q3财季甲骨文总营收101亿美元,同比增长3%。主营业务云服务和授权支持业务营收73亿美元,同比增长5%;云授权和现场授权业务营收为13亿美元,同比增长4%,总营收和主营业务都实现了增长。

但甲骨文的云业务相关营收能保持稳定增长,主要是因为其产品进入了稳定营收周期。

一方面,软件服务具有持续性,通常情况下许可证支持客户在合同到期后还会与甲骨文续签合同。而且甲骨文的客户多为政府机构、教育机构和大型企业,客户资源较为稳定。而甲骨文在原有合同中增加了新的云服务和授权支持业务,对现有客户的合同进行了更新,就使得其云服务和授权业务的收入在本财季能持续上升。

另一方面,大部分业务成本在短期内是固定的,而且因为重组裁员造成的编制减少,以及疫情造成的某些可变支出的减少。甲骨文Q3财季的销售费用、营销费用、硬件费用和服务费用都有所降低,从而其Q3财季的营业总费用同比减少1%至62.1亿美元。

也因此,甲骨文的营业利润、以及营业利润占总收入的百分比都有所增加。财报显示,甲骨文Q3财季实现营业利润38.78亿美元,同比增长9.9%;营业利润率达到38%,同比增长2个百分点。

另外,甲骨文还推出了具有200多个新功能的Oracle Database 21c,这些新功能增强了Oracle融合数据库的实力。在应用程序方面,Oracle仍被排在云ERP(Enterprise Resource Planning,企业资源计划)的第一位。

不过,虽然总的营收规模仍在增长,而且数据库应用仍在领域内具备最强的竞争力,但甲骨文也并不是高枕无忧。

隐忧显现

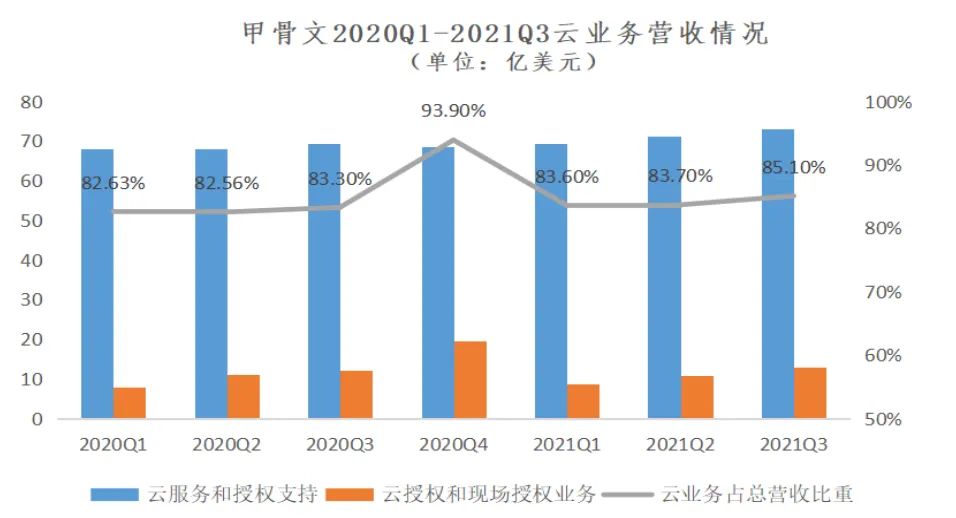

从甲骨文2020Q1-2021Q3云业务的营收情况可以看出,甲骨文的经营存在两大隐患,而且久未解决。

其一,甲骨文的云业务收入占总营收的比重过大,而且呈现出持续增长的趋势。这种过于依赖某项业务的单一营收结构,就使得企业的抗风险能力有所下降。

其二,近年来甲骨文云业务收入和总营收增长的速度都明显放缓。也正由于收入增长乏力,财报公布后,法国兴业银行将甲骨文的评级从“买入”下调至“持有”。

而这两大隐患的出现并非无迹可循,分别从内部环境和外部环境两个层面来看,甲骨文的营收情况出现问题都是必然的。

从内部环境来看,甲骨文不重视非战略业务的发展,所以企业一直难以找到新的营收增长点。

除了云授权业务外,甲骨文还会向用户提供配套的硬件和服务,但是这两项业务的收入规模一直较小,而且随着云业务收入在总营收中的比重扩大,非主营业务占总营收的比重在逐渐缩小。对此,甲骨文在财报中表示,是由于对非战略产品销售和营销工作的不重视,2021财年期间甲骨文的硬件业务收入持续下降,Q3财季就同比减少了4%至8.2亿美元。

单一业务的营收增长存在天花板,而甲骨文的总营收过于倚仗云服务业务,就导致其总营收的增长迟早也会进入瓶颈期。

从外部环境来看,甲骨文没能抓住机会站上云计算领域的高地,而新老对手却纷纷崛起,逐渐与它拉开差距。

在软件服务为市场主导时,甲骨文提供的数据库服务在市场中具有绝对优势。但随着产业的进步,云计算逐渐取代软件服务成为面向B端的主流服务,市场格局也基于此发生了变化。Synergy最新研究数据显示,2020年亚马逊、微软、阿里云和谷歌云四大厂商占据了七成左右的云计算市场份额,而且还在持续扩张的过程中。而华为云数据库近年来也以400%左右的高幅度实现收入增长。

与之相反地,甲骨文的市场份额仅有2%,而且营收增长的速度不足10%,这就使得投资者们不再对它的现状表现出乐观的态度。

获客模式为长期发展埋下隐患

然而甲骨文却与投资者持相反态度,对它自己的未来充满信心。

它在财报中表示,因为客户对甲骨文云内部许可证产品的持续需求,甲骨文预计其云服务和许可证支持产品总收入将继续增长。加上每个财年的第四个财季是甲骨文客户续约的活跃期,所以甲骨文下一财季的营收预计会比较乐观。

尽管对自己短期内的营收预计比较乐观,但从长期来看,由于在获客方面的一些问题,甲骨文的前景并不明朗。

一方面,大客户出走。甲骨文的服务模式是根据顾客要求提前定制开发层级数据库,服务比较具有针对性,更易争取到大客户。但如今出于企业信息安全的考虑,大多数大型企业都会尝试自研云原生数据库,减少对甲骨文文数据库的依赖,比如甲骨文以前的老客户——亚马逊和阿里就先后构建起了自己的云计算服务体系,并且已经在市场中占有比甲骨文更多的份额。

另一方面,对小客户的吸引力较小。对比甲骨文定制化、整体性强的服务模式,亚马逊提供的服务模式要更灵活一些。亚马逊根据企业的常见需求设计了多套服务体系,不要求客户支付预付款,也不要求客户绑定多年的整合服务项目,收费是随用户量的增多而提高,对于初创企业来说更适用,所以小型企业一般会倾向于选择亚马逊的云服务。

不能留住大客户、吸引不来小客户,那么甲骨文自然会陷入客户层面的危机。而在服务模式需要作出调整的关键时刻,甲骨文的内部却处在不稳定的状态。

在云计算服务兴起时,甲骨文CEO Don Johnson明确表示,将来公司的一切工作都将围绕云基础设施业务展开,并在之后围绕云产品的开发、营销、销售和交付进行了一系列的收购和重组裁员措施。

而在2021财年,甲骨文继续补充了2019年提出的重组计划,并在本财季继续付出了6600万美元的重组费用。除了不少的支出外,尚未完成的重组也会给企业的经营带来一些不稳定因素。

如今云计算马拉松还未结束,甲骨文能否尽快稳定内部,提出更具吸引力的服务模式,仍需观望。

文/蛇眼财经 记者侯昆梅