税友股份失东风,财税SaaS无龙头

科技新知“每个月的申报都像一次大考”,当了二十多年会计的李梅英现在回想起刚从业时的报税流程,仍然感叹工作量过大。

每一份申报表和资料都需要会计手工填报并提交,随后需要等待税务人员核查资料的真实性、合理性,以及校验报表的逻辑性。程序复杂,而且极其耗费人力物力。

而李梅英只是税务发展历程中的一个缩影,彼时繁杂的流程让不少财务人员焦头烂额,但在技术底层架构没有搭建起来的情况下,只能使用传统的“笨”办法。

随着金税工程实施,国家对税收合规的要求不断提高,在各大企业财务数字化改革迫在眉睫时,SaaS行业融入财税领域,不仅提高了财务工作的效率、节约成本,更是解决了传统财务软件需要安装和购买服务器的弊端。

据灼识咨询调研,2021年国内财税SaaS市场规模已达97.5亿元,2026年将达308.5亿元。财税SaaS平台们闻“金”而起,跑步进场。其中故事最多的财税SaaS平台或当属背靠蚂蚁和阿里的税友股份。

谈及税友,如若不是财税专业人士或并不熟悉,但提及其参与开发和维护的“个人所得税”App,则更为人所知。

发家于G端市场的税友含着“金汤匙”赶上了行业改革的东风,趁势而起,尽管饱受股东套现、董事长行贿丑闻等风波,依旧成功上市。

当前,税友市值已超100亿元,加上背后资本的光环,中国版Intuit的期望也不免寄予在了它身上。但看似春风得意之下,如何稳坐当下的位置,对税友来说已非易事。梦想美好,还是要先脚踏实地。

东风易乘,以何久长?

1999年,税友的前身浙江西安交大龙山软件有限公司成立,出身于高校科研成果孵化,使得其发家便起于G端,走在了市场起跑线之前。

在经历了22次的增资扩股和股份转让等资本运作后,税友软件集团成立,尽管西安交大在内的三大原始股东先后退出,但仍为税友后续给税务机关提供税务系统开发与运维提供了背书,打下了基础。

随着国家一直不断加大税务信息化建设力度,凭借着此前To G的经验,税友承接了个税App的个人税收管理系统以及决策分析管理系统的开发以及后续的维护工作。

相较B端,尽管G端项目毛利率要低两成,且建设周期性长,考虑到不同的组织结构及强地域性,更需要进行高度定制化开发,但这都无法妨碍其成为群狼眼中的香饽饽。

通常而言,G端项目资金来源充足稳定,在国家大力贯彻落实“互联网+政务服务”的顶层战略下,作为重要源头端的场景,连接着政府与社会民生,拿下G端项目就是跟上了风口。

G端如此之香,但即便赢在了起跑线,也不代表可以坐享其成。

负责“金税工程”增值税防伪税控系统及升级版建设工作的中国航天科工集团,及同为金税三期工程的中标者中国软件等,同样是发力G端的有力竞争者。

另外在B端,推广可以靠营销实现入侵用户心智,但G端则没那么容易。有行业内的产品经理指出,G端产品能否得到推广,还是在于各中层干系人的汇报以及直属领导的最终决定。

因此,税友只能在风口浪尖上走钢丝。2015年,原广东省国税局局长李永恒因涉嫌受贿千万元,其中便包括龙山软件董事长张镇潮多次行贿共计的44万元,为的是请求李永恒帮忙在广东推广旗下产品。

或许是吃了这方面的亏,2016年税友开始实施双品牌战略,创立“亿企赢”为B端客户提供互联网财税产品和服务,“税友”继续聚焦G端业务,以此平衡风险并分担压力。

2017-2019年,税友股份的企业财税综合服务营收占比分别为81.04%、71.56%和65.22%,成为了主要收入来源。但G端占比高居不下,2021年,税友To G数字化开发服务营收占比达46%,几近一半。由此可见,G端依赖仍未完全摆脱。

另一边,相比前几年的营收利润增长双双放缓,2021年,税友股份增收却不增利。实现营收16.05亿元,同比增长4.14%,但归属于上市公司股东的净利润2.31亿元,同比下降23.64%。

究其原因,一方面,税友为了加大To B订阅服务获客力度,加强销售推广,销售费用增加六成。另一方面,税友加大对理财产品的投资,导致经营活动产生的现金流量净额同比下降54.42%。

而在税友本身增长放缓的营收中,其中极其可观的一部分来自非主业营收的政府补助和税收优惠。

2017-2019年,税友软件收到的政府补助金额分别为0.23亿元、0.14亿元、0.24亿元,占同期利润总额的15.90%、5.05%、8.00%。在税收优惠方面,期间分别享受到0.14亿元、0.30亿元和0.28亿元,分别占同期利润总额的9.89%、10.86%、9.95%。两方面相加,每年占据了税友2-3成的营收贡献来源。

2021年,税友分别收到了0.34亿元的政府补助和0.32亿元的税收优惠,共占同期利润总额的28.6%。

税友跟上了国家财税数字化的变革,但运气并非时刻都会眷顾,此前税友还曾想跟上风口进军互联网金融行业,但注册的保险经纪公司也无疾而终。

在上市时,税友花费10亿元理财,却募资9亿元投入项目建设,引起了市场对其IPO必要性的质疑。而2021年,税友的交易性金融资产更是较2020年增长了超10倍,或许也是意识到了东风易乘难长久,相比自身业务,在税友看来或许理财和固定资产更靠得住。

内患外忧

SaaS客户的生命周期可分为客户获取-销售转化-新手上路-逐步成长-客户续费,共五个阶段。

在客户获取上,税友通过加大销售费用来开拓B端获客渠道。尽管税友是国内少数实现盈利的财税SaaS厂商,但依旧挡不住增收不增利的趋势,现金流又不得不流向理财产品。G端不稳定,靠着烧钱来获取B端客户,终究不是长久之计。

税友B端业务的客户主要为中小企业,尽管数量较多但本身更为分散,这加大了税友的管理服务门槛。

一方面,中小企业对税友获客的方式和类型提出了更高的要求,另一方面,灼识咨询《2022中国财税SaaS行业白皮书》显示,小微企业区别于其他类型的客群,在财务管理上有独特的属性,加大了深耕该类企业客群的难度。而在中型企业则需要业财税的融合。

相关数据显示,国内中小企业平均寿命不到3年,这在客户续费阶段,进一步限制了税友客户的续费可持续性。

另外,税友存在的业务区域集中的风险仍未得到改善。此前税友软件在招股书中披露,公司受益于早年在北京、河北、广东、新疆、深圳、上海等重点区域的市场开拓和客户培养,使得公司报告期内上述区域的营业收入金额不断增长。

招股书显示,税友软件主营业务收入主要分布在华北地区、华南地区和西北地区,报告期内上述三个区域占公司主营业务收入总额的比重达八成左右。

或许是想隐藏业务区域仍然集中的风险,在业务区域数据上,税友后续进行了区域划分调整。在2021年年报中,并没有出现东北地区和华中地区,同时西北地区和西南地区共同合并为西部地区。

但华北、华南和西北三区域占主营业务收入总额的比重仍达83.44%,其中贡献占比第二的华南区域营业成本上升了26.75%,但营收却下滑了0.65%,而西北和西南合并后的第三大区域西部地区,营业成本和收入均下滑。除了表面的区域重新整合,税友仍要直面业务区域集中的风险。

除了要解决自己的“家务事”,税友在外也同样面临水深火热的战场。

与税友聚焦中小企业不同,业务覆盖更全面的用友网络和金蝶国际客户以中大型企业为主,客户相对更稳定,由传统财务软件转型而来,携带着自身的客户资源,在云转型的路上,很快拿下了大块的蛋糕。

而在更为细分的财税SaaS厂商赛道,当前出现了主打发票数字化的高等科技,财税代理为特色的云账房等,抛开服务G端的光环,税友的特色也并非壁垒。

税友靠着G端起家,又因董事长涉嫌贪腐案,及上市前夕阿里突击入股等风波陷入舆论漩涡,眼下若想坐稳当前的位置,无疑还要面临更多的挑战。

难寻中国版Intuit

当前中国财税SaaS市场格外热闹,但凡沾上“中国版Intuit”的名号,便仿佛荣誉的象征。

然而,用友、金蝶、税友等各自为战,看似喧闹的场景,难以掩盖还未出现真正的中国版Intuit的事实。这既离不开先天基因,也离不开后天发展。

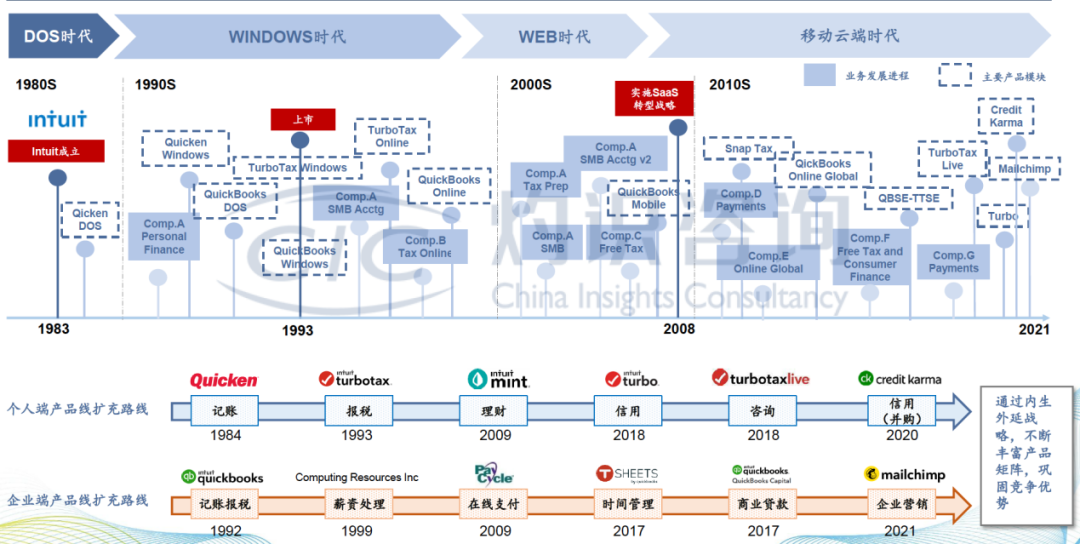

就先天基因来看,由于国情不同,本身中国和美国的税收环境便存在巨大的差异。国内多依靠公司负责税务申报,而美国则由个人进行税务申报,这让Intuit在1983年成立之后通过推出面向家庭和个人使用的记账软件Quicken,快速先通过C端占领了市场。而国内还在C端的开拓期。

当前国内企业数字化程度低,SaaS市场教育有待普及,财税数据不完整。《2022中国财税SaaS行业白皮书》显示,目前国内财税SaaS渗透率仅4%,而美国财税SaaS市场是中国财税SaaS市场的近20倍。

来源:《2022中国财税SaaS行业白皮书》

在后天自身发展方面,Intuit已经靠着B端和C端搭建了完整的财税生态。国内财税SaaS想靠风口、概念冲刺市值,难以与前者画上等号。除了主打产品Quicken, Intuit还收购了美国最大的报税软件产品Tuibotax的母公司ChipSoft,以及在线支付服务平台PayCycle Inc.,并通过个人信用软件Turbo Tax、个人理财网站Mint.com等产品服务于不同类型的客户。

从记账到税收,到理财再到支付和信用产品,Intuit获得的不只是服务的多样性,更是获取了相对完整的用户财务视图,随后还联合金融机构为用户提供信贷服务,搭建起的生态壁垒之高可想而知。

不论国内外财税SaaS巨头的市值差距,单从布局来讲,Intuit目前打造起来的生态,已经能实现各种长尾的功能需求。尽管当前用友、金蝶为代表的大而全的SaaS平台,搭建起了相对全面的业务链,但距离“生态”一词,还有些遥远。

对布局不够广泛的税友来说,更是如此。本身SaaS公司的价值竞争优势有两个维度:收益的空间维度和收益持续的时间维度。在空间维度上,税友垂直于本身同质化服务较高的财税SaaS赛道,在收益持续时间维度上,税友的G端和B端皆不够稳定,在SaaS公司价格竞争上还未获得明显的长久优势,更难以说成为中国版的Intuit。

随着税务数字化变革的推进,SaaS在财税领域终于进入大规模产业化的前夜。一时间,各大财税SaaS平台相继涌入。但何时能出现真正意义上中国版的Intuit,尚无人能准确列出时间表。不过尽管现实有些困难,谁也无法小瞧明天。

对于税友来说,与其立志于成为中国版的Intuit,倒不如先把自身周围的一亩三分地耕耘好。

(文中李梅英为化名)

参考资料:

灼识咨询《2022中国财税SaaS行业白皮书》

腾讯咨询《SaaS深度 | 创新模式才有春暖花开》

本文来源于:科技新知,作者:嘉荣,编辑:伊页