赛特斯股权分散,依赖税补,毛利率远超同行,应收账款高企

权衡财经

文:权衡财经研究员 朱莉

编:许辉

IPO企业治理结构的稳定很重要,股东的进出都要恰如其分,在发审阶段,频繁的董监高变动,特别是财务总监和信披主管的变动,让投资者颇为关注。

赛特斯信息科技股份有限公司(简称:赛特斯)拟冲科上市,于3月14日提交注册,3月22日再度收到证监会的问询,保荐机构为国金证券。本次公开发行股票的数量不超过公司发行后总股本的15.00%,且不低于公司发行后总股本的10.00%,即不超过8,126万股,且不低于5,116万股,拟募资6.32亿元用于软件定义通信网元解决方案能力提升项目、软件定义数据中心网络解决方案能力提升项目、业务编排及支持系统服务能力提升项目、研发中心建设项目和补充流动资金。

赛特斯控股股东持股仅10.46%,新三板间曾因信披违规受警示;依赖税补,毛利率逐年下滑,仍远超同行均值十几个点;营收规模较小,研发人员工资高于同行平均值;客户集中,应收账款高企,后期超过营收;总资产周转率高于同行均值。

控股股东持股仅10.46%,新三板间曾在信披违规受警示

2008年1月24日,CertusNet,Inc.设立赛特斯有限,注册资本为15万美元;2013年3月12日赛特斯有限股改,累计未分配利润为9,771.36万元。2014年,公司对收入确认相关的会计政策进行追溯调整,会计政策调整后,公司于改制基准日的累计未分配利润为-2,945.95万元,存在未弥补亏损。截止至2013年末,公司未分配利润已由负转正,存在未弥补亏损的情形已经消除;截止至2021年9月30日,公司未分配利润已达7.603亿元。

2015年7月22日公司在新三板挂牌。2020年3月30日,公司进行一次募资,发行4,927万股,发行价9.72元/股,实际募集资金4.790亿元,主要用于5GO-RAN项目及补充流动资金。值得注意的是,全国股转公司于2021年11月5日向公司、董事长LULIJUN(逯利军)、董事会秘书李旭出具《关于对赛特斯信息科技股份有限公司及相关责任主体的监管工作提示》(公司二部提示〔2021﹞014号)。因公司未能及时披露一致行动人变更公告造成信息披露违规,全国股转公司对公司、董事长LULIJUN(逯利军)、董事会秘书李旭进行监管工作提示。

迄今,公司共有1,075名股东,其中包括959名自然人股东。公司共有契约性基金、信托计划、资产管理计划等“三类股东”共24名,持有公司股权合计2.2691%。中信证券持有公司3.20%的股权。

公司控股股东为徐州华美,持有公司10.46%的股份;徐州华美与其一致行动人南京美宁、东阳赛创三者合计持有公司21.42%的股份。LULIJUN(逯利军)通过控制徐州华美、南京美宁和东阳赛创,可以控制公司21.42%股份表决权,为公司实际控制人。按照本次发行上限测算,本次发行后,LULIJUN(逯利军)合计控制公司表决权比例将降至18.21%。公司股权较为分散,控股股东、实际控制人持股比例较低,可能使得实际控制人控制地位不稳定,可能会对公司未来的经营发展带来不利影响。

赛特斯现任董事会由9名董事成员(含3名独立董事)组成。其中,LULIJUN(逯利军)(美国籍)、QIANPEIZHUAN(钱培专)(新加坡国籍)、HEBIN(何斌)(加拿大国籍)、李旭四名非独立董事由徐州华美提名;王思伟、宋健、何元福三名独立董事均由徐州华美提名。其中LULIJUN(逯利军)、QIANPEIZHUAN(钱培专)2020年薪酬分别为149.29万元和148万元,两者亦为核心技术人员。

报告期内,公司存在多名董事、高管离职情形,原董事邹江华,2020年8月离职;原独立董事林森,2021年8月离职;原财务总监杨成龙,2019年8月离职,上述人员离职原因均为“个人原因”。证监会要求公司说明报告期内上述董事、高管离职的具体原因及合理性。

此外,截至报告期末,公司对外投资形成长期股权投资9,814.28万元和其他非流动金融资产4,900万元,主要为对参股公司上海科稷、南京智能、上海天泰、广州爱浦路、南京慧数声图、南京聚赢、南京众推的投资,如果上述公司经营未达预期,将对公司经营业绩带来不利影响。截至注册稿签署日,公司共拥有8家境内一级子公司、2家境内二级子公司、1家境外子公司、2家分公司。报告期内,公司注销1家境内一级子公司、1家境内二级子公司,其中大多数为亏损状态。

报告期内,关联方为公司银行贷款提供担保情况,主要系LULIJUN(逯利军)及其配偶WANGMEI(王梅)为公司及子公司借款提供的担保。公司涉及关联方资金拆借,2018年11月,公司向天津鼎晖天威股权投资合伙企业(有限合伙)借款8,000万元,合同期限2年。2018年12月20日、2019年12月16日、2019年12月31日,公司向天津鼎晖天威偿付上述借款本息合计9,420.27万元。

公司实控人LULIJUN(逯利军)母亲赵秀琴直接持有公司0.09%比例的股份。证监会要求其所持股份按照有关规定比照实际控制人自公司股票上市之日起进行36个月的锁定。

依赖税补,毛利率逐年下滑,仍远超同行均值十几个点

赛特斯是国内领先的软件定义通信产品和解决方案提供商,面向数据中心、通信网络和智能化运维等领域,为客户提供新一代信息网络基础设施与技术服务。公司主要产品和服务包括云平台产品、云技术服务、虚拟路由器、软件定义广域网产品、边缘计算产品、IPTV监测监管系统、业务运营支持系统、监控巡检系统。公司主要客户包括电信运营商、国家电网、航天科工、广电等企事业单位。

2018年-2021年1-9月,公司的营收分别为6.619亿元、8.181亿元、7.717亿元和5.129亿元,2019年、2020年分别同比增长23.6%、-5.67%;各期净利润分别为1.793亿元、1.041亿元、8164.23万元和2429.35万元,2019年和2020年净利润同比下滑41.94%和21.58%。2021年较2020年营收增长7.46%,净利润增长49.68%。

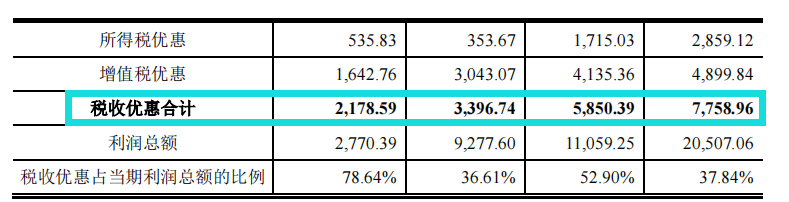

权衡财经注意到,2018年-2021年1-9月,公司享受的税收优惠合计分别为7758.96万元、5850.39万元、3396.74万元和2178.59万元,赛特斯除增值税退税外的政府补助金额分别为1,752.99万元、1,747.92万元、1,684.98万元及1,003.44万元,2018年-2020年,公司税补合计占各期净利润的比例分别为53.05%、72.99%、62.24%。

公司盈利主要来自于软件定义数据中心、软件定义通信网元、业务编排及支持系统三大业务板块的产品+服务的销售收入。公司的软件定义通信产品主要包括软件定义数据中心和软件定义通信网元,主要用于云计算数据中心、通信网络的基础设施建设。2018年至2021年1-9月,公司上述软件定义通信产品的收入占主营业务收入比例分别为60.28%、62.72%、67.59%、73.62%,占比逐年增长且超过50%。

2018年-2021年1-9月,赛特斯综合毛利率分别为76.05%、68.18%、65.16%及65.26%,2018年度至2020年度,公司综合毛利率逐年下滑。同行业可比上市公司平均毛利率分别为54.98%、54.62%、51.95%以及49.16%,公司的综合毛利率远高于可比同行均值。公司称与同行之间毛利率差异主要是其产品定位、市场壁垒及竞争程度、业务模式的差异造成的。

营收规模较小,研发人员工资高于同行平均值

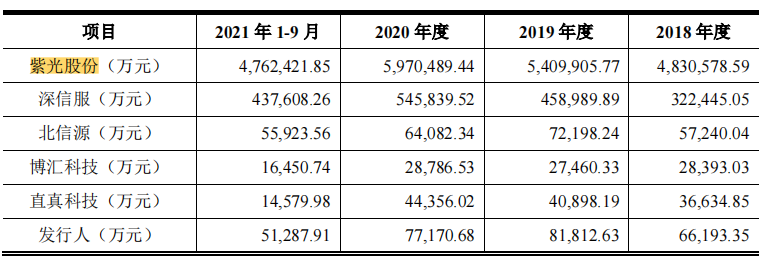

对比同行,紫光股份营收为几百亿元,深信服为几十亿元,赛特斯产品技术体系相对单薄,规模远小于紫光股份和深信服,与同行北信源在营收上相差不多,较高于同行博汇科技和直真科技。

截至2021年10月31日,公司拥有专利153项,其中发明专利152项;拥有软件著作权330件。报告期内,公司研发人员平均工资整体呈上升的趋势且高于同行业公司平均水平。2018年-2020年,公司研发人员平均工资是体量相差不多的同行北信源研发人员平均工资的3倍上下。

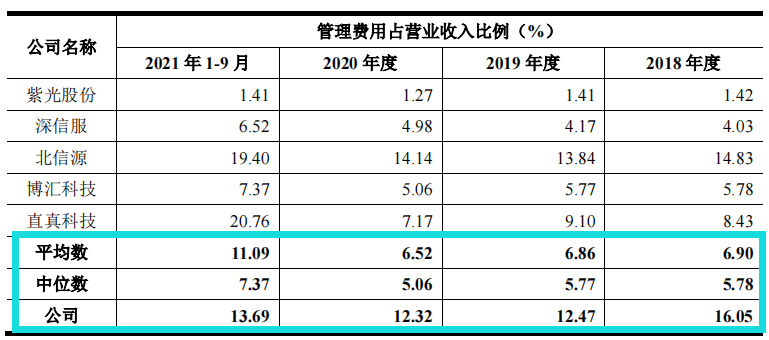

报告期内,赛特斯管理费用率分别为16.05%、12.47%、12.32%和13.69%,高于同行业公司平均数6.90%、6.86%、6.52%和11.09%。

从专利数上看,截至2021年10月31日,公司及其子公司合计持有152项发明专利,其中40项系原始取得,112项系受让取得。受让取得的发明专利中有11项系公司或其子公司原始取得后在公司及子公司内部进行了转让,故公司及其子公司作为原始申请人取得的发明专利共计51项,公司及其子公司从外部受让取得发明专利101项。

江苏苏浩外服企业服务有限责任公司成立于2020年1月8日,2020年未进入公司前五大供应商,2021年1-9月成为公司的第一大供应商,向公司销售了2,085.87万元服务,占公司采购总额的36.53%。此供应商成立第二年就成为公司的第一大供应商。

2021年1-9月,福建亿力嘉禾信息科技有限公司为公司第五大供应商,向公司销售了308.55万元,占公司采购总额的5.40%。公开资料显示,亿力嘉禾成立于2020年4月1日,参保人数为0人。

2021年,公司无形资产-土地使用权新增3,397.88万元,主要系子公司东阳通信和邢台赛特斯购买土地使用权所致,公司已分别于2021年1月27日和2021年4月22日取得对应地块的《不动产权证书》。赛特斯并未说明购入无形资产-土地使用权的交易对手方基本情况,是否存在关联方关系,交易价格是否公允。

客户集中,应收账款高企,后期超过营收

赛特斯客户主要为电信运营商、国家电网及政企客户等。报告期内,公司对前五大客户实现的销售收入,在主营业务收入中占比分别为59.32%、77.96%、91.67%及87.49%。鉴于国家电网、运营商在产业链中的主导地位,如果公司主要客户发生重大变化,可能对公司经营造成不利影响。

报告期各期末,公司应收账款原值金额分别为5.529亿元、7.656亿元、8.927亿元及10.672亿元,坏账准备金额分别为4861.60万元、8466.23万元、1.2亿元和1.771亿元,应收账款净额占各期营业收入的比例分别为76.18%、83.23%、100.13%及130.17%。公司应收账款净值占营业收入的比例逐渐上升。

报告期各期末,赛特斯应收账款截至2021年12月31日的回款比例分别为85.12%、63.21%、38.92%及22.60%。公司期后回款周期较长,回款速度较为缓慢。一方面,公司主要客户来自于国家电网、三大运营商等大型国企的下属企业及信息化单位,其付款审核环节较多,审批流程较长,且受到资金预算执行情况的约束,使得付款周期较长。另一方面,存在部分客户由于自身项目进度及资金安排的原因导致回款进度较慢的情况。

报告期内,公司应收款项类资产(包括应收账款、应收票据、应收款项融资)余额为50.43亿元、69.81亿元、78.70亿元、89.20亿元,呈逐年上涨趋势;应付款项类负债(包括应付票据、应付账款、预收款项、合同负债)余额为0.55亿元、0.40亿元、0.73亿元、0.88亿元,整体呈上涨趋势,但上涨幅度显著低于应收款项类资产上涨幅度。报告期期末,公司逾期应收账款金额为8.194亿元,占应收账款的比例为76.78%,其中逾期1年以上的应收账款比例为44.24%。报告期内,受客户性质的影响,公司应收款项回款周期较长,使得应收账款账龄较长,报告期各期末公司账龄一年以上的应收账款占比逐渐上升,分别为23.19%、32.38%、44.90%及48.53%。

报告期内,赛特斯对航天科工的应收账款余额为6,743.69万元、1.717亿元、2.328亿元和1.908亿元,未回款比例为7.16%、64.05%、70.69%和86.25%,航天科工2021年1-9月不再是公司前5大客户;对泰豪科技的应收账款余额为4,515.61万元、3,967.21万元、4,041.98万元和2,683.98万元,未回款比例为14.78%、34.33%、33.70%和50.75%。2020年末、2021年9月末航天科工应收账款未回款金额均为1.645亿元,2019年末、2020年末、2021年9月末泰豪科技应收账款未回款金额均为1,362万元,2018年末至2021年9月末华胜天成未回款金额均为347.63万元。证监会要求说明航天科工、泰豪科技、华胜天成等客户在部分报告期末出现等额未回款项的原因及合理性,客户是否出现了经营不善导致挂账未还。

报告期内,公司应收账款周转率分别为1.69次、1.38次、1.06次和0.62次,公司的应收账款周转率逐年降低,低于同行业可比公司水平5.24次、5.17次、4.87次和3.38次。

此外,截至2021年9月30日,公司及其控股子公司尚未结案的主要诉讼案件中,赛特斯与上海馨奇国际贸易有限公司的买卖合同纠纷,上海赛特斯与上海耘仕信息技术有限公司、卢向娜的买卖合同、抵押合同纠纷,上海赛特斯与上海仪电信息网络有限公司的买卖合同纠纷,均涉及讨要货款和逾期付款违约金。

报告期内,赛特斯存货周转率分别为5.31次、3.44次、2.23次和1.15次,低于同行业可比公司平均水平5.70次、5.19次、5.03次和2.20次。存货周转率较低的原因系自2019年起,公司对国家电网及中国电信的软件开发及服务业务规模呈现比较大的增长所致,该项业务执行周期相对较长,若未能在当年完成交付,会导致年底存在较大余额存货的现象,使得公司存货周转率较低。

总资产周转率高于同行均值

2018年-2021年1-9月,赛特斯资产负债率分别为37.20%、48.06%、30.80%和27.03%,同行均值分别为25.94%、30.47%、24.99%和26.87%,较行业平均水平相比高。公司流动比率分别为2.52、1.77、2.89和3.19,可比同行平均值分别为3.53、2.58、4.12和3.78;速动比率分别为2.44、1.67、2.72和2.90,可比同行均值分别为3.20、2.29、3.81和3.30,低于行业平均水平,公司称,主要系公司资金实力较上市公司明显偏弱,同行业的货币资金、金融资产等流动资产规模显著大于本公司。公司的总资产周转率分别为0.44次、0.41次、0.33次和0.21次,低于同行均值0.74次、0.71次、0.59次和0.35次。

报告期各期,公司经营活动产生的现金流量净额分别为-9,825.96万元、416.94万元、8,852.63万元及-5,173.99万元,经营性现金流水平较低。2021年10-12月,公司筹资活动产生的现金流量净额为-1.20亿元,主要系公司于本期偿还大量借款本金及借款利息所致。2021年12月31日,公司期末现金及现金等价物余额为8.01亿元,较上年同期减少7.50%。

证监会要求公司结合报告期内公司应收账款占当年营业收入比例较高、应收账款逾期比例持续攀升、经营性现金流水平不高、毛利率持续下降、主要客户为三大运营商等情况,说明对公司资产负债质量和持续经营能力的影响。