我国公有云市场格局解析,云计算要“变天”了吗?

老铁科技说2021年初我们曾撰文对云计算做如下趋势判断:其一,在新基建以及工业部门恢复正常之际,工业云的权重将逐渐放大;其二,IaaS加速向SaaS汇合,突出底层技术和应用端双向发展的信号。

简言之,2020年的云计算已经呈现出变化的征兆,而这又可能是此后行业剧变的开始。

在过去的5个月时间,我们也对云计算以及宏观经济进行了持续的跟踪和观察,以完善和修正自己的分析框架。

先说结论:我们不仅继续认同云计算变化将发生重大调整这一结论,更为重要的是,这场变化力度之大超出了我们最初的估计,大概率会加速迭代现有行业格局。

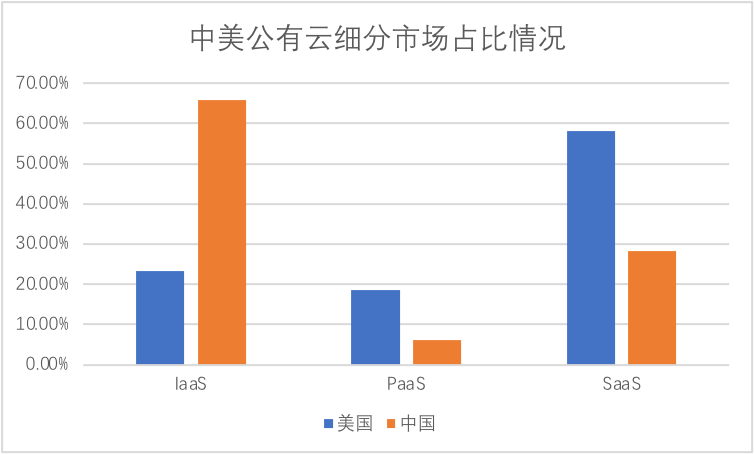

我们首先根据中国信通院的《云计算发展白皮书》(2020年)整理2019年中美两国公有云细分市场的分布情况,见下图

美国作为公有云计算最大应用国,具有发展早和前瞻性强等优点,以美国市场为参照不仅可预估我国云计算的前景以及市场规模,且可以理性看待云计算不同细分市场的发展前景。

在上图中,可以清楚看到:2019年美国云计算权重最高的为SaaS(软件即服务),其余PaaS(平台即服务)和IaaS(基础设施即服务)分割剩余市场(IaaS市场占比略高,但差距不大),我国则恰恰相反,同年IaaS占据大半公有云市场,较之美国SaaS市场占比差距有天壤之别。

该问题早就被学术界所注意到,北大光华管理学院的卢天池和张国有在2016年就发现了此现象,并分析其中原因:中美公有云产业发展处于不同阶段,形成阶段性差异。

中国位于发展初期,基础设施的大范围云化尚未完成,而美国处于相对成熟的阶段,已经开始进行云计算的广泛应用。

也即,彼时中国的基础设施云化率比较低,限制了 SaaS的发展,呈现出SaaS的规模小于IaaS,且二者的规模差距不断扩大。

从公有云的发展规律看,IaaS的发展优先序较高,但随着基础设施云化率的完善,SaaS的重要性将得到加强:用户可以直接使用公有云SaaS中的应用性软件,减少应用参数配置的成本和难度, 并且可以根据业务需求随时计提额外的云资源。

这种服务模式消除了很多高昂的初始成本,是公有云发展从“生产资料和生产环节上云”切实转向帮助企业提速增效这一目标的具体表现。

那么,当下我国公有云的SaaS领域又处在何等阶段呢?

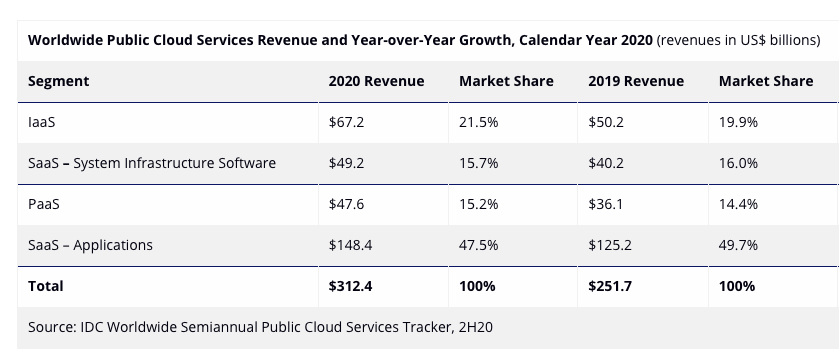

根据IDC数据,2015年全球公有云市场IaaS领域市场规模达到126亿美元,但同期SaaS则有577亿美元之多,规模上,后者几乎是前者的5倍,由于彼时全球云计算7成左右市场在美国,这也可以代表美国公有云的基本规律。

但令我们吃惊的,2020年中国IaaS市场规模达到119.3亿美元,但当期占比仍然高达60%以上。

如果用IaaS规模代表基础设施云化效率,不难发现:2020年我国基础设施上云规模已经等同于5年前的美国,但SaaS部分仍然处于严重被抑制的阶段,有理由相信,下阶段SaaS将会是云计算的重要爆发点。

在过去的一两年时间里,也确实可以看到国内主流云计算在积极向SaaS端靠拢,如阿里云的“云钉一体”,即希望把钉钉作为SaaS的集成系统,腾讯云在2019年推出加速SaaS生态建设的“千帆计划”,在2020年又将该计划中“一云一端”升级为“一云多端”,在腾讯云和企业微信的基础上全面连接微信、QQ、腾讯会议等产品,腾讯已经将SaaS战略上升到了集团高度。

若我们以IDC公布的2020年数据为参考,以我国现有的IaaS水平为基准,参照美国同等体量的行业情况,我国现阶段SaaS系统服务市场规模潜力大概在千亿元上下,SaaS开发者市场将在2000亿元以上。

也就是说:由于行业发展的不均衡,不协调,我国云计算极有可能会因为SaaS业务的调整出现一次大洗牌。

在上图中我们也可以较为清楚看到,虽然SaaS的主要市场体现在开发者处,但全球市场上SaaS平台也拿到了极高的市场占比,这个市场也应该是平台和开发者协作共同推动的。

那么谁会拿到优先权呢?

在解读这个问题之前,我们先回答:究竟谁会是SaaS业务的主要买单者。

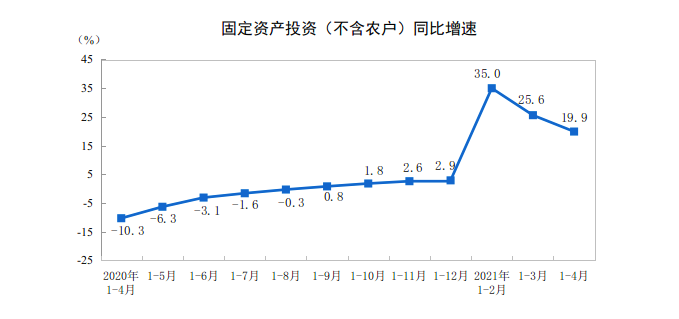

此前我们曾预测随着工业部门经营状况的好转,且在“新基建”的刺激之下,会强化生产经营的数字化的固定资产投入,在2020下半年也确实如此表现。

进入2021年之后,随着海外疫情的反复,加之资产价格膨胀对生产企业利润的压缩,企业的利润率改善进入较慢通道,也限制了固定资产的投入。

对于云计算这就是个很复杂的消息:IaaS多年的发展极大提高了基础设施上云率,也很大程度减少 IT 运营成本及资本支出,但无论是出于边际效应,还是云化的普及率,短期内IaaS的成长性都要受到一定限制(IDC也将2022年我国IaaS的增长调整到40%上下);

我们还是回到SaaS,其主要优势有:

其一,用户可以直接使用公有云SaaS中的应用性软件,减少应用参数配置的成本和难度,并且可以根据业务需求随时计提额外的云资源。这种服务模式消除了很多高昂的初始成本,如传统模式下应用初始授权和安装产生的费用;

其二, 能够帮助企业从构建和管理 IT 基础设施及全部软件栈的过程中解脱出来,让这些企业把主要精力集中在能够帮助实现商业目标的服务 特性的使用方面。

考虑到我国基础设施上云的初步阶段已经完成,对于工业部门,如果要充分挖掘云计算在增效降成本方面的潜力,就需要积极提高SaaS的利用率。

政务云亦是如此。

从“互联网+”到2017年的《政务信息系统整合共享实施方案》,再到2018年的《深化“互联网+政务服务”推进政务服务“一网、一门、一次”改革实施方案的通知》,政府在政策文件中明确制定以下规划:到2018年底,“一网、一门、一次”改革初见成效,先进地区成功经验在全国范围内得到有效推广,到2019年底,重点领域和高频事项基本实现“一网、一门、一次”。在“一网通办”方面,省级政务服务事项网上可办率不低于90%,市县级政务服务事项网上可办率不低于70%。

这都大幅推动了政务云的发展,我们也注意到,经过这几年较快地发展,基本实现了政府部门间数据的共享,“一网、一门、一次”这一目标已经实现,但彼时,政务云也有了新的变化。

以2018年腾讯云与云南政府的合作为例,腾讯的重点为“一部手机游云南”,将云南省旅游数据整合,以微信和小程序为主要出口,提高服务业水平。

云南省亦宣布要在三年内启动实施数字社会变革相关项目100项,计划投资173.8亿元。

也就是说:当政府实现跨部门数据互通和共享之后,就开始以云计算为契机,以深层次优化执政效率就开始成为政务云的最主要目标,以“一部手机游云南”为参照,云计算平台的SaaS底层生态以及平台入口优势,可能会成为政务云选择SaaS合作伙伴的重要标准。

工业部门要提高成本优化边际效率,政府部门亟需互联网企业的平台技术和流量支持,以加速向服务性政府转型。

如果延展开来说,工业部门对SaaS的发展诉求集中在场景,技术以及管理增效等,政务部门则是用户基数,降低用户的平台选择成本等。

在对目标客户需求分析之后,开始进入本文核心话题:在SaaS转型中,谁会占据主动权。

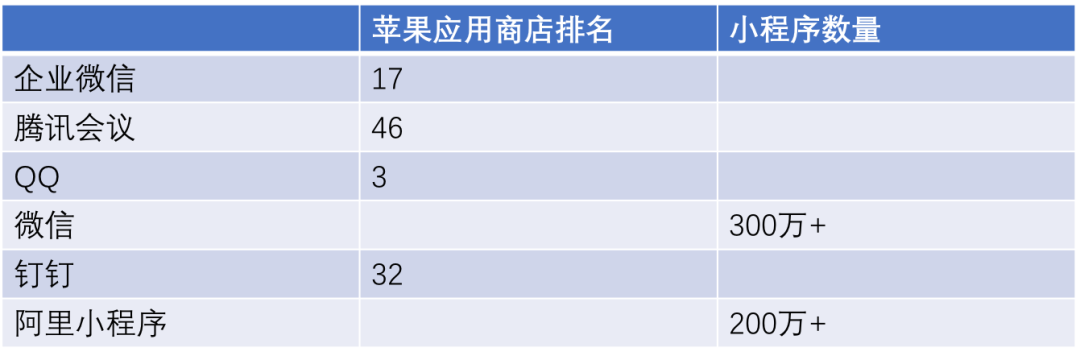

在过去阿里云在积极进行云钉一体化建设,也以阿里小程序改革来推动终端用户的覆盖和黏性,与此同时,腾讯的“千帆计划”,为SaaS开发者提供基础设施和底层技术支持,如发布“企业应用连接器”,帮助SaaS厂商提升交付和开发效率。在2020年的HUAWEI CONNECT 2020上华为云确定定位为中立的云服务提供商,应用软件与服务生态完全开放,其主要看点亦有接入华为硬件,与鸿蒙生态互通等流量和用户导入思维。

考虑到由于美国实体清单因素,华为手机遭遇了比较大的产能压力,这对鸿蒙生态也有产生一定的负面影响,在此时对比华为云的竞争力是难免出现偏差的,于是我们把重心放在阿里云和腾讯的资源匹配上,见下图

上图中数据分别来自:Quest Mobile和App Annie,此外在对待微信时,我们采取了小程序数量这一维度。

可以较为清楚看到,腾讯云由于背靠腾讯集团,在SaaS平台资源供给方面具有天然的优势,这也是“千帆计划”可获得预期目标的基础和前提条件,也极有可能是腾讯云在接下来行业竞争中的重要筹码,相比之下,阿里云显然也意识到了自己短板,将钉钉纳入阿里云,并强化推行“云钉一体”,但就目前情况来看,仍然具有一定短板,接下来阿里云如果要抢占SaaS市场,就要强化补短板意识。

最后我们总结我们对我国公有云市场格局的基本看法。

其一,我国公有云市场整体将保持稳中有降的增长局面;

根据美国以及全球公有云计算经验来看,增速逐渐变缓是必然的,在过去的几年我国公有云增长已经由动辄100%回落到2020年的60%左右,而根据不同机构预测,2022年大概率会在40%上下。

其二,IaaS可能将不再贡献行业主要增长;

在工业部门盈利预期收窄,通胀预期加大以及前期基础设施云化的迅速普及等因素下,都预示着IaaS将告别快速增长,进入稳增长周期,又由于前期SaaS市场受到一定的抑制,自然SaaS在接下来将成为行业增长的主要推动者。

其三,行业的主要参与企业将迎来不同的增长周期;

2021年Q1阿里云同比增长首次跌破40%,官方解释为“单一客户的丢失”,但若按前文分析,在IaaS增长收窄,SaaS权重上升这一背景下,收获IaaS快速增长红利的阿里云显然也要进入调整期。

在腾讯最新公布的2021年Q1财报中,括腾讯云在内的“金融科技及企业服务”单季收入390亿元,同比增长47%。考虑到当期就地过年对消费的部分抑制,以及金融科技业务受监管收紧有一定冲击,剔除此因素,我们预估当期腾讯云仍然会在一个较高的增长区间。

这是否获SaaS红利影响,抑或是前期投入成长惯性,我们尚不得而知,但有一点可以确定,如SaaS市场如我们所分析那般走向,对腾讯云而言不仅可对冲行业IaaS减速的影响,更为重要是可赢得自身在公有云计算中的主动权。

其四,SaaS的开发者将迎来一段美好时光,号称是微信生态的最大服务商微盟赴港IPO具有相当重要的行业意义。