商汤科技开盘大涨,AI股还是投资主线吗?

资本星球资本江湖,迎来AI公司上市热潮。

今天上午,商汤科技正式登陆港交所,创始团队进行了敲钟仪式,似乎又让市场看到了曙光。

商汤科技与旷视科技、依图科技、云从科技在业内被并称为“AI四小龙”。以2020年的营收计算,商汤科技为亚洲最大的AI软件供应商及中国最大的计算机视觉软件供应商。

不过商汤科技上市之路并不顺畅。今年8月递交招股书后,11月22日通过港交所聆讯,原本已经于12月7日启动了招股,计划在12月17日挂牌上市。无奈美国时间12月10日,美国财政部宣布将商汤科技列入“中国军工复合体企业”清单。两天后,商汤科技发布公告称将延迟上市计划,并将股款悉数退还所有申请人。

波折之后,商汤科技今日终于如愿上市。开盘价3.91港元/股,距招股价微涨1.56%,盘中一度涨幅超过20%摸高4.74港元/股,总市值超过1500亿港元。截至午间休市,商汤股价回落至4.29港元/股。

过去一年里,多家AI技术公司公布上市计划。除了“AI四小龙”外,还有科亚医疗、鹰瞳科技、推想医疗等AI创新企业也积极拥抱资本市场。

不过,随着今年IPO监管审核趋严以及AI公司的研发高、盈利难问题暴露,不少公司的上市之旅也被迫按下暂停键。如依图科技主动撤回上市申请,云知声终止科创板上市,科亚医疗未能通过港交所聆讯等等。

为什么AI公司上市进程如此曲折?未来,AI创新企业是否值得投资?我们一起来分析一下。

1、AI上市热潮来袭

近年来,在数据、算法、算力等技术的不断成熟和新一代人工智能落地政策和市场的推动下,我国人工智能产业发展迅速,市场规模不断扩大。

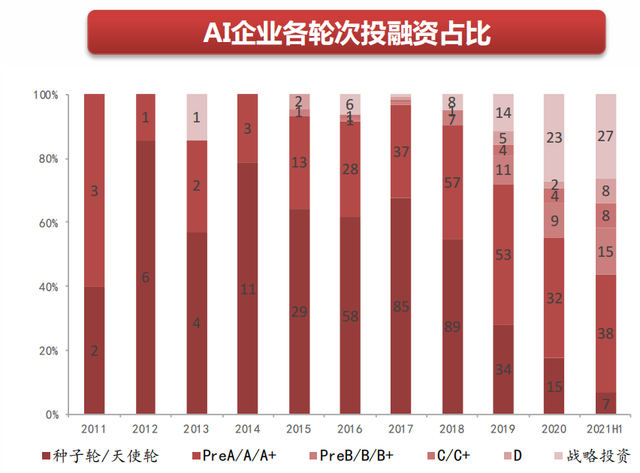

2014-2018期间,AI领域初创企业如雨后春笋般涌出,投融资事件在2018年达到历史顶峰。

2020年起,AI企业平均单笔融资金额从1亿元左右跨越至3.3亿元,其中地平线、涂鸦智能等单笔融资金额超过30亿元,资金和优质资源配置向优质AI企业集中,行业第一轮洗牌加速,AI产业自2021年正式步入拐点。

图源:西南证券

经历前几年的高速增长后,一批头部AI企业选择拥抱资本力量,进一步做大做强。

自去年底至今,以商汤科技为首的“AI四小龙”先后递交招股书,加上鹰瞳科技、第四范式、云知声等企业,以及科亚医疗、思派健康、推想医疗、数坤科技等几家医疗AI公司,粗略算来已有超十家AI企业密集提交上市申请。

安信证券计算机团队8月文章指出,AI企业扎堆上市的背后,是行业关注度的不断提升。这波AI上市潮,一方面能够丰富资本市场对于AI落地场景与商业模式的认知,有利于提升AI行业关注度,另一方面,AI独角兽上市后的业务构成与财务指标,也能够直观显示AI软件在安防等行业中渗透率不断提升的重要变化。

虽然想上市者众多,但顺利上市的并不多。“四小龙”中,除商汤科技已敲钟外,云从科技历经两轮问询才过会、旷视科技虽已过会但仍在排队中、依图科技终止了上市审核。另外几家中,云知声主动终止了IPO、科亚医疗因未在规定期限内通过聆讯上市状态变为“失效”,思派健康、推想医疗、数坤科技等仍在排队中,只有鹰瞳科技如愿赴港上市。

作为为数不多的AI上市“独苗”,商汤科技股价开盘涨1.56%,只能算是及格。同在港股上市的鹰瞳科技发行价75.1港元/股,昨日(12月29日)收盘已跌到35港元/股,上市不满两个月已经腰斩。同属AI行业的寒武纪,自去年7月上市后股价就开始震荡下行,今年内跌幅已经达到47.39%,距离腰斩也仅一步之遥。

与二级市场投资人态度相反的是,过去数年这些AI企业极力在一级市场拉高自己的估值。

以商汤科技为例,2018年,商汤科技发行了28.95亿股C-2优先股,现金代价为5.33亿美元(相当于人民币33.99亿元),折合1.17元/股。在同年和次年发行的C+系列优先股、C++系列优先股、C-prime系列优先股价格分别为1.54元/股、1.95元/股、2.19元/股。

2020年8-11月,商汤科技进行了D轮融资,总金额10亿美元,折合人民币2.43元/股。几乎与此同时,商汤又开展了D+轮融资,价格涨到了2.70元/股,较D轮涨了11%。这个涨幅比C-prime到D轮历时一年的涨幅还要高。

到今年12月招股时,商汤科技每股价格来到3.85港元(约合人民币3.1465元),较去年底又增加了四成。有意思的是,C轮D轮的投资人也默许了这样的行为发生,并一路扶持商汤科技赴港上市。

2、AI企业还值得投资吗

需要注意的是,虽然头部AI企业的上市过程多有波折,但行业发展空间依旧广阔。

全球数字经济大会上发布的《全球数字经济白皮书》显示,截至2021年6月份,全球人工智能企业超过1万家。2020年中国人工智能产业规模达3031亿元,同比增长15.1%。

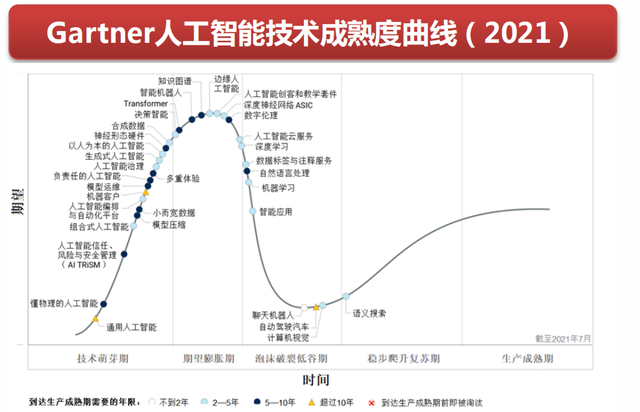

IDC报告显示,包括软件、硬件和服务在内的人工智能市场,2021年全球收入预计同比增长15%,达到3418亿美元,预计到2024年,全球人工智能市场有望突破5000亿美元大关。Gartner数据也显示,人工智能技术层出不穷并被寄予较高期望,超一半的技术有望在2-5年内进入生产成熟期。

图源:西南证券

通常情况下,高预期就意味高价值,进而有望获得高收益。

众所周知,很多投资大师都喜欢投资具有发展潜力的行业,因为容易产生长期牛股。从历史角度来看,如IaaS巨头亚马逊AWS、SaaS巨头Salesforce、国内SaaS领军广联达、锂电巨头宁德时代以及眼科医疗服务企业爱尔眼科等,都能佐证一个身处具有想象力赛道中的头部企业究竟有多大成长空间。

而上面提到的AI企业,均是行业内跑在前面的领跑者。

如商汤科技营收在“AI四小龙”中排第一,旷视科技2017年以来在各项国际人工智能顶级竞赛中获得42项世界冠军,鹰瞳科技核心产品“SaMD”Airdoc-AIFUNDUS (2.0)已进入多中心临床试验阶段,推想医疗则拥有美国FDA、欧盟CE、日本PMDA及中国NMPA四大市场准入资质。

图源:西南证券

而且大部分AI企业为了巩固市场竞争力依旧保持较高的研发投入,2019年“AI四小龙”研发费用率都在50%以上,2020年这一数字进一步提高到70%以上。

现阶段大部分AI创业公司都是结合自身核心技术,下沉至最具竞争优势的两三个垂直领域,深入市场成为“全栈”服务商,在深度绑定客户资源后,又用获取到的行业数据反哺技术。因此华泰证券在研报中指出,当AI行业发展到一定阶段,公司后期商业模式成长潜力将超越技术更具投资价值

这一观点也得到一位长期观察AI赛道投资人的认可。他对资本星球(ID:zibenxingqiu)表示,现在他们内部考察AI企业值不值得投资时,标准已经由原来单纯看“算法+人才”,变为考察企业的商业化落地能力,即从“技术突破”转向“商业成长性”。尤其是经历疫情之后,企业现金流成为投资人检验企业的一把重要尺子,单纯“烧钱”的企业可能比较难拿到融资。

除了“钱”的问题之外,还有一个问题高悬在AI企业头上——信息安全。

AI行业主要根据采集到的信息建构模型,而采集和应用数据,存在违法风险。《数据安全法》和《个人信息保护法》均在今年开始正式施行,主要就是为了保护大数据时代中普通消费者的隐私安全问题。《个人信息保护法》明确指出:不得进行大数据杀熟;不得向用户强制推送个性化广告;限制过度收集用户个人信息等条款。

此前,上交所在对云从科技和旷视科技出具的问询函中,均提及两家公司的数据合规和伦理风险问题。

有分析认为,数据是AI公司生命线,随着两部法律实施,AI行业过度收集数据的倾向,有望得到遏制,行业将面临重塑。

西南证券指出,以计算机视觉、语音识别为代表的人工智能技术在经历了萌芽期和期望膨胀期后,已逐步渡过了泡沫破裂的低谷期。伴随GPT-3等超大训练模型的出世,AI技术带来的红利远未见顶,未来十年将是“弱人工智能”向“强人工智能”发展的关键阶段,AI赛道具备典型的大空间、长赛道特点,有望持续受益。

而从大趋势来看,后人口红利时代,单纯靠“流量”的生意已经日渐式微,AI有望成为未来十年的高景气赛道;AI需求爆发增长的条件已经具备,叠加十四五大量政策催化以及AI独角兽上市潮等机遇,未来AI赛道仍有投资机遇。

(作者 | 唐飞,编辑 | 贝尔)