三家头部AI企业财报对比

零壹财经

来源 | 零壹财经

作者 | 姚丽

对于AI创业企业来说,研发能力决定了技术突破及商业落地等方面的竞争力,高研发投入是共同的特点,但AI企业对研发投入采取不同的策略,相应地在财务比率上也展现出不同的特点。

4月7日,证监会披露信息显示,AI企业云从科技首次公开发行股票并在科创板上市的注册申请获同意,云从科技在更新的招股书中披露了2021年财报。此前,商汤科技(00020.HK)和创新奇智(02121.HK)分别于2021年底和2022年1月登陆港交所后,两家港股AI企业在3月披露了2021年财报。

以下结合2021年财报数据,分析三家头部AI企业不同的研发策略下毛利率、期间费用率及销售净利率等财务比率的特点。

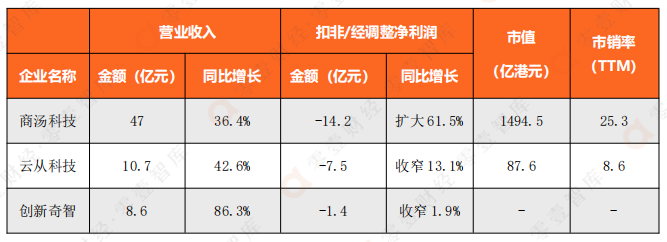

表1 三家企业2021年业绩、商汤科技及创新奇智二级市场表现(截至2022年4月25日)

资料来源:Wind资讯

一、 研发比率:商汤科技重技术积累,创新奇智重商业化落地

大额研发支出是这些AI创业企业共同的“刚需”,但在研发投入的力度上,可以看出它们对于技术突破的追求,以及研发与商业化落地之间的权衡有很大的差异。三家企业中,商汤科技的长期主义与创新奇智的重商业化落地是截然不同的两种策略,导致了两者在研发投入力度上的差异。

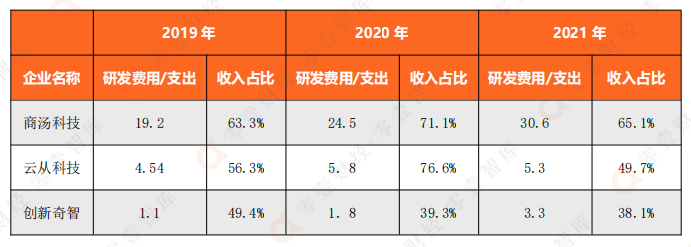

表2 三家企业研发费用/支出的营业收入占比情况

资料来源:商汤科技及创新奇智2021年财报,云从科技招股书

创新奇智注重研发的商业化落地,在招股书中,创新奇智介绍了其在研发中重视对下游行业的理解,研发工作集中在具有潜在商业化机会、较低竞争壁垒及节约成本的领域,从而资源得到最佳优化。这种研发策略在财务比率上也得以体现,三家企业中,近三年创新奇智的研发支出占比最低,其中2021年研发投入占收入的比重为38.1%,不考虑股权激励的研发支出占收入的比重为29.8%。

商汤科技则在研发方面秉持长期主义。对于新兴的高科技企业来说,一般随着营收规模的扩大,研发费用占比会逐步下降直至趋于相对稳定。而商汤科技在三家企业中营收规模最大,研发投入占比也最高,2021年研发费用30.6亿元,占收入比达65.1%,显示商汤科技的着眼点更多的仍然是技术开拓与积累。2022年1月,商汤前瞻布局的新一代人工智能计算中心(AIDC)在上海临港正式落成启用,峰值算力达3.74 exaflops,是亚洲最大的AI超算中心之一。商汤表示将把SenseCore技术能力开放给学术界和产业界合作伙伴,意味着商汤的技术布局能够发挥行业“基础设施”的作用。

2021年云从科技在研发支出方面显得较为“克制”。根据招股书,2021年云从科技的研发费用为5.4亿元,较2020年的5.8亿元有所减少,占收入比也从2020年的76.6%降至49.7%,在三家企业中处于居中的水平。需要说明的是,2020年云从科技营收受疫情影响出现下降,而研发支出存在“刚性”,导致2020年的研发费用率明显高于其他年份。

在研发人员数量方面,截至2021年底,商汤科技研发人员达4274人,占员工总数比重为70%,在三家企业中占比最高;云从科技拥有研发人员575人,占比 51.34%;创新奇智拥有技术人员259人,占比56.7%。

在研发成果方面,截至2021年底,创新奇智拥有AI相关专利124项,云从科技拥有发明专利133项。而商汤科技处于行业领先地位,根据全球知名知识产权媒体IPRDaily公布的2020年1月至2021年12月VR、AR全球发明专利排行榜TOP100,商汤科技以2194件专利,跻身全球前十。

二、不同研发策略下的毛利率差异明显:商汤科技最高,创新奇智最低

毛利率在一定程度上反应了企业上下游的议价能力以及盈利能力,不考虑其他因素,研发投入的力度影响到高科技企业的科技实力、竞争力、上下游议价能力,进而影响到毛利率。对比上述三家企业的研发投入力度与毛利率水平,可以发现两者确实存在正向的对应关系。

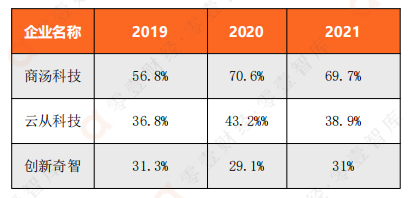

研发投入规模及占比最高的商汤科技,毛利率水平也最高。2019年、2020年及2021年商汤科技的毛利率分别为56.8%、70.6%及69.7%;云从科技的毛利率较商汤科技低约20个百分点左右,分别为36.8%、43.2%及38.9%;创新奇智较云从科技低数个百分点,分别为31.3%、29.1%及31%。

表3 三家企业毛利率情况

资料来源:商汤科技及创新奇智2021年财报,云从科技招股书

考虑到各企业商业模式不尽相同,不同毛利率水平的产品和服务构成不同,自研及外购比例不同,毛利率水平的差异本身并不能全面说明企业的竞争力及发展前景。同时考虑期间费用率因素,毛利率水平也不能全面反应企业的盈利能力。

三、高研发投入导致高期间费用率

研发投入是把双刃剑,研发投入中的自研部分列入研发费用(外购部分列入成本,影响毛利率),不考虑一次性的上市费用,对于三家企业来说,研发支出是最大的费用项目,而高研发投入导致期间费用率高企,是这些新兴AI企业出现大额亏损在经营层面的主要原因。除了2020年的创新奇智,三家企业在2019年至2021年的期间费用率均超过了100%。

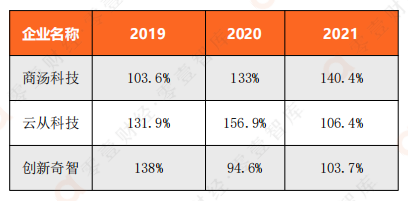

表4 三家企业期间费用率

资料来源:商汤科技及创新奇智2021年财报,云从科技招股书,零壹智库

根据三家企业财报数字,或根据财报数字计算包括研发、销售及管理/行政支出在内的期间费用率,2019年、2020年及2021年,商汤科技分别为103.6%、133%及140.4%;云从科技分别为131.9%、156.9%及106.4%;创新奇智分别为138%、94.6%及103.7%。不考虑云从科技2020年受疫情影响导致的高期间费用率,从表3可见重研发的商汤科技期间费用率在上升,在2021年处于三者最高水平,而相对“克制”的云从科技和重商业落地的创新奇智期间费用率相对较低。

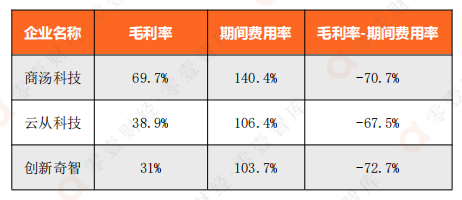

四、2021年不同水平的毛利率及期间费用率下三家企业经营层面亏损比率差别不大

进一步探究毛利率和期间费用率对经营层面亏损的影响,用毛利率减去期间费用率(计算结果接近于销售净利率),对比发现,虽然三家企业的研发策略不同,导致毛利率及期间费用率差异较大,但将两者综合起来考虑,对亏损比率的影响相差不大。假如不考虑其他非经营因素,毛利率减去期间费用率即销售净利率,则三家企业的销售净利率均在-70%%左右。

表5 三家企业毛利率与期间费用率对亏损的影响

资料来源:商汤科技及创新奇智2021年财报,云从科技招股书,零壹智库

如果着眼于未来的发展,随着收入的增长,在规模经济效应下,期间费用率的弹性较毛利率更大,例如在表3中,最大的期间费用率的降幅是云从科技在2021年同比降低了50个百分点。所以仅仅从财务比率变化的弹性角度,期间费用率较高的企业拥有更大的改善亏损比率的空间,未来商汤科技的业绩更具弹性。当然,具体的财务比率的变化和业绩的改善要取决于企业包括研发策略在内的发展策略如何演进,以及未来行业竞争等多方面因素的共同作用。

End.