石头科技:扫地机器人的增量何来?

财经涂鸦“扫地机器人未来的方向是智能化,而智能化的核心是算法。”

作者:澹泊编辑:tuya出品:财经涂鸦(ID:caijingtuya)

扫地机器人作为消费科技赛道率先跑出的品类,总体销售规模近年来稳步提升,但自2020年以来,扫地机器竞争进入了对智能化的追求层面,增速的渐渐放缓。

从现有的判断来看,扫地机器人公司的未来增量将主要来自三个方面:

一是技术研究推动下的产品迭代,推动自清洁市场,“从扫到拖”就是一个典型例子;

二是面向相对蓝海的海外市场,国内公司可以利用线上渠道加更低价格带,寻找中长期的增长动力;

第三是从家庭场景用向商用场景的拓展,商用机器人能为公司带来更高的利润空间,但这一市场已经存在一些成熟公司,商用清洁机器人领域是否具备竞争壁垒还值得探讨。

什么才是消费科技类公司的内核?

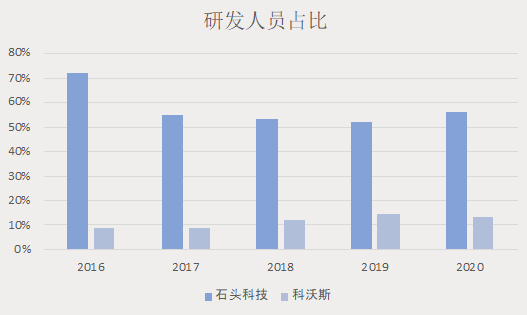

财经涂鸦先后研究了科沃斯(603486.SH)与石头科技(688169.SH)两家已经上市的扫地机器人公司,我们认为,科沃斯3%左右的研发投入占比,更偏向“消费制造类公司”,而石头科技则无疑更像是一家“科技制造公司”。

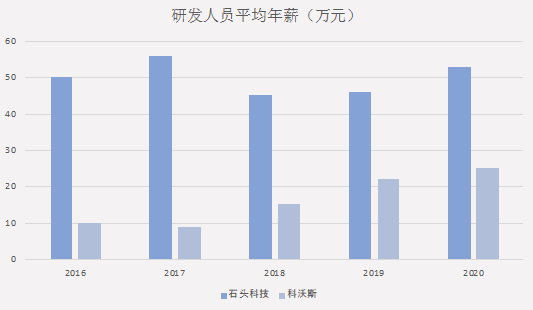

在轻资产架构的石头科技内部,研发部门是绝对的核心主导,体现在远高于行业平均水平的研发人员占比、研发平均工资两个指标。

优秀的人才是研发能力的依托,创始人昌敬曾经作为百度地图产品负责人累积了包括产品定义、功能设计、产品体验以及质量把控的产品设计经验,加之由来自微软、华为、百度等科技企业的技术专家组成的高管团队,石头科技在人工智能、软件算法、电子工程、机械结构设计与供应链管理等多个领域具有丰富的经验。

可以说,公司的“基因”既为石头科技带来更多科技属性,也自然导致公司将战略重心集中在了研发上。石头科技选择不设立工厂的“轻资产”模式,虽然在一定程度上牺牲了成本控制的手段,但从长远的角度来说,我们认同其作为科技消费公司的“科技”战略定位。

财经涂鸦曾在对科沃斯的相关研究中指出,从扫到拖实现的是产品功能拓展,目前已经有产品在这之上增添了空气净化器等更多功能,但面向未来,扫地机器人自然是向全能服务型家庭机器人方向发展,甚至可能是成为的全屋智能的控制入口,要实现这些,自主研发是唯一的选择。

2020年,石头科技投入研发费用达到2.63亿元,占营业收入的5.8%基本冠绝行业,问题是,这些钱投去了哪里?

相较于清洁电器在新品设计、功能模块、其他应用领域等研发方向,石头科技对软件算法保持多年的高投入,财经涂鸦发现,公司在研项目中,软件研发费用预算占总预算53.8%,其中单用于“软件算法迭代升级”的研究费用占比即达到40.2%。

为什么不是硬件?

财经涂鸦再次认为,消费科技类公司未来产品的核心一定是智能化,对于扫地机器人这个品类而言,目前智能化的关键就是算法而非硬件。

根据财经涂鸦的调研,占据扫地机器人成本最高的硬件主要为PCB主板(60-200元人民币)、激光导航传感器(140-240元人民币),以及电池电芯(70-110元人民币)。(因为涉及到行业成本故隐藏具体产品品牌。)

而这三大硬件部分之中,主板技术十分成熟,不存在明显差异壁垒。电池电芯基本都是外包给豪鹏、科力远等国产电池加上LG、松下等日韩电芯。

因此,从硬件角度来看,核心竞争壁垒的可能在于激光传感器。作为扫地机器人的“眼睛”,激光传感器的重要性不言而喻,而在目前市场前五的扫地机器人品牌中只有30%实现自研(涉及具体公司信息暂不披露)。

成本一直以来都是激光雷达技术最大的痛点,量产带来的成本改善,才在2020年使国内迎来千元级别的产品,落地场景正是手机、无人机航拍,以及扫地机器人。其中扫地机器人在应用激光雷达技术后,销量暴增。根据京东的数据,2020年扫地机器人销量同比增长超过90%,主流采用的方案都是EAI激光雷达,暂未形成技术差异化。

财经涂鸦判断,拥有自研技术的品牌无疑在短期更容易实现硬件方面的技术壁垒,随着技术的更加成熟,扫地机器人所需的激光敏感度很快会进入平台期,难以在长期形成壁垒。而谈芯片的壁垒,就更是“为之尚早”。

因此,软件反倒是成了当前扫地机器人公司之间唯一的“硬实力”,软件算法要想实现明显的差异化是需要日积月累的,对性能的影响短期内都不会带来显著的优势,但长期看几乎没有争议。

石头科技的增量何来?

在战略中不去追求短期爆品式创新,而是倾注于技术深度研发,拖地技术拉开的自清洁时代帷幕无疑是给了石头科技更多实现增量的机会。

为了逼近真无人场景下完美清洁的目标,例如障碍物种类识别及主动避障、无人脱困能力、延边/墙角难点清洁能力、人机互动等软件算法成为决定性的关键。

扫地机器人,或者现在应该说家庭清洁机器人思维的差异归根于算法的不同,而在这个层面上,我们看到石头机器人已经在算法上开始针对不同障碍物而选择不同的清扫距离和方式。在良好硬件的基础下,赋予机器人更多“思考”背后,是软件层面强大算法的体现。这样的路径规划优化过程需要通过海量的数据测试以及大规模的实验去实现,短期来看竞争对手难以超越。

从石头新推出的首款自清洁扫拖机器人G10来看,G10继承了石头科技T7S中前扫后拖的有序清洁方式,通过清扫时与地面更贴合的全新3D浮刷模组与独创的全自动可升降的超声高频震动拖地结构,能够有效地瓦解日常地面的污渍。同时,配合配套的自清洁充电桩,G10颠覆性地实现了“更干净”的自动清洗拖布与“更省心”的自动水箱补水的功能,解决了拖布越拖越脏的问题和需要人工清洁拖布与给机器水箱补水的烦恼。

而在2021年的新款产品测评中,石头T7S Plus和科沃斯T9Power均没有选择再次搭配视觉避障系统,而采用3D结构光避障搭配AI算法主动避障,而由测评结果显示,在不同光线环境下,石头T7S Plus已经基本可以做到无碰撞躲避障碍物。

日积月累的研发投入奠定了算法技术领先的优势,从而锁定了不断拓展产品功能带来的增量,除了产品增量外,我们在思考,对于任何一家以技术为核心的公司而言,如何将这些技术的价值传导给消费者才是真正影响营收的重点。

过去石头科技一直埋头做研发,现在的市场份额基本靠口碑和消费者自发的测评传播,并没有在营销上投入过多精力,这也体现在了公司的销售费用上,当然,这与过去小米渠道做底的关联很大。

直至2020年,石头科技整体销售费用也仅6.2亿元,销售费用率仅13.8%,远低于科沃斯费用率的21.6%;对应广告营销费用石头仅为3.18亿元,占营收比例7%,也仍大幅低于科沃斯的11.6%。

但现在的情况已经不同。

诞生初期,获得小米投资并专项负责为小米设计扫地机器人产品,石头科技的“小米生态链”标签直至上市一直存在。但伴随自主品牌及运营的加大投入,国内市场电商平台入仓及线上B2C模式均逐步成长,且以海外市场为主的线下经销商模式快速发展。

由关联销售变化来看,石头科技销售给小米方的关联占比由2016年的100%至2020年已仅余1.77%,公司由小米渠道销售的份额已基本可忽略。

今年3月29日,首次采用明星代言人的石头科技显然正如我们分析的那样开始对“短板”的补齐,根据渠道反馈,广告获效很明显,新品的日销量自公布代言人后一直表现不错。

此外,据财经涂鸦了解,石头科技的另一可值得期待的增量是来源于商用场景。

今年6月23日,石头科技的商用清洁机器人已在官网正式上线,该产品转为商场、枢纽、工厂、医院等商用场景设计,底部具有滚轮以及清洁刷等部件。速度最高可达5km/h,清洁效率每小时可达3300m2,电池续航能力在4-6h,且具有多种传感器融合感知系统,支持多机器协同作业。这一新品推出,宣示着石头正式开启了商用场景新应用的远期成长空间。

对于根植于研发的石头科技而言,踏足商用场景是技术平台下的自然释放,某种层面上,当前商用场景已经较为成熟的,仍旧以“制造”为核心,石头科技对算法基底普遍落后的商用清洁机器人公司形成降维打击。

商用场景中对地面清洁的人力需求大,清洁质量难以保证,人员排班复杂且成本较高,商用清洁机器人所能实现的快速稳定清洁,在保证质量的前提下能有效降低清洁成本,这对众多领域的产品都有很强的可替代性——直接对换人力成本和可标准化清洁标准无疑也带来更高的利润价值。

客观地讲,石头科技能否在商用场景下一展拳脚有待市场验证。公司技术壁垒的厚度,验证了我们一直以来对消费科技类公司的判断,即产品技术的高壁垒才是带来增量可能的内核,然而,石头科技在技术积累之上,如何将产品价值更好地传导给消费者,是值得石头科技更多思考的方向。